BBAS3: Por que as ações do Banco do Brasil subiram hoje?

Por Tatiana Bautzer e Guillermo Parra-Bernal

SÃO PAULO (Reuters) - A J&F Investimentos encerrou as conversas para a venda de sua participação majoritária na Alpargatas (SA:ALPA4) para o grupo formado por Cambuhy Investimentos e Itaúsa Investimentos por conta de diferenças em relação ao preço, disse uma pessoa com conhecimento direto do assunto no domingo.

De acordo com a fonte, a J&F não cedeu à pressão da Cambuhy Investimentos e da Itaúsa para que reduzisse o preço pedido por sua fatia controladora de 86 por cento na Alpargatas ao término do período de exclusividade das negociações, no domingo. A fonte se recusou a informar o tamanho da diferença de preço.

Mais cedo no domingo, a Reuters noticiou que Cambuhy e Itaúsa haviam oferecido entre 3,3 bilhões e 3,5 bilhões de reais pela Alpargatas. [nL1N1K0075]

Cambuhy, Itaúsa e Bradesco (SA:BBDC4) não comentaram. A J&F não tinha um comentário de imediato sobre o assunto.

A J&F, holding que controla a fortuna da família Batista, precisa levantar capital para pagar uma multa recorde de 10,3 bilhões de reais prevista no acordo de leniência e refinanciar empréstimos a vencer.

Em maio, os irmãos Joesley e Wesley Batista assinaram acordo de leniência após admitirem o pagamento de propinas a cerca de 1.900 políticos. [nL1N1IX1FG]

Os Batista retomarão a venda da Alpargatas por meio de processo competitivo "o mais breve possível", disse a fonte, que pediu anonimato por causa da sensibilidade do assunto.

A J&F contratou o Bradesco BBI como consultor na operação.

As ações ordinárias da Alpargatas dispararam 35 por cento nos últimos três meses em meio a especulações de que os Batista a colocariam à venda. Os papéis acumulam valorização de 63 por cento neste ano.

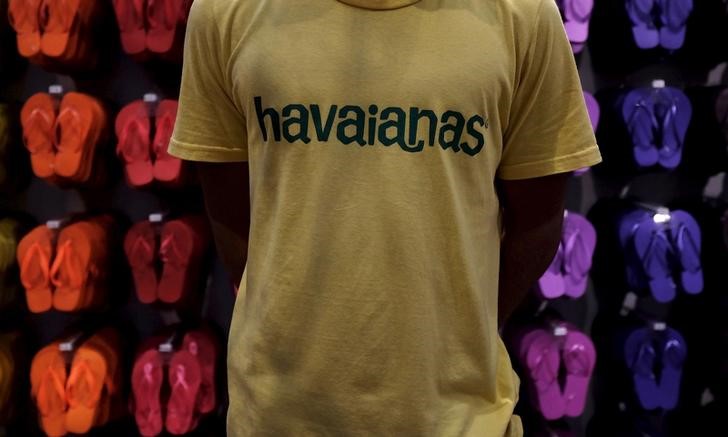

Segundo a fonte, a J&F busca um preço mais elevado pela sua fatia controladora na Alpargatas, que administra uma ampla variedade de marcas de moda, incluindo a Osklen. Criados em 1962 durante o movimento da Bossa Nova, os chinelos Havaianas da empresa são usados mundialmente por celebridades.

A Itaúsa administra a fortuna das famílias Villela e Setubal, que controla o Itaú Unibanco, maior banco privado da América Latina em termos de ativos. A Cambuhy, por sua vez, é o veículo de investimento da bilionária família Moreira Salles, que também é acionista do Itaú.Tanto Cambuhy quanto Itaúsa informaram reguladores em 26 de junho que, se a proposta fosse bem-sucedida, dividiriam igualmente a participação na Alpargatas.

A Reuters noticiou a oferta preliminar feita pelo grupo em 16 de junho. [nE6N1HD02P]

RITMO DAS NEGOCIAÇÕES

As conversas entre J&F e o grupo formado por Cambuhy e Itaúsa ganharam ritmo nos últimos dias, enquanto os credores pressionavam os Batista a renegociar mais de 30 bilhões de reais de dívidas da holding e da JBS (SA:JBSS3), a maior produtora de carnes do mundo.

A família Batista planejava usar os recursos provenientes da venda da Alpargatas para pagar um empréstimo de 2,7 bilhões de reais obtido junto à Caixa Econômica Federal, conforme noticiado pela Reuters no domingo. O empréstimo é alvo de investigação do Tribunal de Contas da União (TCU) por possíveis irregularidades.

Os Batista compraram em dezembro de 2015 a Alpargatas do conglomerado Camargo Corrêa [PMORRC.UL], que também estava envolvido no escândalo de corrupção da Lava Jato.

As fatias controladoras da J&F na fabricante de produtos lácteos Vigor e na produtora de celulose Eldorado Brasil também foram colocadas à venda e o processo está avançando, segundo informou a Reuters nas últimas semanas.

A venda das participações na Alpargatas, na Vigor e na Eldorado podem render 10 bilhões de reais à J&F e reduzir o endividamento da holding em mais de 10 bilhões de reais, disse à Reuters no domingo a pessoa familiarizada com a estratégia da família Batista.