Economistas fazem ajuste para baixo em estimativa de inflação para este ano e o próximo no Focus

-

Após um outubro agitado, os investidores devem se preparar para mais volatilidade e ajustes nos mercados nas próximas semanas.

-

Novembro promete ser outro mês de fortes emoções em Wall Street, diante de vários eventos relevantes que podem influenciar o mercado.

-

A decisão de juros do Fed, o próximo relatório de empregos dos EUA e os dados de inflação do IPC, além dos resultados corporativos, estarão no foco dos investidores.

-

Saiba antes o que pode movimentar os mercados. Membros do InvestinPro têm acesso a notícias, estratégias e dados exclusivos para investir bem em qualquer cenário. Saiba mais »

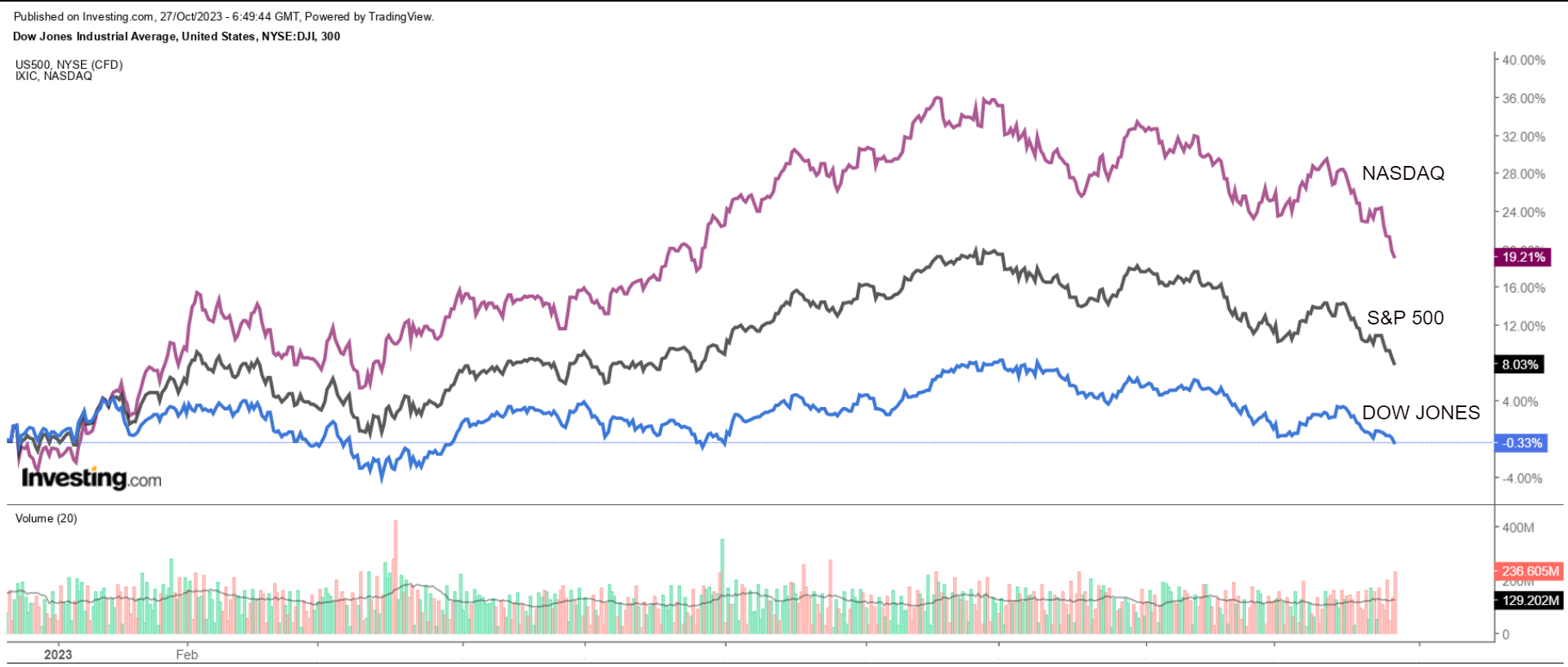

Com apenas três pregões restantes em outubro, os três principais índices de Wall Street caminham para encerrar o mês com fortes perdas, em meio ao aumento das taxas dos títulos americanos e à nova incerteza sobre o futuro rumo dos juros do Federal Reserve.

O índice composto da Nasdaq é o que mais sofre, caindo 4,5% no mês, pressionado pelo grupo “Magnificent Seven” de ações de grande valor de mercado. O índice de tecnologia entrou oficialmente em correção, recuando mais de 10% desde seu pico em julho.

Enquanto isso, o índice S&P 500 e o Dow Jones Industrial estão a caminho de fechar o mês 3,5% e 2,2% mais baixos, respectivamente.

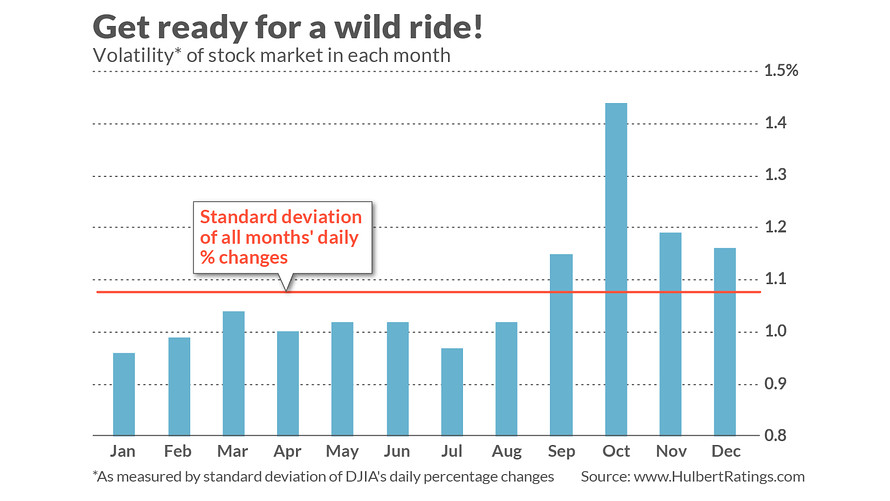

Com o fim de um outubro turbulento, a história indica que os investidores devem se preparar para mais instabilidade em novembro, que historicamente é um dos meses mais voláteis do ano para o mercado acionário.

De acordo com pesquisas da LPL Financial, novembro é o mês com mais variações de 1% ou mais no S&P 500, exceto outubro.

Fonte: LPL Financial

Com os investidores continuando a avaliar as perspectivas para as taxas de juros, a economia e a inflação, muito estará em jogo no próximo mês.

1. Decisão de juros do Fed

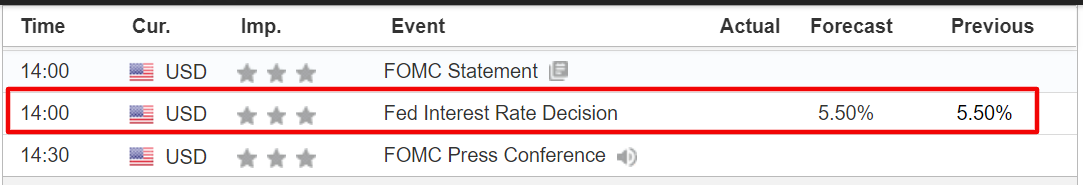

Após elevar os custos de financiamento em 525 pontos-base desde março de 2022, espera-se amplamente que o Federal Reserve mantenha as taxas de juros estáveis ao final de sua reunião de política monetária de dois dias em 1º de novembro.

Na manhã desta sexta-feira, os mercados financeiros atribuem uma probabilidade de 99% ao banco central manter as taxas nos níveis atuais na próxima semana, segundo o Monitor de Juros do Fed do Investing.com. Isso deixaria a taxa-alvo do Fed entre 5,25% e 5,50%, o nível mais alto desde janeiro de 2001.

Fonte: Investing.com

Além da esperada decisão sobre a taxa, todos os olhos estarão voltados para o presidente do Fed, Jerome Powell, que realizará uma entrevista coletiva muito acompanhada logo após a divulgação do comunicado do Fomc, enquanto os investidores buscam novas pistas sobre sua visão das tendências inflacionárias e da economia.

Em comentários feitos no Clube Econômico de Nova York na semana passada, Powell deixou a porta aberta para uma elevação adicional da taxa, observando que a força da economia dos EUA e os mercados de trabalho aquecidos poderiam exigir condições de financiamento mais restritivas para conter a inflação.

O chefe do Fed acrescentou que não acha que as taxas estejam altas agora.

"Se sente como se a política estivesse muito restritiva agora? Eu teria que dizer que não", declarou.

Previsão:

Embora seja praticamente certo que o Fed faça uma pausa na reunião de política monetária da próxima semana, acredito que Powell deve seguir com um tom mais duro (“hawkish”) e sinalizar a possibilidade de uma elevação da taxa em dezembro, já que a inflação persiste em alta e a economia se sustenta melhor do que o esperado.

Acredito que o presidente do Fed reafirmará o compromisso do banco central de avançar com cautela com o aperto adicional da política, enfatizando que os dirigentes continuarão observando os dados econômicos futuros para definir seus próximos passos.

Muitos investidores acreditam que o Fed encerrou o ciclo de alta de juros, finalizando o aperto monetário mais intenso do banco central em décadas. Os traders atribuem apenas 20% de probabilidade ao Fed elevar as taxas em 25 pontos-base em dezembro, mostram os dados do Investing.com.

Enquanto isso, os mercados financeiros estão embutindo uma pequena chance de um corte nas taxas já na reunião do Fed de março de 2024, com expectativas de corte de cerca de 50% para maio.

Dito isto, o mercado pode ter uma surpresa desagradável se o crescimento econômico continuar robusto e a inflação acelerar nos próximos meses.

2. Relatório de empregos dos EUA

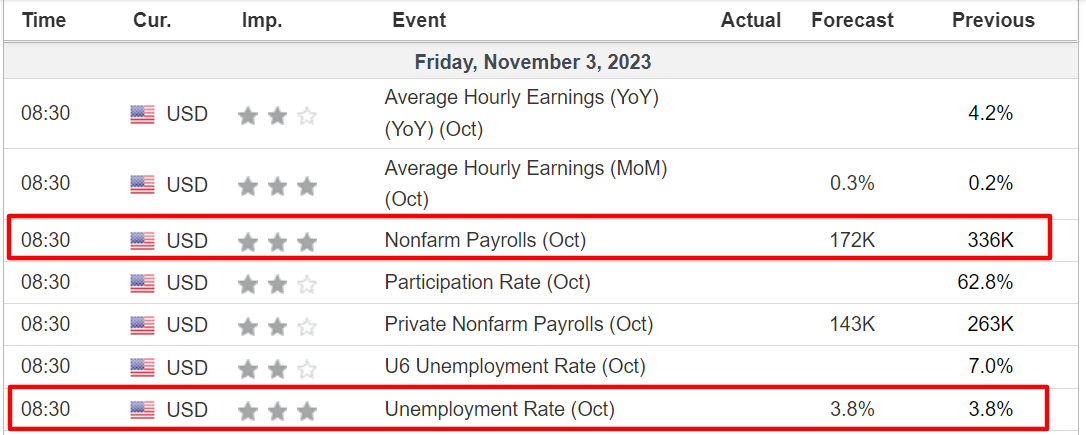

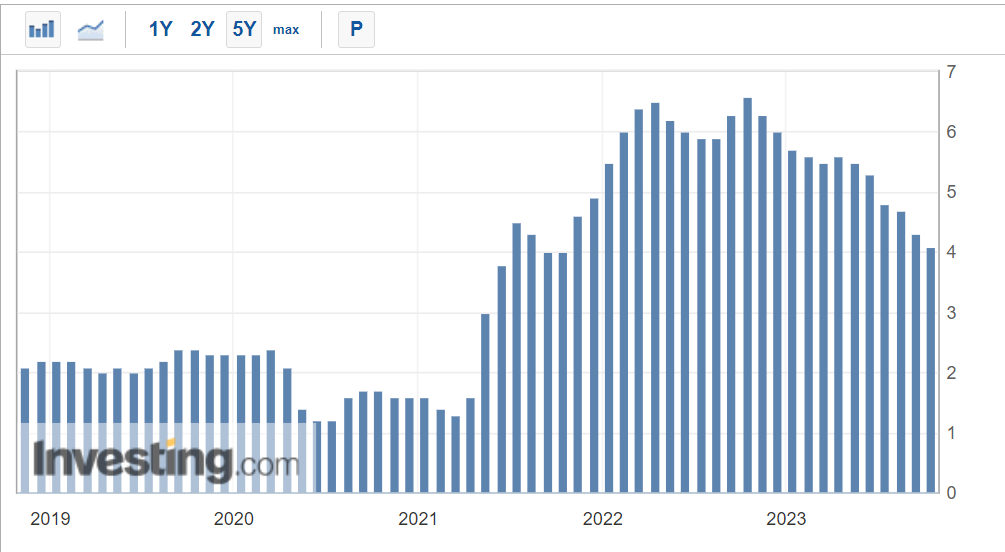

O primeiro grande conjunto de dados a ser divulgado após a reunião de política do Fed será o relatório de empregos dos EUA e provavelmente será crucial para determinar o próximo passo do banco central americano.

O Departamento de Trabalho divulgará o esperado relatório de empregos urbanos de outubro na sexta-feira, 3 de novembro. As projeções apontam para um ritmo sólido contínuo de contratações, mesmo que o aumento seja menor do que nos meses anteriores.

A estimativa de consenso é que os dados mostrarão que a economia dos EUA criou 172.000 vagas, segundo o Investing.com, desacelerando da geração de empregos de 336.000 em setembro.

Fonte: Investing.com

A expectativa é que a taxa de desemprego se mantenha estável em 3,8%, não muito distante de uma recente mínima de 53 anos de 3,4%, um nível não visto desde 1969. Vale ressaltar que a taxa de desemprego estava em 3,7% exatamente um ano atrás, em outubro de 2022.

Enquanto isso, espera-se que os salários médios por hora subam 0,3% na comparação mensal, enquanto a taxa anual é prevista para aumentar 4,2%, o que ainda é muito alto para o Fed.

Previsão:

Na minha opinião, o relatório de empregos de outubro ressaltará que o mercado de trabalho segue em uma situação sólida e sustenta a visão de que serão necessárias altas adicionais nas taxas para esfriar a economia.

Powell mencionou recentemente que o mercado de trabalho e o crescimento econômico dos EUA podem precisar desacelerar para, no final, atingir o objetivo de trazer a inflação de volta à meta de 2%.

“Estamos atentos aos dados recentes que mostram a resiliência do crescimento econômico e a demanda por trabalho”, disse Powell. "Evidências adicionais de crescimento persistentemente acima da tendência, ou que a rigidez no mercado de trabalho não está mais se dissipando, poderiam colocar em risco mais avanços na inflação e poderiam justificar um aperto adicional da política monetária."

De fato, dados do governo dos EUA divulgados na quinta-feira mostraram que a economia dos EUA cresceu a uma taxa anual mais forte do que o esperado de 4,9% no terceiro trimestre, diante de um consumo das famílias surpreendentemente vigoroso, possivelmente afastando uma recessão muito temida.

No geral, o crescimento econômico se manteve muito melhor do que o esperado diante de taxas mais altas. Apesar das amplas expectativas de um iminente declínio, a economia provou ser consideravelmente mais resiliente do que muitos na Wall Street anteciparam, em meio a um mercado de trabalho sólido e forte consumo das famílias.

3. Relatório inflação (IPC) dos EUA

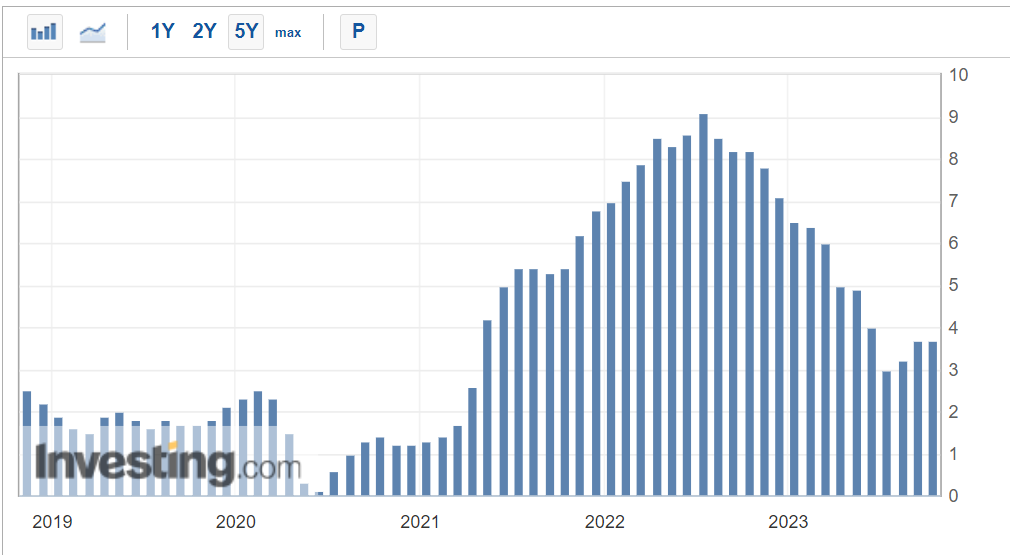

O governo dos EUA divulgará o relatório de IPC de outubro na terça-feira, 14 de novembro, e os números provavelmente mostrarão que os preços continuam a subir a um ritmo quase o dobro da meta do banco central.

Segundo o Investing.com, espera-se que o índice de preços ao consumidor suba 0,4% no mês, repetindo o mesmo aumento em setembro. A taxa de inflação anual é vista avançando 3,8%, acelerando do ritmo anual de 3,7% no mês anterior.

O índice de preços ao consumidor, amplamente acompanhado, recuou substancialmente desde o verão de 2022, quando atingiu o pico de uma alta de quatro décadas de 9,1%. No entanto, a inflação ainda está subindo muito mais rápido do que a taxa de 2% que o Fed considera saudável.

Enquanto isso, a estimativa é que o núcleo do IPC de outubro - que exclui preços de alimentos e energia - suba 0,2%, após um aumento de 0,3% em setembro. As estimativas para a cifra anual preveem um ganho de 4,0%, em comparação com a leitura de 4,1% de setembro.

A cifra é observada de perto por autoridades do Fed que acreditam que ela fornece uma avaliação mais precisa da direção futura da inflação.

Powell reiterou recentemente o compromisso do Fed em controlar a inflação, dizendo que, embora o caminho provavelmente seja irregular e leve algum tempo, "meus colegas e eu estamos unidos em nosso compromisso de reduzir a inflação de forma sustentável para 2%.”

Previsão:

Acredito que o IPC evidenciará o risco significativo de uma nova alta da inflação, que já está correndo muito mais rápido do que o Fed consideraria compatível com sua meta de 2%.

Com efeito, alguns alertas de inflação estão soando novamente em meio à atual valorização dos preços das commodities de energia e alimentos. Um aumento duradouro nos custos de combustível e alimentos comprometeria o progresso na frente da inflação.

Além disso, surgiram novas preocupações em torno do conflito entre Israel e o Hamas, que poderiam abalar os mercados globais de energia se a tensão se intensificar para desestabilizar o Oriente Médio rico em petróleo.

Como tal, os níveis de inflação poderiam permanecer elevados por um período mais prolongado do que o atualmente precificado pelos mercados financeiros, potencialmente forçando o Fed a elevar as taxas de juros e depois mantê-las em níveis mais altos por mais tempo.

Levando isso em consideração, a batalha do Fed contra a inflação está longe de terminar.

4. Continua a temporada de balanços do 3º tri

Os investidores aguardam uma avalanche de resultados em novembro à medida que a temporada de balanços do terceiro trimestre de Wall Street prossegue.

A Apple (NASDAQ:AAPL) será a última ação do grupo FAAMG a reportar resultados trimestrais quando divulgar seus números do terceiro trimestre fiscal após o encerramento do mercado na quinta-feira, 2 de novembro.

Entre as outras empresas de destaque que acompanharão a AAPL na divulgação de resultados na próxima semana estão: Advanced Micro Devices (NASDAQ:AMD), Qualcomm (NASDAQ:QCOM), Palantir (NYSE:PLTR), PayPal (NASDAQ:PYPL), Block (NYSE:SQ), Coinbase (NASDAQ:COIN), Shopify (NYSE:SHOP), Roku (NASDAQ:ROKU), Pinterest (NYSE:PINS), Airbnb (NASDAQ:ABNB), McDonald’s (NYSE:MCD), Starbucks (NASDAQ:SBUX), Caterpillar (NYSE:CAT), Eli Lilly (NYSE:LLY), Pfizer (NYSE:PFE), Moderna (NASDAQ:MRNA), e DraftKings (NASDAQ:DKNG).

Na semana seguinte, nomes como Walt Disney (NYSE:DIS), Uber (NYSE:UBER), Rivian (NASDAQ:RIVN), Occidental Petroleum (NYSE:OXY), e Roblox (NYSE:RBLX) reportarão seus números.

Os varejistas então assumirão o protagonismo na segunda quinzena do mês, quando gigantes como Walmart (NYSE:WMT), Target (NYSE:TGT), Home Depot (NYSE:HD), Lowe’s (NYSE:LOW), TJX Companies (NYSE:TJX), Macy’s (NYSE:M), Best Buy (NYSE:BBY) e Costco (NASDAQ:COST) apresentarão seus últimos números financeiros.

Outro nome importante a ser observado será Nvidia (NASDAQ:NVDA), cujos resultados do 3º trimestre estão agendados para serem reportados após o toque de campainha na terça-feira, 21 de novembro.

As expectativas para os resultados do 3º trimestre melhoraram drasticamente, com analistas projetando agora um crescimento ano a ano de 2,6% nos lucros das empresas do S&P 500, em comparação com uma previsão de queda de 0,3% no início da temporada de lucros, segundo a FactSet.

Não deixe de acompanhar o InvestingPro para ficar por dentro do que acontece de mais importante nos mercados.

***

Aviso: No momento da escrita, estou vendido no S&P 500, Nasdaq 100 e Russell 2000 por meio dos ETFs ProShares Short S&P 500 (SH), ProShares Short QQQ (PSQ) e ProShares Short Russell 2000 (RWM). Além disso, tenho uma posição comprada no Energy Select Sector SPDR ETF (NYSE:XLE) e no Health Care Select Sector SPDR ETF (NYSE:XLV).

Eu regularmente reequilibro meu portfólio de ações individuais e ETFs com base na avaliação contínua de riscos do ambiente macroeconômico e das finanças das empresas.

As visões discutidas neste artigo são estritamente a opinião do autor e não devem ser interpretadas como recomendação de investimento.