Fique por dentro das principais notícias do mercado desta terça-feira

- A mudança de postura do Federal Reserve nesta semana desencadeou um “rali de tudo” em Wall Street.

- A expectativa de que o banco central americano possa reduzir os juros no próximo ano deve continuar impulsionando o sentimento do mercado.

- Portanto, apresentamos cinco ações subvalorizadas que tem tudo para subir no atual cenário econômico.

- Procurando mais ideias práticas para investir bem em qualquer ambiente? Membros do InvestingPro têm acesso a dados, notícias e análises exclusivas para montar uma carteira vencedora. Saiba mais »

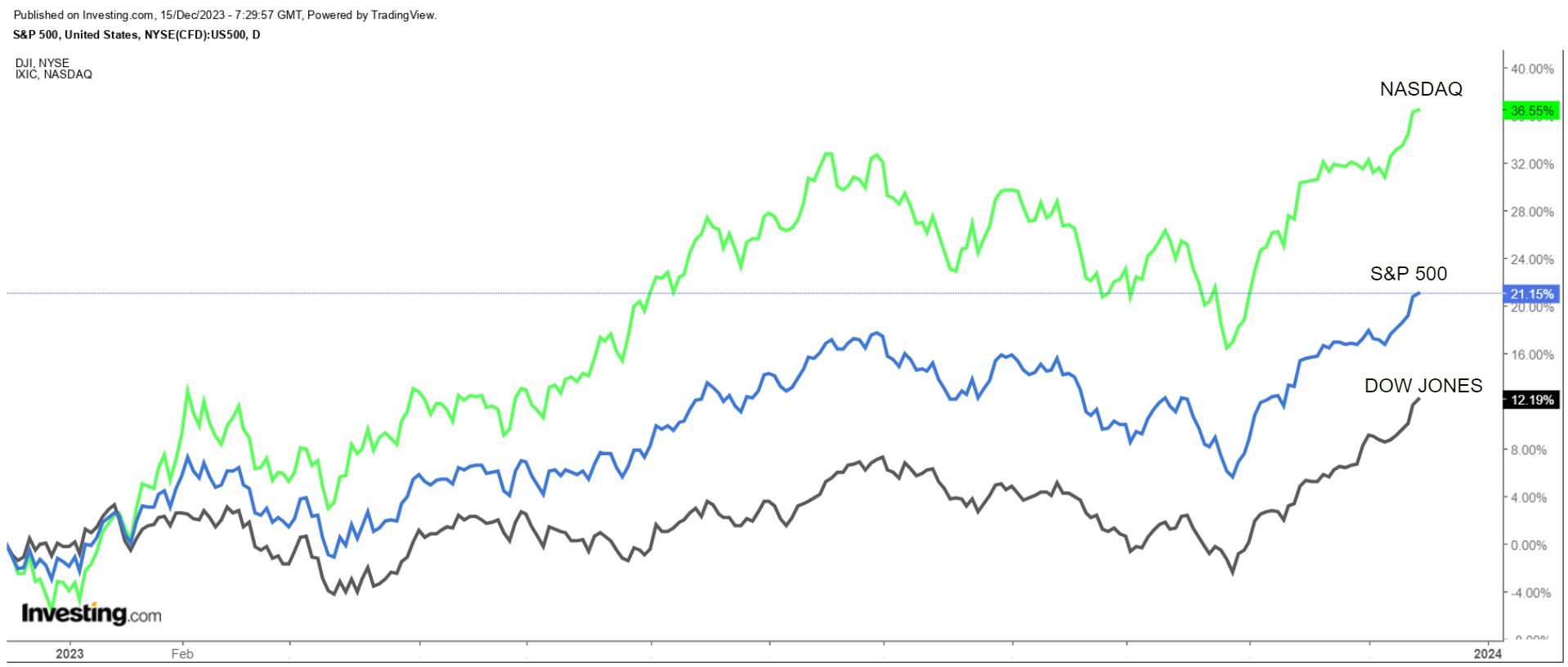

As ações dos EUA devem terminar 2023 em alta, graças ao otimismo dos investidores de que o ciclo histórico de aperto da política monetária provavelmente chegou ao fim, e as taxas de juros cairão no próximo ano após uma mudança de postura do Federal Reserve.

CYBER MONDAY Prorrogada: Tenha mais desconto no plano bianual com cupom “investirmelhor”

Como era esperado, a taxa básica de juros nos EUA foi mantida inalterada em uma faixa de 5,25%-5,50% no início desta semana. No entanto, novas projeções do comitê de política monetária do país (Fomc, na sigla em inglês) indicaram três cortes de taxas em 2024, à medida que a inflação desacelerou mais rápido do que o previsto.

Em coletiva de imprensa após a reunião, o presidente do Fed, Jerome Powell, reconheceu que mais aumentos de taxas são improváveis e que o momento para cortes de taxas está se aproximando.

A mudança “dovish” desencadeou um grande rali em Wall Street. O Dow Jones Industrial, com grande peso de blue-chips, atingiu seu primeiro recorde de fechamento desde janeiro de 2022, ultrapassando o patamar de 37.000 pontos pela primeira vez na história.

O S&P 500 pode em breve juntar-se ao Dow em território recorde, já que o índice de referência está a menos de 2% de alcançar seu fechamento recorde estabelecido em janeiro de 2022. O Nasdaq Composite, focado em tecnologia, está atualmente cerca de 8% distante de seu recorde de fechamento.

Com base nisso, apresentamos cinco ações com grande potencial de valorização para investidores de olho em papéis subvalorizados que podem se destacar, à medida que o Fed muda para uma política monetária mais frouxa em 2024.

1. Las Vegas Sands

- Desempenho no acumulado do ano: +1,2%

- Capitalização de Mercado: US$36,5 bilhões

A Las Vegas Sands (NYSE:LVS) é uma líder mundial em resorts integrados, operando propriedades emblemáticas, como The Marina Bay Sands, em Singapura, e The Venetian e The Parisian, em Macau. A gigante do turismo e hospitalidade redirecionou seu foco para a Ásia após a venda de suas propriedades em Las Vegas no início deste ano.

Posicionada de forma proeminente no setor de lazer e entretenimento, a Las Vegas Sands, cujas operações incluem jogos de cassino, acomodações em hotéis, entretenimento e instalações para convenções, está pronta para se beneficiar do aumento dos gastos discricionários dos consumidores em meio a taxas de juros mais baixas e diminuição das preocupações com a inflação.

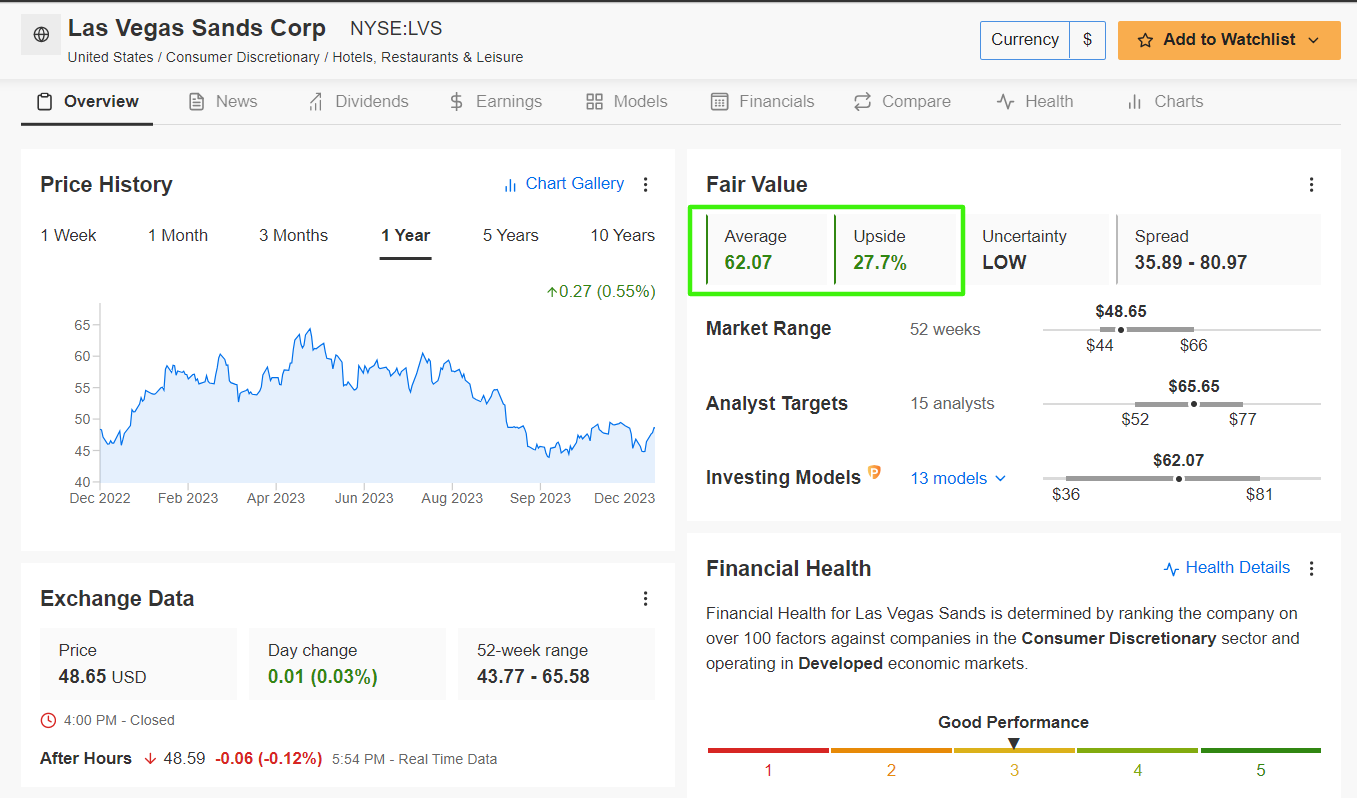

Após um início de ano promissor, a líder global em cassinos e resorts enfrentou forte pressão de venda nas últimas semanas, o que resultou na eliminação de quase todos os seus ganhos do ano. Com cerca de duas semanas restantes em 2023, as ações subiram apenas 1,2% no ano até o momento e estão cerca de 25% abaixo do seu pico recente de US$65,78 alcançado no final de setembro.

Fonte: InvestingPro

O papel da LVS fechou a quinta-feira em US$48,65, após atingir o menor nível de 2023, de US$43,77, no começo de outubro. A Las Vegas Sands tem um valor de mercado de US$36,5 bilhões, o que a coloca como a maior companhia de cassinos e resorts do mundo, superando a MGM Resorts (NYSE:MGM), a Caesars (NASDAQ:CZR) Entertainment e a Wynn Resorts (NASDAQ:WYNN).

Segundo o modelo InvestingPro, as ações da LVS estão baratas na avaliação atual. Elas têm potencial para subir 27,7% em relação ao fechamento de ontem, chegando ao seu preço-justo de US$62,07 por ação.

Além disso, a empresa conta com o otimismo de Wall Street, conforme uma pesquisa da Investing.com, que mostrou que 14 analistas recomendam a compra das ações, contra duas recomendações de manutenção e nenhuma de venda.

2. Interactive Brokers

- Desempenho no acumulado do ano: +12,4%

- Capitalização de Mercado: US$34,2 bilhões

Interactive Brokers (NASDAQ:IBKR) é uma corretora que utiliza tecnologia para oferecer diversos serviços de investimento e negociação. Sua plataforma atende clientes individuais e institucionais, dando acesso a mercados globais, diferentes classes de ativos e ferramentas avançadas de negociação.

Com o Fed se preparando para reduzir as taxas em 2024, a plataforma da Interactive Brokers pode se beneficiar da volatilidade do mercado, atraindo mais investidores que procuram oportunidades de negociação ativa. Ela opera a maior plataforma de negociação eletrônica dos Estados Unidos em termos de negociações médias diárias de receita.

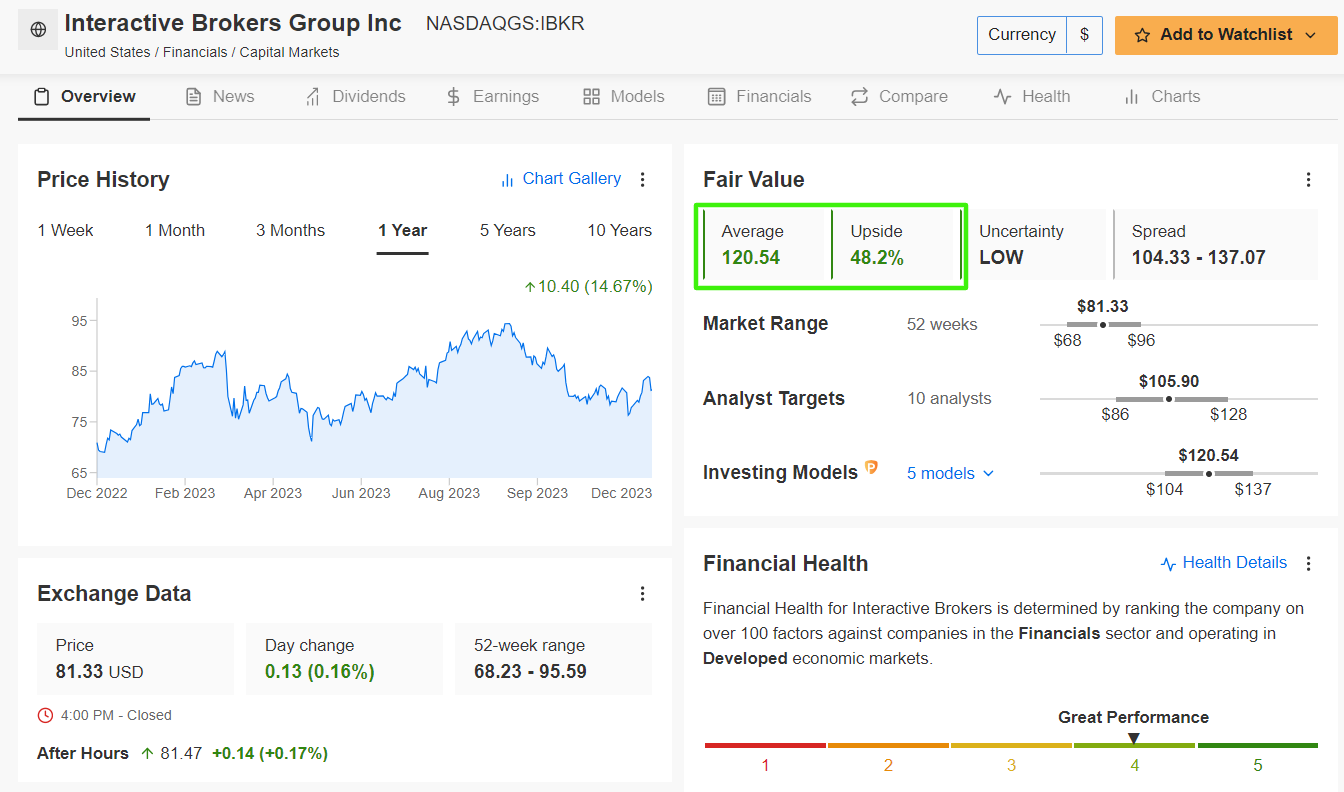

De acordo com o InvestingPro, a Interactive Brokers tem uma pontuação de 'Saúde Financeira' de 4/5, graças às fortes perspectivas de lucro e à rentabilidade saudável. A empresa de serviços financeiros, com sede em Greenwich, Connecticut, está bem posicionada para aproveitar o aumento da atividade de mercado e dos volumes de negociação em um cenário de taxas de juros mais baixas, conforme o Fed indica uma postura dovish.

Fonte: InvestingPro

A ação da IBKR - que acumula alta de 12,4% no ano - encerrou a US$81,33 na quinta-feira. Com o valuation atual, a Interactive Brokers tem um valor de mercado de US$34,2 bilhões.

Vale ressaltar que as ações estão sendo negociadas com um desconto, conforme sugerido pelo modelo InvestingPro. Há uma possibilidade de um salto de 48,2% em relação ao preço de fechamento da noite passada, aproximando-as do seu preço-justo de US$120,54 por ação.

Além disso, nove em cada dez analistas consultados pela Investing.com têm uma classificação de 'compra' para as ações da Interactive Brokers, refletindo uma recomendação otimista.

3. Open Text

- Desempenho no acumulado do ano: +40,2%

- Capitalização de Mercado: US$11,1 bilhões

A Open Text (NASDAQ:OTEX) é especializada em gestão de informações empresariais, fornecendo softwares e serviços inovadores que facilitam o gerenciamento de documentos, a colaboração e a otimização de fluxos de trabalho. A empresa, sediada em Ontário, Canadá, tem expertise em ajudar as empresas a explorar e utilizar eficientemente seus enormes volumes de dados.

Posicionada para atender às empresas que buscam soluções de gerenciamento de dados com custo-benefício, a Open Text está pronta para se beneficiar do aumento da demanda empresarial em um ambiente econômico mais favorável.

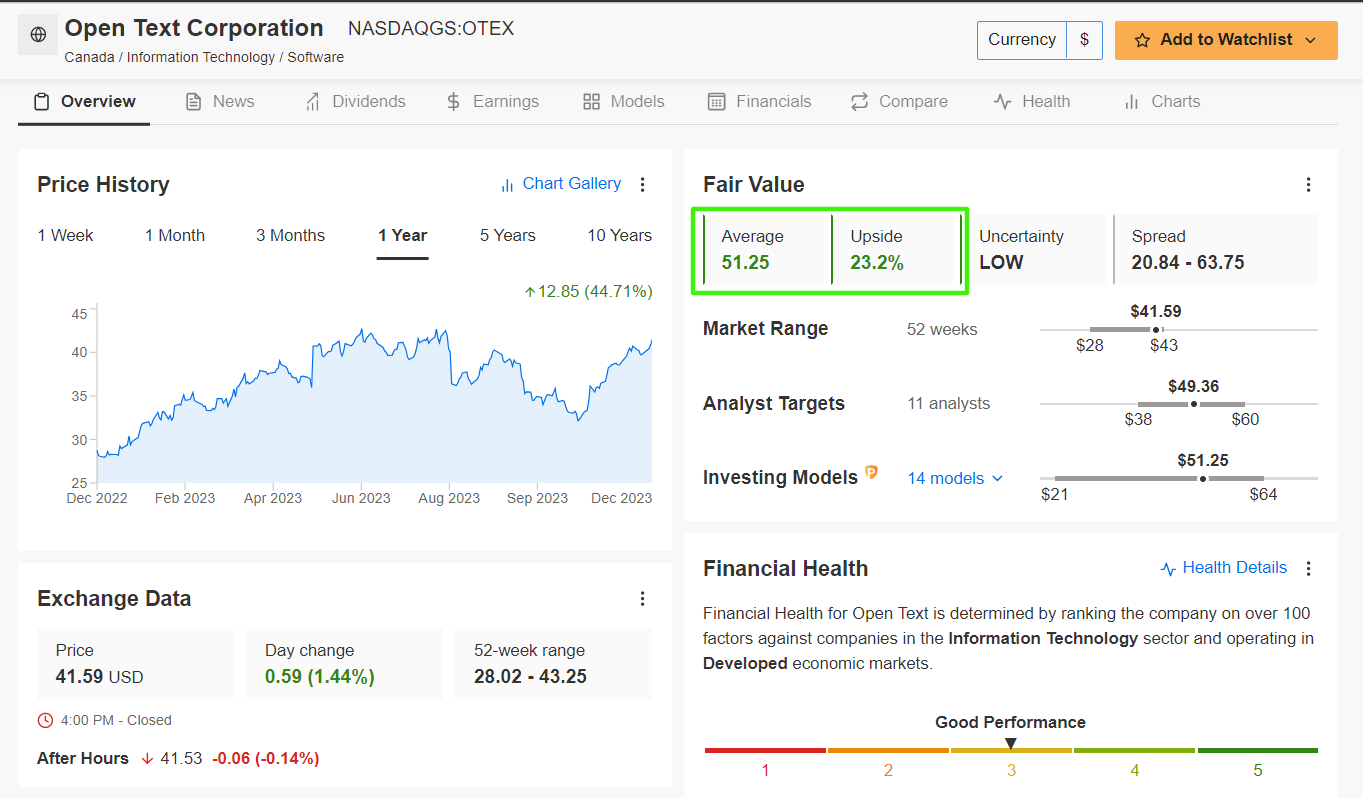

Segundo o InvestingPro, a Open Text apresenta uma excelente saúde financeira, com perspectivas robustas de crescimento de lucros e receitas, além de uma avaliação atrativa. A empresa também se destaca por elevar seu pagamento de dividendos por uma década consecutiva.

Fonte: InvestingPro

A Open Text registrou uma expressiva valorização ao longo do ano, com as ações avançando cerca de 40% em 2023. Os papéis - que iniciaram o ano cotados a US$ 29,85 em 3 de janeiro - fecharam a US$ 41,59 ontem, o maior nível desde 1º de agosto.

Ainda assim (BVMF:EVEN3), as ações da OTEX estão desvalorizadas e podem subir 23,2%, de acordo com o InvestingPro, alcançando seu preço-justo de US$ 51,25.

Além disso, Wall Street mantém uma visão de longo prazo favorável sobre a empresa de software de gestão de informações empresariais, com todos os 12 analistas consultados pelo Investing.com recomendando as ações da OTEX como 'compra' ou 'manutenção'.

4. Endeavor Group

- Desempenho no acumulado do ano: +3,4%

- Capitalização de Mercado: US$ 10,9 Bilhões

O Endeavor Group (NYSE:EDR) é uma agência de entretenimento e talentos diversificada, que possui ativos em esportes, eventos de entretenimento, produção de mídia e representação de talentos. A empresa, sediada em Beverly Hills, é dona majoritária da World Wrestling Entertainment (WWE) e do Ultimate Fighting Championship (UFC) por meio do Grupo TKO (NYSE:TKO).

A Endeavor está bem posicionada para aproveitar o ressurgimento de eventos ao vivo, atividades de mídia e criação de conteúdo impulsionado por talentos, à medida que a economia pode ser estimulada por políticas monetárias mais flexíveis.

Com seu portfólio de ativos abrangendo entretenimento, esportes e representação de talentos, a Endeavor está preparada para captar oportunidades de crescimento decorrentes do aumento dos gastos dos consumidores e anunciantes.

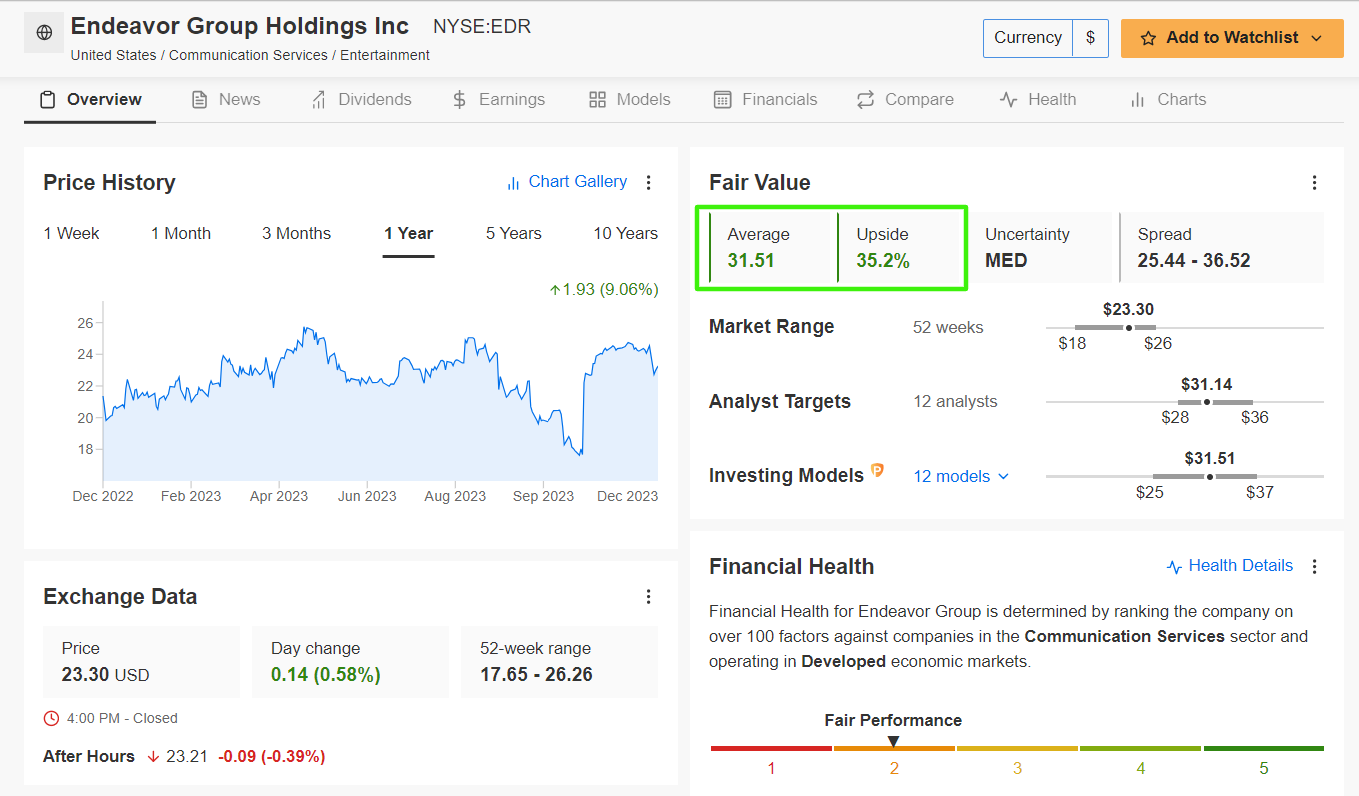

Fonte: InvestingPro

As ações da Endeavor tiveram uma forte recuperação desde que atingiram uma mínima histórica de US$ 17,65 em meados de outubro, subindo cerca de 32% nas últimas seis semanas. Apesar da recente alta, as ações da EDR, que encerraram a US$ 23,30 ontem à noite, ainda estão cerca de 34% abaixo da máxima histórica de janeiro de 2022 de US$ 35,28.

Conforme o modelo do InvestingPro, as ações da EDR estão com um grande desconto. Há potencial para uma alta de 35,2% a partir do preço de fechamento de quinta-feira, chegando ao seu preço-justo de US$ 31,51 por ação.

Além disso, Wall Street continua otimista sobre a agência de talentos e mídia, conforme uma pesquisa do Investing.com, que mostrou que 12 dos 13 analistas que acompanham a ação a classificaram como 'compra'.

5. Tapestry

- Desempenho no acumulado do ano: -4,1%

- Capitalização de Mercado: US$ 8,4 Bilhões

A Tapestry (NYSE:TPR) é a controladora das renomadas marcas de luxo Coach, Kate Spade e Stuart Weitzman. Além disso, por meio de sua recente aquisição da Capri Holdings (NYSE:CPRI), ela detém as marcas Versace, Jimmy Choo e Michael Kors.

Atuando no segmento de varejo de luxo, a Tapestry projeta, fabrica e comercializa acessórios e produtos de estilo de vida de alta qualidade. Em um cenário onde os consumidores podem ter mais renda disponível devido a taxas de juros mais baixas, a Tapestry pode se beneficiar do aumento dos gastos com bens de luxo.

A empresa possui um portfólio diversificado de marcas de luxo, que a coloca em vantagem para aproveitar as mudanças nas preferências dos consumidores em um cenário econômico mais favorável. Isso deve possibilitar que a companhia de moda de luxo aumente seus lucros e amplie as margens de lucro bruto.

A Tapestry demonstra a força e a resiliência de seu negócio, com uma pontuação quase perfeita de 'Saúde Financeira' do Investing Pro de 4 em 5 e um histórico de aumento de dividendos por três anos seguidos.

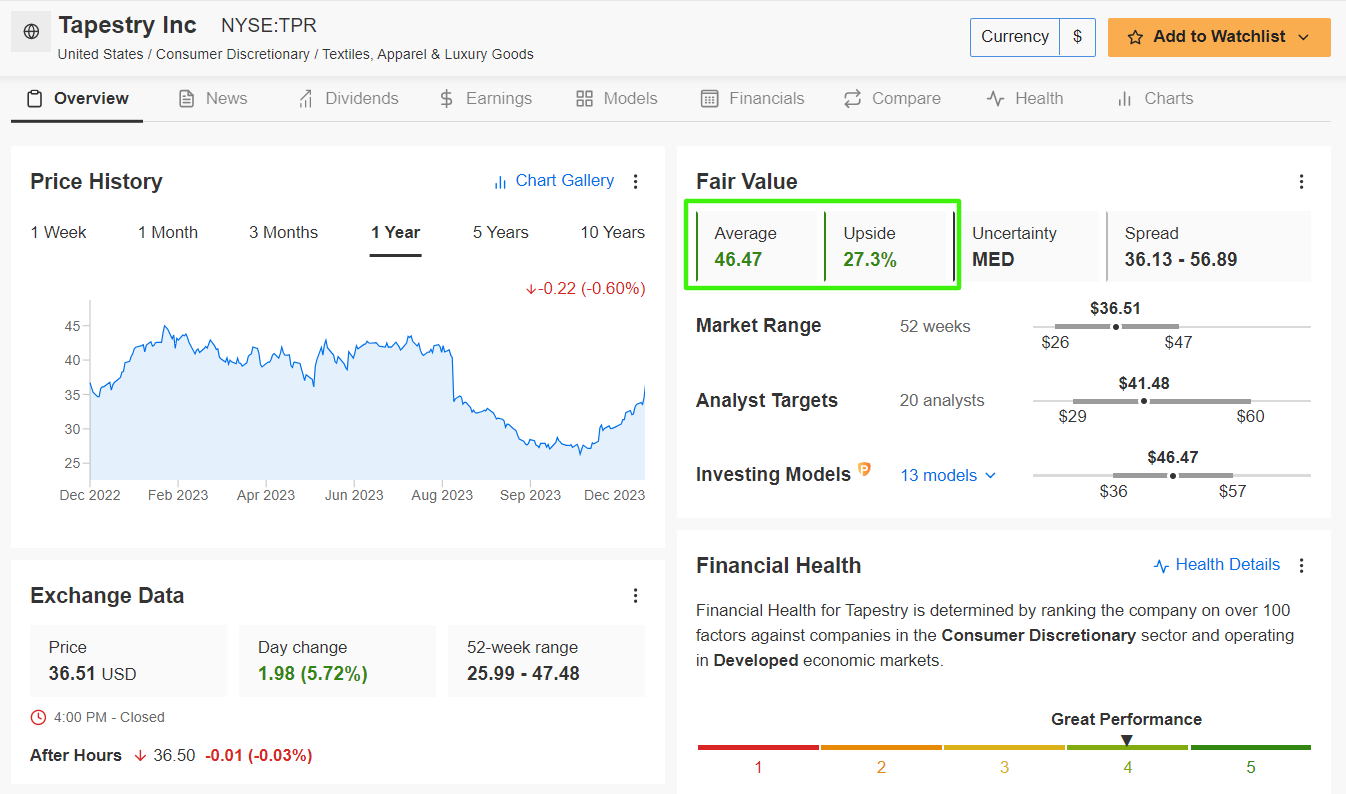

Fonte: InvestingPro

Depois de iniciar o ano a US$ 39,38, as ações da Tapestry despencaram para uma mínima de US$ 25,99 em 1º de novembro, o menor nível desde novembro de 2020. As ações desde então recuperaram parte das perdas, fechando a US$ 36,51 na quinta-feira. Nos preços atuais, a empresa de moda de luxo sediada em Nova York tem um valor de mercado de US$ 8,4 bilhões.

Negociando a um preço baixo de acordo com vários modelos de valuation do InvestingPro, as ações da Tapestry oferecem uma oportunidade atrativa para investidores que procuram exposição ao setor de bens de luxo. O preço-justo definido para TPR é de cerca de US$ 46,50, um potencial de valorização de 27,3% em relação ao valor de mercado atual.

Além disso, segundo a pesquisa realizada pelo Investing.com com 23 analistas, o consenso sobre a Tapestry é predominantemente otimista, com 15 indicando 'compra' ou 'manutenção' para a ação.

Com o filtro de ações do InvestingPro, os investidores podem filtrar um vasto universo de ações com base em critérios e parâmetros específicos para identificar ações baratas com forte potencial de alta.

***

Você pode saber facilmente se uma empresa atende o seu perfil de risco realizando uma análise detalhada dos seus fundamentos no InvestingPro, plataforma mais completa do mercado para gestão de portfólio e análise fundamentalista.

Além disso, você pode se inscrever no InvestingPro, uma das plataformas mais completas do mercado para gestão de carteira e análise fundamentalista, com um grande desconto (até 60%), aproveitando nossa promoção estendida de Cyber Monday.

Aviso: No momento da redação, estou comprado no S&P 500 e no Nasdaq 100 através do SPDR S&P 500 ETF (SPY) e do Invesco QQQ Trust ETF (QQQ). Eu também estou comprado no Technology Select Sector SPDR ETF (NYSE:XLK). Eu regularmente rebalanceio minha carteira de ações individuais e ETFs com base na avaliação contínua de riscos do ambiente macroeconômico e das finanças das empresas. As opiniões discutidas neste artigo são exclusivamente do autor e têm fins meramente informativos, não devendo ser consideradas como uma recomendação de investimento.