Primeira Turma do STF mantém prisão preventiva de Bolsonaro

Desenvolvida pelo investidor e professor Benjamin Graham, considerado o pai do value investing, a Fórmula de Graham é uma maneira simples de estimar o valor intrínseco de uma ação com base no lucro por ação (LPA) e nas expectativas de crescimento da empresa. Embora o criador tenha alertado que a fórmula é apenas uma aproximação e não leva em conta fatores como taxa de juros, risco e qualidade dos lucros, ela continua sendo usada por investidores como ponto de partida na avaliação de ações em busca de oportunidades baratas e potencial de valorização.

A versão original da fórmula é:

Valor Intrínseco = LPA × (8,5 + 2g), onde LPA é o lucro por ação e g é a taxa de crescimento anual esperada dos lucros nos próximos anos. O número 8,5 representa o múltiplo que Graham atribuía a uma empresa sem crescimento, enquanto o termo "2g" ajusta o valor de acordo com o crescimento projetado.

O resultado é interpretado em quanto maior, mais subvalorizada está a ação. Acima de 200%, por exemplo, significa que o valor intrínseco é mais que o dobro do preço atual.

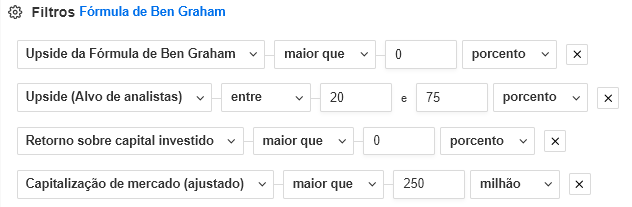

O filtro avançado de ações do InvestingPro oferece uma estratégia pré-definida para quem deseja usar a fórmula para encontrar ações. Além de empresas com valor acima de 0 neste indicador, também são filtradas por valor de mercado maior que 250 milhões de reais, ROIC (Retorno Sobre Capital Investido) maior que 0 e Upside no alvo dos analistas entre 20% e 75%.

Confira as cinco ações com maior potencial de acordo com a Fórmula de Graham que também atendem aos outros critérios. Depois, pedimos ao WarrenAI, nosso consultor financeiro de IA que economiza horas de pesquisa em apenas alguns minutos de análise, para analisar cada ação.

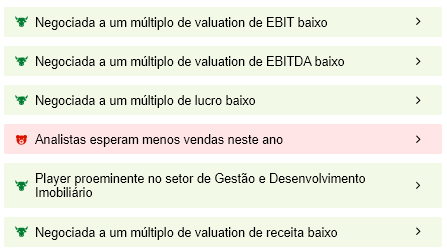

SYN Prop Tech

Fórmula de Graham: 566,3%

Upside (Analistas): 50,9%

ROIC: 11,4%

Upside (InvestingPro): 18,7%

Saúde Financeira: 3,41

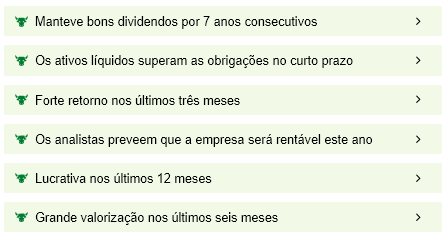

A SYN Prop Tech (BVMF:SYNE3), antiga Cyrela (BVMF:CYRE3) Commercial Properties, é uma empresa brasileira com foco em ativos imobiliários corporativos, atuando principalmente no desenvolvimento, aquisição e locação de lajes corporativas, shopping centers e centros de distribuição. Ao longo dos anos, consolidou-se como uma das referências no segmento de imóveis de alto padrão voltados ao setor empresarial, com presença em regiões estratégicas como São Paulo, Rio de Janeiro e Brasília. Sua estratégia está centrada na valorização dos ativos, gestão eficiente de portfólio e rentabilidade de longo prazo, buscando aproveitar ciclos do mercado imobiliário com disciplina financeira.

Força: Crescimento de receita impressionante de 222,1% e margem líquida de 40,2% mostram execução operacional sólida.

Fraqueza: Forte dependência de ciclos imobiliários e previsão de queda de 81,3% na receita em 2025.

Oportunidade: Upside de 18,7% no preço-justo e expansão em múltiplos segmentos comerciais.

Ameaça: Dívida elevada (113,4% do patrimônio) e ausência de dividendos podem afastar investidores conservadores.

Prio

Fórmula de Graham: 268,9%

Upside (Analistas): 40,5%

ROIC: 12,4%

Upside (InvestingPro): 15,1%

Saúde Financeira: 3,20

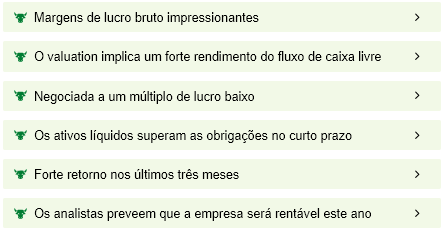

Antiga PetroRio, a Prio (BVMF:PRIO3) é uma empresa brasileira independente de óleo e gás, especializada na revitalização de campos maduros offshore, com foco na Bacia de Campos. A companhia se destaca por sua abordagem de aumento de produção por meio de melhorias operacionais e projetos de redesenvolvimento, como os campos de Polvo, Frade e Albacora Leste. Com uma estrutura enxuta, forte controle de custos e aquisições estratégicas, a Prio tem conseguido ampliar sua produção e margens, tornando-se uma das principais empresas independentes do setor no país.

Força: Margem líquida robusta de 71,7% e produção diária recorde de 100.100 boed no 2T25.

Fraqueza: Retorno de -7,8% em 1 ano e -25,9% de yield ao acionista sugerem desafios de valorização recente.

Oportunidade: Upside de 15,1% no preço-justo e potencial de crescimento com normalização dos campos.

Ameaça: Forte exposição a oscilações de preço do petróleo e receitas cíclicas.

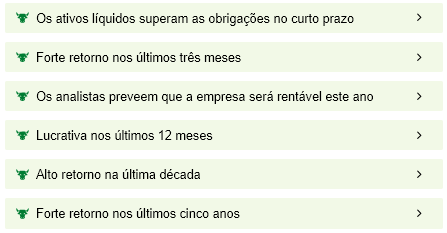

São Carlos

Fórmula de Graham: 241,0%

Upside (Analistas): 74,6%

ROIC: 3,1%

Upside (InvestingPro): -6,7%

Saúde Financeira: 2,55

A São Carlos (BVMF:SCAR3) é uma companhia focada em ativos imobiliários comerciais, principalmente edifícios corporativos em áreas centrais e de alto valor agregado em São Paulo e Rio de Janeiro. Fundada em 1999, a empresa atua na aquisição, retrofitting, locação e gestão de imóveis comerciais, maximizando o valor por meio da modernização e melhoria da ocupação dos empreendimentos. Com um portfólio concentrado em escritórios e centros empresariais, a São Carlos mantém sua atuação voltada para a geração de receita recorrente e valorização de longo prazo.

Força: Dividend yield de 9,0% e margem líquida de 57,6% destacam apelo de renda.

Fraqueza: Queda de 20,0% em 1 ano e receita recuando 63,7% indicam deterioração operacional.

Oportunidade: Potencial de recuperação via ativos imobiliários subvalorizados.

Ameaça: -6,7% de downside no preço-justo e baixa liquidez reduzem atratividade para novos investidores.

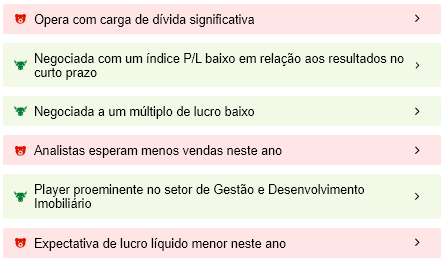

JHSF

Fórmula de Graham: 240,5%

Upside (Analistas): 24,5%

ROIC: 5,3%

Upside (InvestingPro): -5,6%

Saúde Financeira: 2,77

A JHSF Participações (BVMF:JHSF3) é uma empresa brasileira com presença nos segmentos de incorporação imobiliária, shopping centers, hospitalidade e gastronomia, voltada para o público de alta renda. Criada em 1972, ganhou notoriedade por projetos icônicos como o shopping Cidade Jardim, o complexo Fasano de hotéis e o aeroporto executivo Catarina. Com uma abordagem voltada ao luxo e à oferta de experiências exclusivas, a empresa se consolidou como um dos principais nomes do setor de real estate premium no Brasil.

Força: Crescimento de lucro por ação de 89,3% e dividend yield de 10,6% indicam eficiência e retorno ao acionista.

Fraqueza: Receita praticamente estável (0,9% de crescimento) limita alavancagem operacional.

Oportunidade: Downside de -5,6% sugere espaço para reprecificação se entregar crescimento acima do esperado.

Ameaça: Setor altamente sensível a juros e ciclos econômicos, além de dívida relevante (86,2%).

Vitru

Fórmula de Graham: 211,6%

Upside (Analistas): 37,5%

ROIC: 5,0%

Upside (InvestingPro): 25,7%

Saúde Financeira: 3,01

A Vitru Brasil (BVMF:VTRU3) é uma holding educacional com foco no ensino superior a distância, atuando principalmente por meio da Uniasselvi, uma das maiores instituições de EAD do país. A empresa busca democratizar o acesso à educação de qualidade, com cursos voltados para empregabilidade e flexibilidade, atendendo majoritariamente alunos de regiões menos atendidas por ensino presencial. Sua atuação destaca-se pelo modelo escalável, capilaridade nacional e uso intensivo de tecnologia para oferecer educação acessível e personalizada.

Força: Crescimento expressivo de lucro por ação (135,5%) e recomendação consenso "Compra Forte".

Fraqueza: Retorno negativo de -35,7% em 1 ano e dívida/patrimônio de 104,6%.

Oportunidade: Upside de 25,7% no preço-justo e previsão de crescimento de receita de 6,6% em 2025.

Ameaça: Concorrência intensa no ensino digital e yield ao acionista negativo (-64,1%).

O que você acha dessas empresas? Tem alguma na carteira?

OBS: Dados coletados em 11 de julho de 2025