Trump ameaça encerrar alguns laços comerciais com a China, incluindo compra de óleo de cozinha

Empresas de semicondutores e fundos que investem no setor representam mais de 50% dos meus investimentos na área de Tecnologia da Informação neste momento.

Por que tenho uma posição tão grande em semicondutores? Minha lógica é bastante objetiva:

- Já estamos vivendo na Era Digital.

- As tendências em digitalização, automação e robotização são irão crescer.

- Essas tendências dependem, cada vez mais, de chips semicondutores.

- Em razão da atual escassez, day traders mudaram para outras áreas da moda. Investidores de longo prazo podem acumular hoje a preços justos, em sua maioria.

A “atual” escassez de chips significa que as “atuais” vendas devem sofrer no curto prazo. Se uma empresa nessa indústria, devido às vendas menores, tiver resultados menores, a maioria dos traders (que se rotulam de investidores, mas se assustam muito fácil para receber essa designação!) irá pular fora ao primeiro sinal de resultados trimestrais inferiores.

Sério?

Meus leitores e clientes sabem que 12 “semaninhas” não constroem ou destroem o futuro de uma indústria cuja demanda só tende a crescer. Eu tenho comprado, estou comprando agora, e continuarei comprando ações de empresas que produzem chips. Pode ser que minha posição em chips não seja a maior de todas, mas eles continuarão sendo o maior componente da minha alocação em tecnologia.

Você provavelmente terá muitas oportunidades para se juntar a mim na compra de empresas de chips. Ao contrário de vários setores e indústrias, a temporada de resultados para fabricantes de semicondutores vai de outubro até pelo menos meados de novembro.

Minha maior posição em tecnologia está no fundo Invesco Dynamic Semiconductors (NYSE:PSI). É algo deliberado.

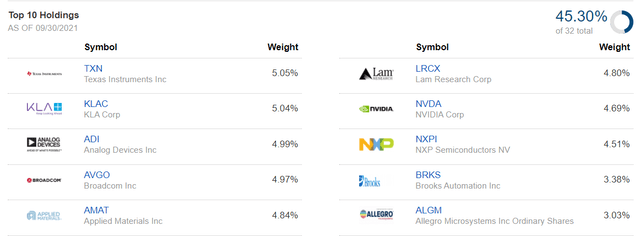

Eu acredito que o PSI fornece a melhor exposição a toda a indústria do que qualquer outro ETF ou ação atualmente disponível. Estas são as 10 principais posições do fundo, que responde por cerca de 45% da minha carteira: Texas Instruments (NASDAQ:TXN) (SA:TEXA34), KLA Corporation (NASDAQ:KLAC) (SA:K1LA34), Analog Devices (NASDAQ:ADI) (SA:A1DI34), Broadcom (NASDAQ:AVGO) (SA:AVGO34), Applied Materials (NASDAQ:AMAT) (SA:A1MT34), Lam Research (NASDAQ:LRCX) (SA:L1RC34), NVIDIA (NASDAQ:NVDA) (SA:NVDC34), NXP Semiconductors (NASDAQ:NXPI) (SA:N1XP34), Brooks Automation (NASDAQ:BRKS), Allegro Microsystems (NASDAQ:ALGM).

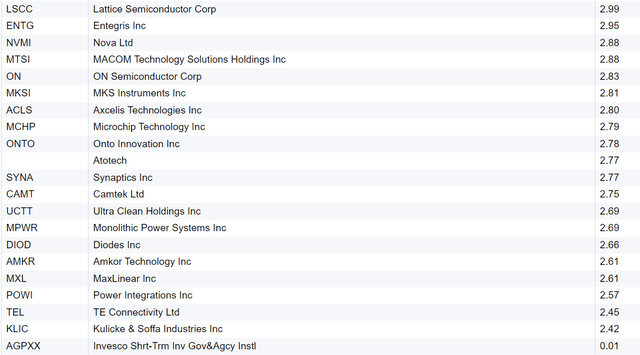

Esses são alguns dos melhores nomes do setor. As outras 22 participações são igualmente interessantes. São elas:

Fonte das imagens acima: Fidelity.com

Faltam alguns nomes dos quais eu gosto bastante. Mas tudo bem. Taiwan Semiconductor (NYSE:TSM) (SA:TSMC34) e United Microelectronics (NYSE:UMC) já estão no meu portfólio.

A natureza do capital, da formação de capital e do capitalismo é que a oferta e a demanda jamais alcançarão uma correspondência perfeita, mas estão sempre se movendo nessa direção, algumas vezes indo além, outras vezes ficando aquém. Estamos agora em uma fase em que a demanda por chips supera em muito a atual oferta, principalmente em algumas áreas críticas.

A oferta irá se ajustar à demanda. Olhe além das últimas 12 semanas ou das próximas 12 semanas e acredito que você concordará que se trata de um rolo compressor similar a um dos meus outros temas-chave: matérias-primas para a revolução das baterias.

A atual necessidade de chips só tende a crescer, à medida que as tecnologias 5G e 6G exigem chips cada vez mais poderosos e inteligentes; que a rede cresce de forma mais acelerada; que a computação na nuvem se consolida ainda mais; que veículos demandam cada vez mais conectividade e respostas mais rápidas, e por aí vai.

Sou da crença de que as fabricantes de chips já estão aumentando a produção para “chegar perto” de atender à demanda que não para de aumentar. O último mês com números mais atualizados é agosto. Como afirmou John Neuffer, presidente e CEO da Associação da Indústria de Semicondutores:

“As vendas globais de semicondutores continuam fortes em agosto, crescendo ano a ano em todos os mercados regionais e principais categorias de produtos”.

“As entregas de chips atingiram números totais recordes nos últimos meses, com a indústria aumentando a produção para continuar a atender à alta demanda”.

Gosto muito do fato de que KLA, Applied Materials e Lam Research estejam entre as 10 principais participações do PSI. Essas três empresas estão entre as melhores fabricantes de bens de capital para semicondutores. Elas tendem a se beneficiar mais, enquanto as fabricantes de semicondutores investem pesado em novas plantas e equipamentos para atender à demanda.

Existem riscos nesse ETF?

Sem dúvida há riscos. Todo investimento tem risco, inclusive colocar todo o seu dinheiro embaixo do travesseiro (e ficar vendo seu valor sendo corroído com o passar do anos).

O risco de diversificação é um perigo – embora haja 32 empresas diferentes no portfólio, todas dependem do sucesso contínuo de uma única indústria, a de semicondutores.

Se a demanda aumentar mais rápido do que a oferta consegue atendê-la, por causa de diversos gargalos, haverá desinteresse pela indústria no curto prazo. Mas, por aqui, não pensamos no curto prazo.

Os mercados estão nas máximas históricas ou perto delas. Em caso de uma liquidação prolongada, esse ETF também sofrerá.

Rodada de bônus

Para quem ainda investe pouco em semicondutores ou cujas carteiras são grandes o bastante para querer um pouco mais, pode levar em consideração o que estou fazendo com a minha própria carteira. Também estou comprando o fundo VanEck Semiconductor (NASDAQ:SMH).

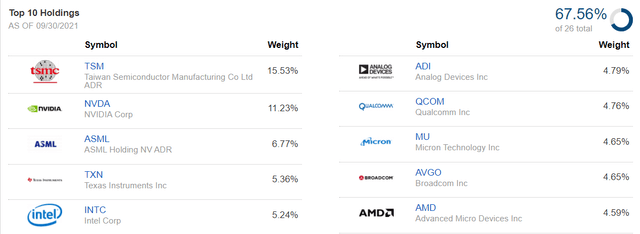

Dê uma olhada novamente nas dez principais participações do PSI. Agora veja as 10 maiores posições do SMH:

Fonte: Fidelity.com

A boa notícia é que há poucas coincidências entre as participações dos dois ETFs. O grande motivo é o peso maior da primeira posição do SMH, Taiwan Semiconductor, por causa da sua capitalização de mercado.

A outra diferença entre os dois é que a carteira do SMH é 92% composta por ações de large caps. O PSI é muito mais balanceado entre as quatro categorias de capitalização de mercado.

De qualquer forma, seja investindo em um ou em ambos, sugiro que você submeta esse tipo de diversificação a seu processo de due diligence, antes de alocar todas as suas apostas em um único ativo. Uma combinação entre PSI e SMH pode fornecer uma excelente exposição às melhores empresas do segmento, em minha opinião.