Ibovespa fecha em queda pressionado por Petrobras, mas sobe em semana marcada por resultados corporativos

- Bill Gross, conhecido como "Rei dos Títulos”, afirma que o Fed “não sabe de nada” em uma entrevista exclusiva ao Investing.com.

- O balanço inflado do banco central americano indica que um novo “momento Volcker” não irá dar certo.

- À medida que ingressamos em uma nova era da economia global, manter caixa parece ser a melhor opção.

O lendário investidor Bill Gross não mede as palavras. Em sua última carta ao público, o famoso gestor financeiro e cofundador da Pacific Investment Management Company (PIMCO) traçou um cenário bastante desafiador para a economia dos EUA (e mundial) daqui para frente.

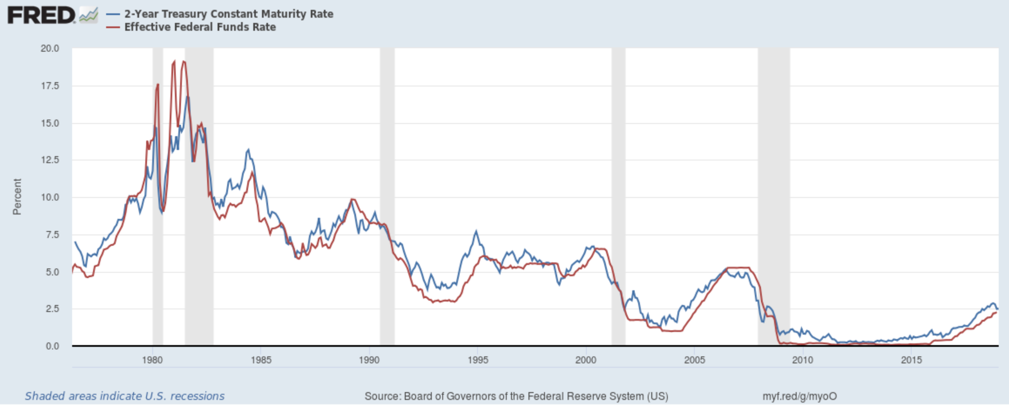

Segundo Gross, Jerome Powell vem empregando as mesmas táticas de Paul Volcker, no fim da década de 1970 e início dos anos 1980, mas sem levar em consideração o fato de que a economia está muito mais alavancada neste momento. Ele explica que, se as elevações de juros do Fed pararem em 4,5%, é possível que vejamos apenas uma “leve recessão”; no entanto, qualquer coisa acima de 5% provocaria uma grave recessão global.

“Os eventos recentes no Reino Unido, as rachaduras na economia chinesa baseada no mercado imobiliário, a guerra e a escassez de gás natural na Europa, em conjunto com o dólar superforte e a inflação em aceleração nas economias emergentes, apontam para a conclusão de que a economia mundial em 2022 de forma alguma lembra aquela de Volcker, em 1979.”

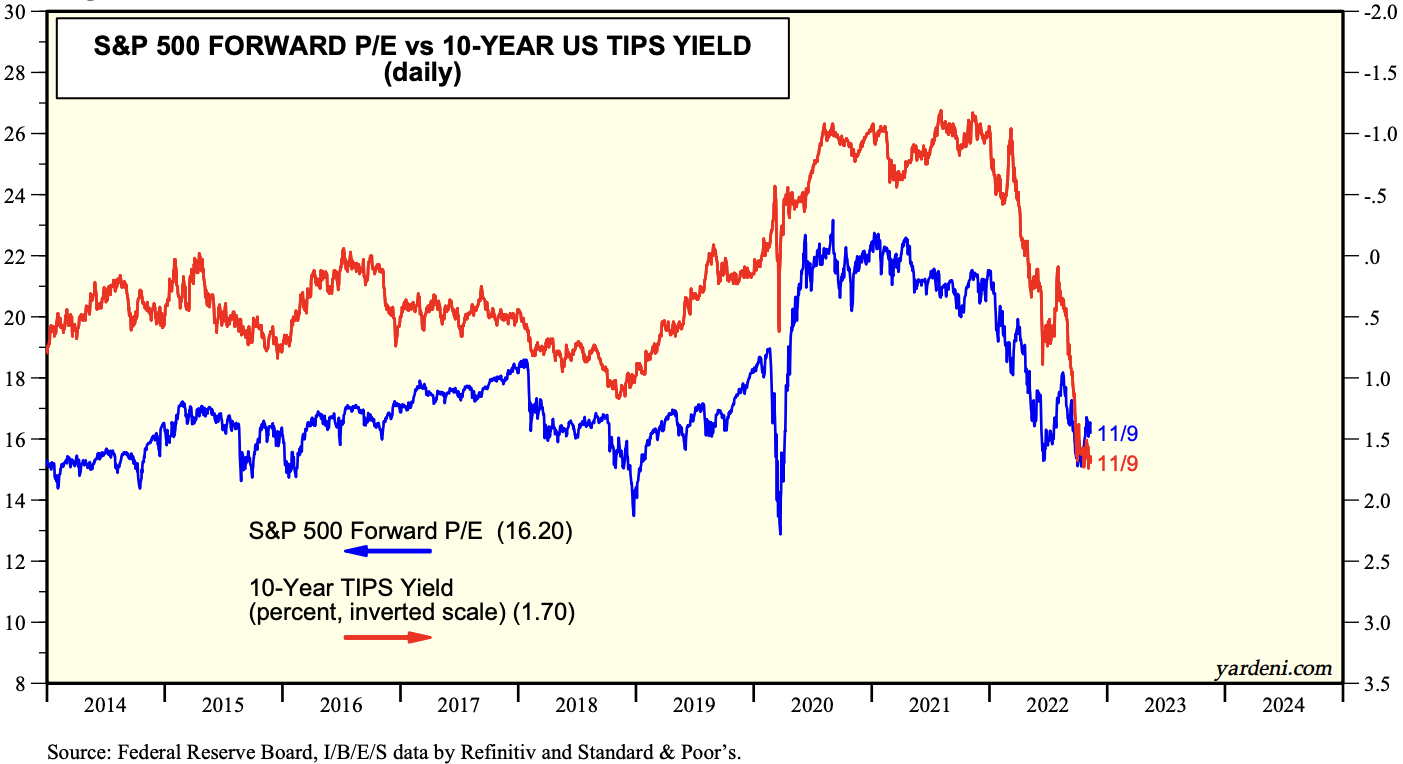

Fonte: Yardeni Research

Bill Gross revolucionou o mundo dos investimentos criando o primeiro mercado de ativos de renda fixa passível de investimento e fez fortuna superando os mercados durante décadas seguidas negociando títulos. No entanto, no último ano, ele descartou os ativos que o fizeram ser chamado de “Rei dos Títulos”, chamando as treasuries de “lixo”. Nem é preciso dizer que ele estava certo, já que os títulos americanos registraram uma das piores quedas da história.

Em uma entrevista exclusiva para o Investing.com no início desta semana, o lendário investidor foi contundente ao dizer que o melhor investimento neste momento é a posição em caixa, já que o Fed “já foi longe demais”. Em seu estilo direto, Gross também ressaltou que os investidores devem reconhecer que pode estar nascendo uma nova era para a economia global, investindo da maneira apropriada.

Investing.com: O senhor declarou recentemente que a economia dos EUA poderia resistir a uma taxa de juros de 4,5%, registrando apenas uma “leve recessão”; no entanto, o ponto de ruptura seria 5%. Por que esse patamar específico?

Bill Gross: Os mercados de fundos federais (juros) reais estão com uma taxa de aproximadamente 2%, nível que, nos ciclos econômicos anteriores, induziu a recessões futuras. Neste ciclo, a alavancagem econômico-financeira é muito maior do que a testemunhada antes da Grande Recessão, o que sinaliza para um rendimento ainda menor, ou seja, o Fed já foi longe demais.

IC: Já estamos nos aproximando do seu ponto de ruptura, principalmente se o Fed elevar os juros em 50 pontos-base na reunião de dezembro, como se espera. O senhor acredita que Powell não compartilha da sua análise?

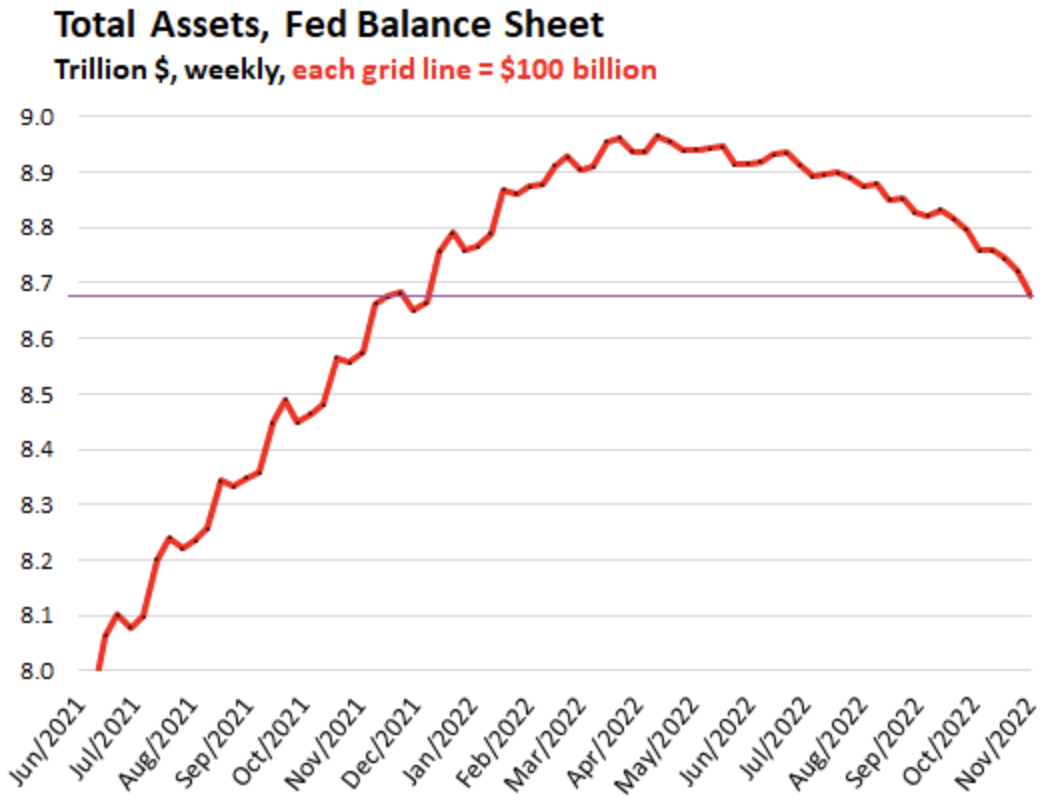

BG: O Fed, como Jim Cramer afirmou certa vez, não sabe de nada. Alguém duvidaria disso, com base na experiência dos últimos anos de rendimento em 0%, incessante flexibilização quantitativa e expansão do balanço de 1 trilhão para 8,7 trilhões de dólares?

Fonte: Wolf Street

IC: Será que o Fed acredita que a economia dos EUA realmente precisa de uma “leve recessão” para ser mais eficiente do ponto de vista econômico no longo prazo?

BG: Sim, precisa de uma recessão para aumentar o desemprego e reduzir os ganhos salariais.

IC: O senhor acha que os títulos americanos estão sobrevendidos?

BG: Difícil dizer que o mercado de títulos esteja “sobrevendido”. Uma crise como a que testemunhamos nas criptos ou possivelmente com a desvalorização do iene japonês é capaz de provocar uma rápida reversão.

Fonte: Fed

IC: Estamos em um momento mais propício para comprar ações ou títulos? Ou nenhum dos dois?

BG: Caixa!

IC: Estamos entrando em uma nova era para a economia global? Ou apenas diante de um obstáculo temporário?

BG: Uma nova era. Estamos nos desglobalizando, os investidores de ações reconhecem os obstáculos futuros associados ao aquecimento global, conflitos geopolíticos e envelhecimento demográfico.

Aviso: Thomas Monteiro não detém títulos do governo dos EUA.