MP 1303 caiu: comemoração ou preocupação do mercado, eis a questão?

Após a reunião de 4 de maio do Comitê Federal de Mercado Aberto (Fomc, na sigla em inglês), o mercado reagiu inicialmente positivamente às decisões tomadas, mas um dia depois, o mercado virou de cabeça para baixo, concluindo que o Federal Reserve (Fed) havia cometido um “erro de comunicação”.

Porque, no período de 21 de março a 4 de maio, o Fed elevou tanto o padrão de aperto na orientação verbal (o que é verdade) que a expectativa de alta da taxa de juros tinha aumentado para 75 pbs (pontos-base) para uma única reunião, e até 100 pbs com pequenas possibilidades. Mas, especialmente em 4 de maio, a remoção inicial de Powell da possibilidade de 75 bps da mesa para as primeiras reuniões foi e ainda continua a ser criticada. Depois, como todos sabem, o mercado tenta entender quão alto é o risco de recessão ou estagflação com os dados macroeconômicos recebidos e, no final do dia, tenta precificar suas expectativas de acordo.

LEIA MAIS - "Não aposte em um pouso suave", diz Nouriel Roubini

James Bullard foi o primeiro membro votante do Fomc a falar no início da semana em questão e disse: "Vamos pré-carregar os aumentos das taxas de juros este ano para que possamos reduzir as taxas de juros nos próximos anos".

Um dia depois, o presidente do Fed de Atlanta, Raphael Bostic, disse que, após o aumento da taxa nas duas primeiras reuniões, seria razoável parar na reunião de setembro. Depois vieram a ata da reunião do Fomc, cujo conteúdo foi mais dovish do que o esperado.

De acordo com o documento, membros do Fed, como Bostic, afirmam que "pode ser apropriado esperar e ver depois de dois aumentos das taxas por reunião" nos encontros seguintes. De fato, embora não houvesse expectativa dominante após a ata, alguns investidores do mercado até começaram a pensar que 50 bp talvez não chegasse em julho.

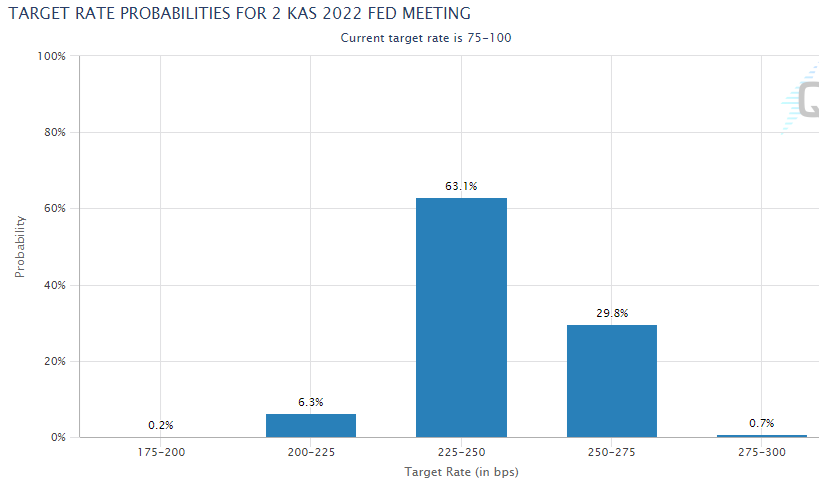

Com esses desenvolvimentos, por enquanto, o mercado está precificando a taxa de juros do Fed para ser principalmente 2,25-2,50% no final do ano. Apenas dois dias atrás, já escrevi que o mercado precificou a taxa de juros de final de ano em 2,25-2,50% com probabilidade de 2,9%, mas após a ata, essa expectativa de taxa aumentou para 63,1%. Há dois dias, analisei o seguinte: "Vamos esperar e ver se a taxa de juros vai cair ainda mais no final do ano", mas por enquanto, não há necessidade de esperar muito.

Deixe-me apenas dizer que os membros do Fed confundiram os investidores ainda mais com sua orientação verbal semana passada. De acordo com uma opinião com a qual também concordo, o Fed está cometendo um “erro de comunicação” repetidamente, como fez em 4 de maio. Porque, enquanto estamos preparando o mercado para o aperto, de repente vemos que a retórica (embora em parte, as ações) é mais dovish.

Acho que está claro que o Fed não pode mais usar a orientação verbal muito bem. Claro, a seguinte pergunta vem à mente aqui: por que os membros do Fed são mais dovish, é um erro ou uma necessidade? Um erro na minha opinião. Como Powell falou de forma bastante agressiva na semana passada, não se pode deixar de pensar que o que poderia ter mudado em 3 dias, tal afirmação está sendo feita por necessidade.

Claro, neste ponto, outra questão é, claro, esse processo que começou como um "erro de comunicação" se transforma em um "erro de política"? Em outras palavras, o Fed pode realmente se tornar mais dovish depois de setembro ou até mesmo pausar os aumentos das taxas? Digo erro de política porque a opinião predominante é que o Fed definitivamente deveria ficar mais rígido, muito menos se vingar.

De acordo com este segmento, o Fed já está muito atrás da taxa de inflação, e a inflação não atingiu o pico. A inflação pode, inclusive, ficar fora de controle se o Fed jogar a toalha em referências verbais no início do trabalho se transformar em ação mais tarde. Claro, há quem pense o contrário e pense que o Fed não deve ficar rígido e que, se o fizer, a economia e os mercados de ações sofrerão muito. Este segmento pensa principalmente que o Fed não pode ficar apertado, mesmo que queira.

Vamos ao Banco Central Europeu (BCE). Ao contrário do Fed, vimos uma virada acentuada do BCE na direção de ficar mais apertado em sua orientação verbal na semana passada. Na semana passada, Klaas Knot acendeu o pavio e disse que deveria aumentar os juros em julho, até 50 pbs se necessário. Em seguida, outro membro, Olli Rehn, fez uma declaração com a mesma veemência.

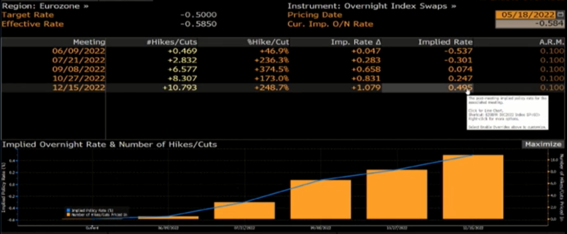

É claro que a declaração da presidente Christine Lagarde contribuiu para esse discurso hawkish. Esta não é a primeira vez que Lagarde fala de forma ambígua, sinalizando que as compras de ativos cessarão no início de julho e a primeira alta de juros poderá ser feita em algumas semanas. Com essas explicações do lado do BCE, o mercado está precificando a taxa de juros, que atualmente é de menos 0,50%, para mais 0,50% no final do ano, ou seja, será feito um aumento de 100 bps no período.

Não há problema aqui, puxar as taxas de juros da zona negativa para 0 não é um aperto, mas um passo de normalização. Portanto, é um passo necessário, pelo menos em termos de valorização do euro. Mas se o BCE ficar apertado em aumentos de taxas como o mercado pensa, então há uma alta probabilidade de cometer um erro. Então, o que estou tentando dizer é que, se o aperto do BCE aumentar demais a dose, a probabilidade de entrar em recessão e até mesmo em estagflação é bastante alta.

Como sempre, o BCE está muito confuso e inconsistente em sua orientação verbal. É claro que, embora o fato de terem sido mal encurralados devido à guerra tenha uma grande parcela nessa inconsistência, acho que a atitude inconsistente do BCE clássico (acho que a maior razão para isso é a séria diferenciação entre os membros falcões e pombos).