Maioria das tarifas de Trump não é legal, decide tribunal de recursos dos EUA

Esta semana promete ser agitada para o mercado, com Jerome Powell, presidente do Federal Reserve, banco central dos EUA, prestando depoimento perante o congresso americano na quarta e quinta-feira. A expectativa é que o chefe do BC dos EUA mantenha suas declarações da semana passada, mas é importante notar que o mercado continua cético quanto às suas indicações de aumento de juros. Isso pode levá-lo a enfatizar a expectativa de taxas mais altas ainda este ano.

Trata-se, portanto, de um risco considerável para os preços das ações, especialmente após o vencimento dos contratos de opções de junho. Consequentemente, é esperado que os fluxos de proteção que sustentam as ações diminuam. Isso ocorre em um momento em que as ações estão sobrecompradas no índice, desafiando a confiança dos investidores otimistas, à medida que os fluxos começam a se alterar e os mercados parecem estar esticados.

Nas últimas semanas, tenho discutido a iminente narrativa que prevê vários desafios no mercado em meados deste ano, entre os quais se destaca a probabilidade de o Fed continuar subindo juros, a redução dos fluxos de proteção e a recomposição da Conta Geral do Tesouro (CGT) americano, tudo isso acontecendo enquanto as ações atingem níveis altos de sobrecompra. O S&P 500 subiu mais do que o esperado, mas a narrativa e o risco associado permanecem consistentes. Além disso, há um crescente risco de ressurgimento da inflação na segunda metade do ano.

O S&P 500 está sendo negociado acima da banda superior de Bollinger, com o IRF acima de 70. Isso não significa necessariamente que as ações devem cair, mas é um sinal de que talvez possa ocorrer uma fase de consolidação. Ou seja, pode ser que os papéis andem de lado, até que haja uma redução dos níveis sobrecomprados.

O mesmo se aplica ao Nasdaq 100.

A questão central é saber o que impulsiona o mercado. Especulo que alguns fatores estão em jogo, sendo o mais significativo a queda da volatilidade, conforme observado pelo VIX, caindo abaixo de 15. Outro fator pode ser a nova convicção em um cenário de suave desaceleração econômica, no qual a economia evita uma recessão e o crescimento dos resultados se mantém relativamente intacto.

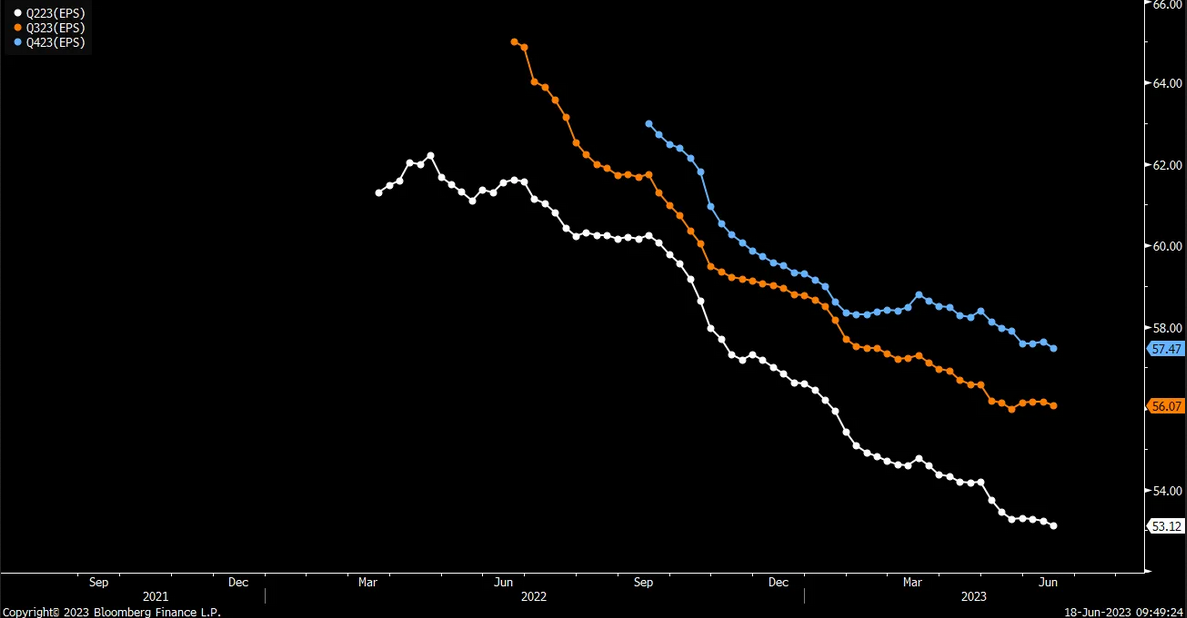

Esse cenário é plausível, mas até o momento não vimos um aumento substancial ou tangível nas estimativas de resultados para os próximos três trimestres. As tendências de lucro apresentaram uma trajetória descendente nas últimas semanas. No entanto, é possível que os lucros superem as previsões pessimistas quando as empresas começarem a divulgar seus resultados nas próximas semanas.

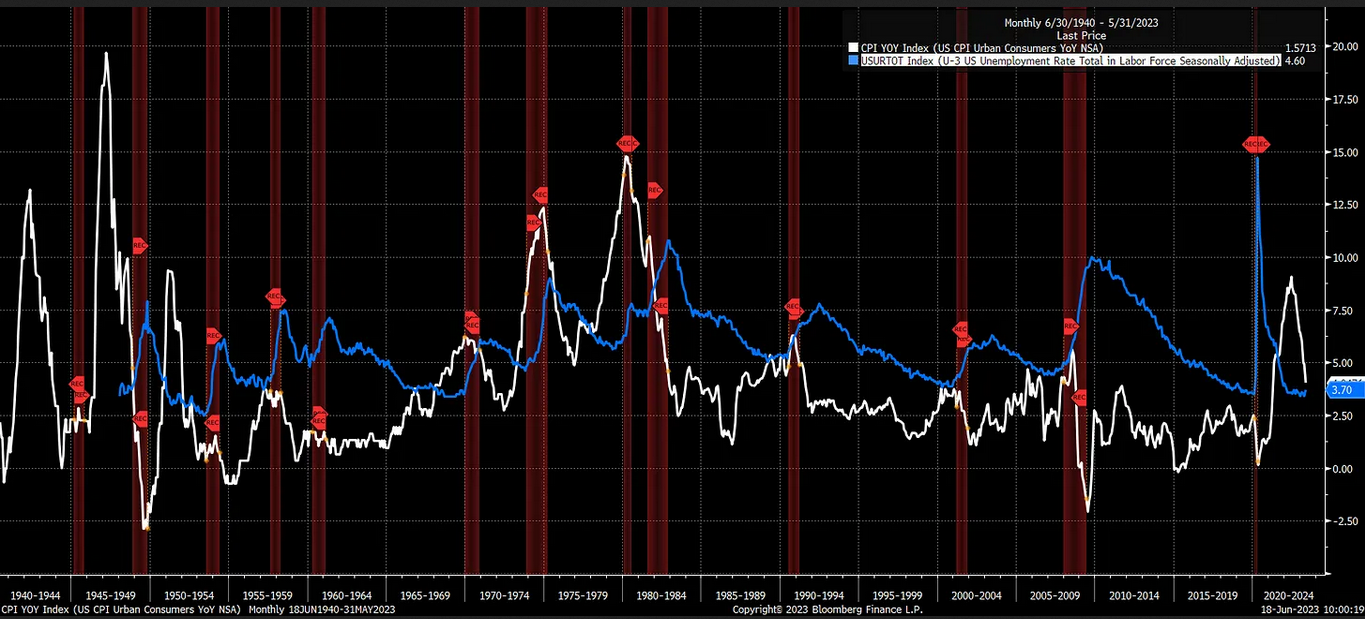

Sempre acreditei na possibilidade de vermos uma inflação persistente em patamares elevados, com os Estados Unidos vivendo em um ambiente de crescimento lento, mas constante. A história nos ensinou que períodos de alta inflação geralmente coincidem com taxas de desemprego elevadas, o que muitas vezes deságua em uma recessão.

Parece pouco provável que desta vez seja diferente. De fato, apenas quando a taxa de desemprego aumentou no passado é que a inflação foi verdadeiramente suprimida. Portanto, acredito que, embora a pressão geral dos preços tenha diminuído, será um desafio trazê-la de volta à faixa de 2% desejada pelo Fed sem elevar a taxa de desemprego. Provavelmente será necessário uma recessão para alcançar esse objetivo.

Dessa forma, é pouco provável que a recente alta do mercado acionário se firme, considerando que todo o rali parte do pressuposto de que uma recessão será evitada. Além disso, a taxa de inflação está contida devido à queda nos preços de energia.

No entanto, o preço do petróleo está resistindo e, se ultrapassar os US$ 75, pode se recuperar para cerca de US$83. À medida que avançamos para a segunda metade do ano, o petróleo será comparado a preços mais baixos, diminuindo seu efeito amortecedor sobre a inflação.

A gasolina também está em alta, potencialmente retornando a US$2,85 após uma base em torno de US$2,32. O efeito-base do combustível diminuirá à medida que avançamos no verão local.

Até mesmo o trigo mostrou sinais de reversão de sua tendência de queda.

Consequentemente, os fatores que suprimiram a inflação podem começar a contribuir novamente para seu aumento na segunda metade do ano, representando um risco significativo para o Fed e contribuindo para taxas mais altas. A taxa de do título de 2 anos do Tesouro americano atingiu seu nível mais alto desde meados de março, indicando essa preocupação.

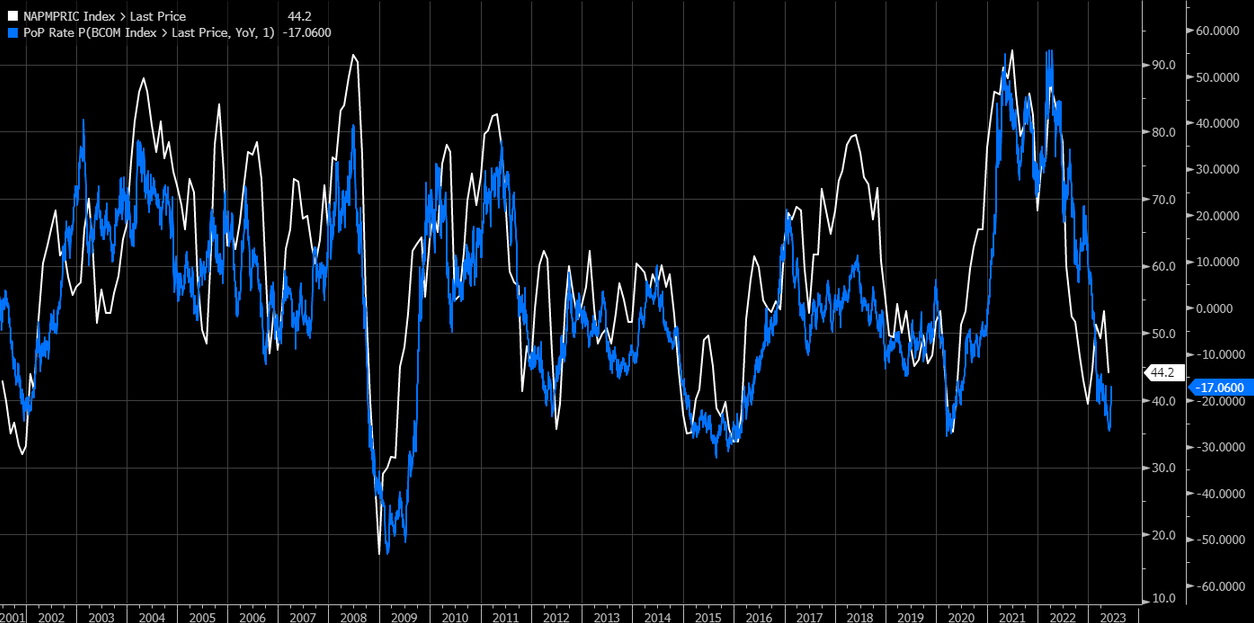

Além disso, a China provavelmente adotará medidas de estímulo ao crescimento, o que pode levar a um aumento nos preços das commodities. O Índice de Commodities da Bloomberg está mostrando sinais de rompimento de uma tendência de queda, o que poderia resultar em um movimento ascendente significativo.

Isso é relevante porque a variação anual desse índice está correlacionada com o Índice de Preços Pagos do ISM. Um aumento nesse índice afetaria os preços dos produtores e poderia reverter a tendência deflacionária recente.

Minha percepção geral é que, enquanto o mercado de ações considera a possibilidade de um pouso suave, o mercado de títulos está prevendo taxas persistentemente mais altas. Isso se deve à resiliência da inflação básica e à possibilidade de um novo aumento da inflação de commodities.

Isso sugere que o Fed terá uma tarefa desafiadora para reduzir a demanda e controlar o núcleo da inflação. Se a China decidir estimular sua economia, poderíamos enfrentar um aumento geral da inflação, o que seria mais difícil de combater, a menos que o Fed consiga valorizar o dólar, o que poderia resultar em taxas ainda mais altas.

Esse cenário provavelmente exigirá condições financeiras mais restritivas e aumento das taxas reais. Historicamente, isso não é favorável para as ações, e é provável que não seja diferente agora. Portanto, podemos estar caminhando para um período de estagflação real, caracterizado por preços em alta e aumento do desemprego, enquanto o Fed luta para controlar a inflação básica e evitar que a inflação geral saia de controle.