Dólar acompanha exterior e cai ante o real

Discutimos recentemente questões macro do mercado, como a corrida na área da inteligência artificial, mas a análise técnica pode nos ajudar a gerenciar melhor os riscos no curto prazo. Atualmente, o debate gira em torno do rali do mercado desde as mínimas de outubro. Será que estamos vendo a retomada do bull market de 2009 ou um rali estendido dentro de um bear market?

Infelizmente, não tenho a resposta.

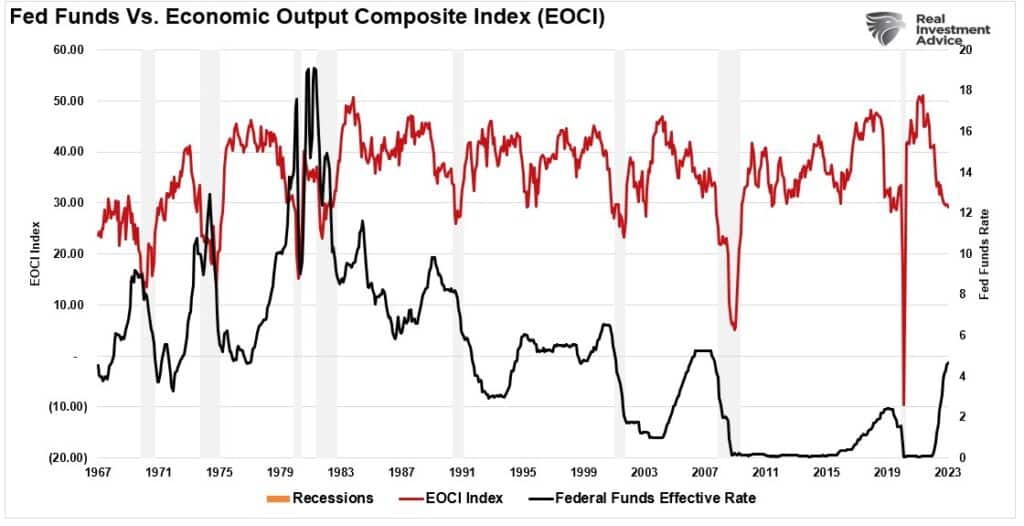

Os argumentos de baixa são convincentes, em razão das taxas de juros mais altas, dos maiores níveis da dívida pública nos EUA e da desaceleração da atividade econômica. Nosso Índice Econômico Composto, que abrange mais de 100 pontos de dados, sugere que a economia dos EUA entrará em recessão nos próximos 6 meses.

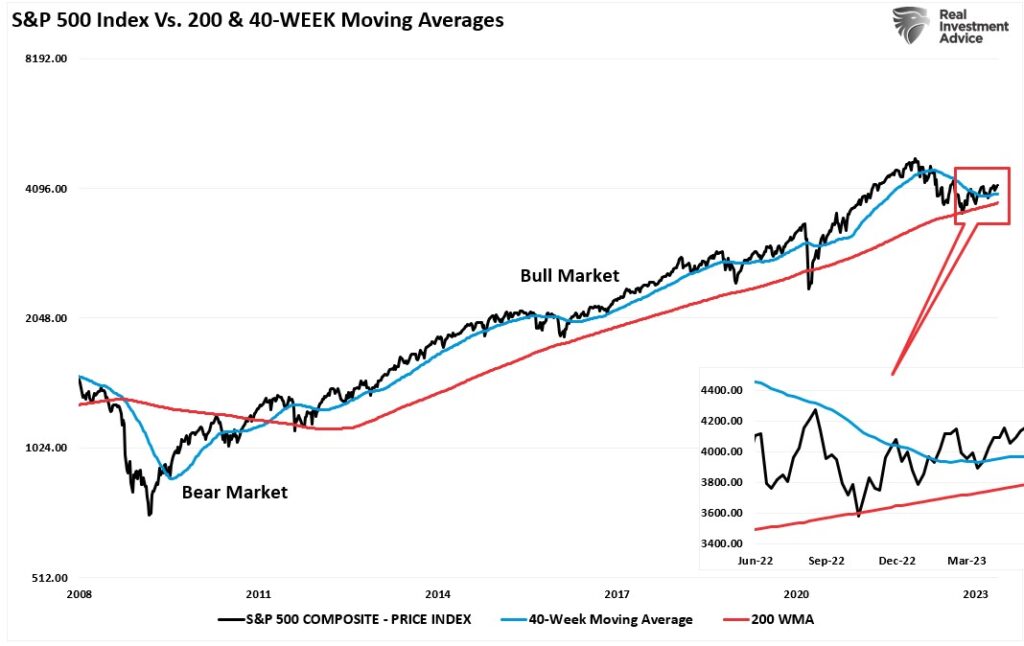

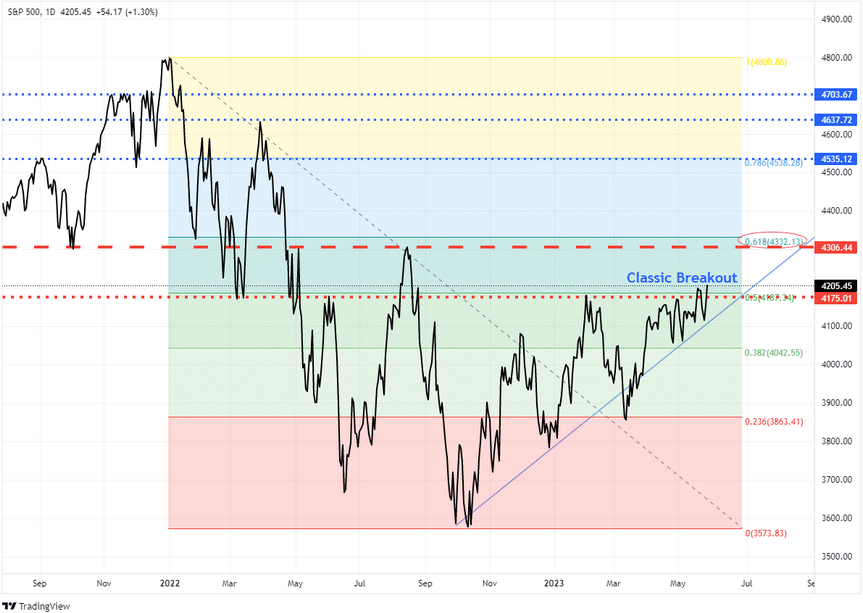

No entanto, os argumentos de alta são igualmente convincentes. A dinâmica técnica e a melhora dos resultados dão suporte ao rali. Tecnicamente, a correção desde janeiro de 2022 até a linha de tendência de alta de longo prazo da média móvel de 200 semanas está completa. Com o mercado mantendo esse suporte e se movendo acima da média móvel de 50 semanas, temos uma validação adicional.

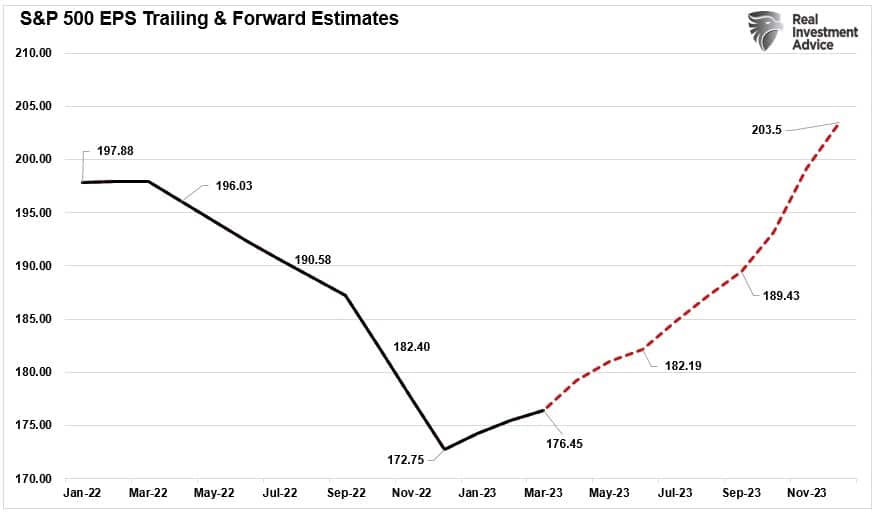

Do ponto de vista dos fundamentos, a expectativa é que os resultados aumentem rapidamente até o final de 2023 e superem o pico de 2022.

No entanto, essa forte recuperação técnica e fundamental nos lucros deve ser resultado de uma expansão econômica, o que contradiz os dados econômicos atuais. O problema é que essa visão contradiz os dados econômicos atuais.

Então, qual visão está correta?

Novamente, não tenho ideia de qual visão está certa. Portanto, devemos focar na visão técnica de curto prazo do mercado para gerenciar os riscos relacionados aos investimentos.

Compradores estão no controle, mas enfrentam resistência

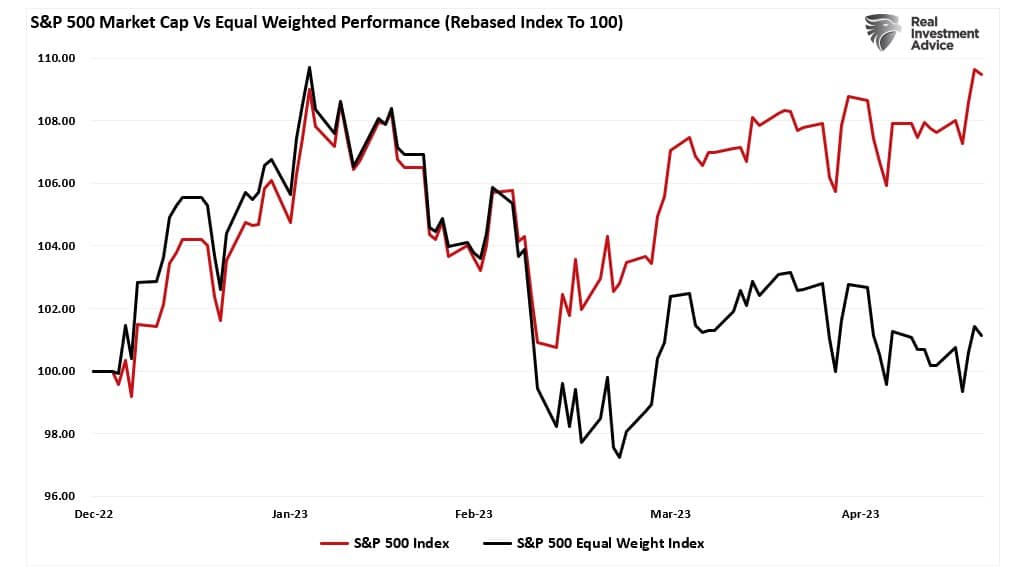

Como ressaltamos, os compradores estão claramente no controle do mercado neste momento. No entanto, como discutimos na semana passada, o mercado está sendo impulsionado por um avanço restrito nas ações de megacapitalização. A disparidade na participação fica evidente quando comparamos o desempenho de um índice ponderado pela capitalização de mercado e outro cujos componentes têm pesos iguais.

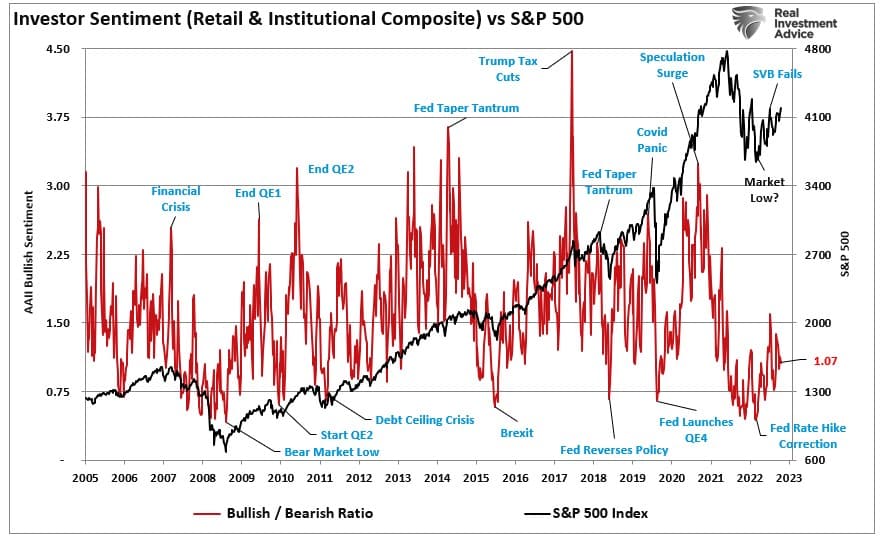

O avanço restrito do mercado pode ser um problema se não houver uma ampliação. No entanto, o rali pode durar mais do que muitos esperam, pois o medo de ficar de fora (F.O.M.O) pesa sobre o sentimento baixista. À medida que o mercado continua avançando, isso coloca pressão nos investidores baixistas até que eventualmente capitulem. A conversão do sentimento baixista impulsiona o rali no curto prazo. Apesar do rali desde as mínimas de outubro, ainda há um nível significativo de sentimento negativo por parte dos investidores no mercado.

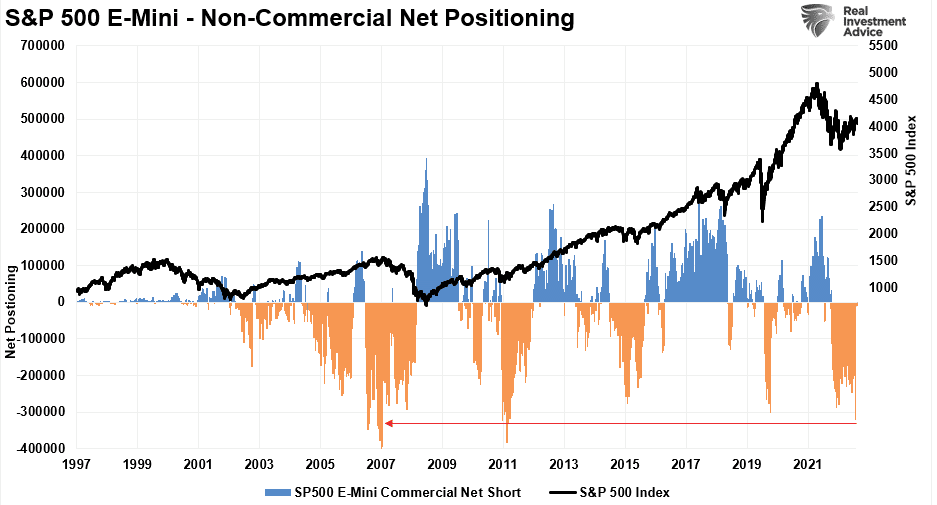

Além desse sentimento pessimista, há um grande número de especuladores que apostaram na queda do S&P 500. Isso pode ser visto como uma oportunidade de compra, dando suporte à alta.

"Desde 2009, uma posição vendida líquida significativa tem sido um sinal de fundos de mercado. Em cada período em que essa posição vendida líquida do COT se tornou mais extrema, isso impulsionou o avanço contínuo, já que os traders foram forçados a fechar suas posições vendidas à medida que os mercados subiam."

Embora a visão ainda seja pessimista e a presença de muitas posições vendidas possa promover a alta do mercado no curto prazo, existem vários níveis de resistência que precisam ser superados. Do ponto de vista técnico, o primeiro nível significativo de resistência está no patamar de 61,8% de retração a partir das mínimas de outubro, em 4332 pontos. Em seguida, temos o nível de retração de 78,96%, seguido por dois níveis menores de resistência em 4637 e 4703 pontos, antes de alcançar o pico de 2022.

Quando cada um desses níveis técnicos for ultrapassado, atrairá mais compradores para o mercado, impulsionando os preços para cima. Esse ciclo se repetirá até que algo eventualmente interrompa o movimento. Até o momento, os compradores estão claramente no controle do mercado do ponto de vista técnico.

Não é um argumento enviesado

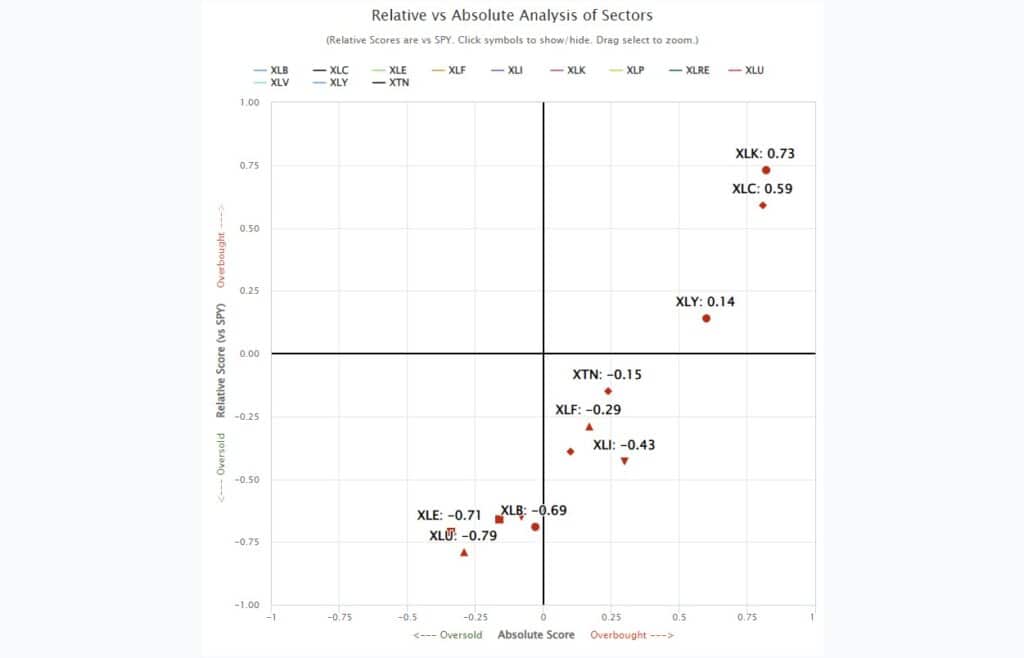

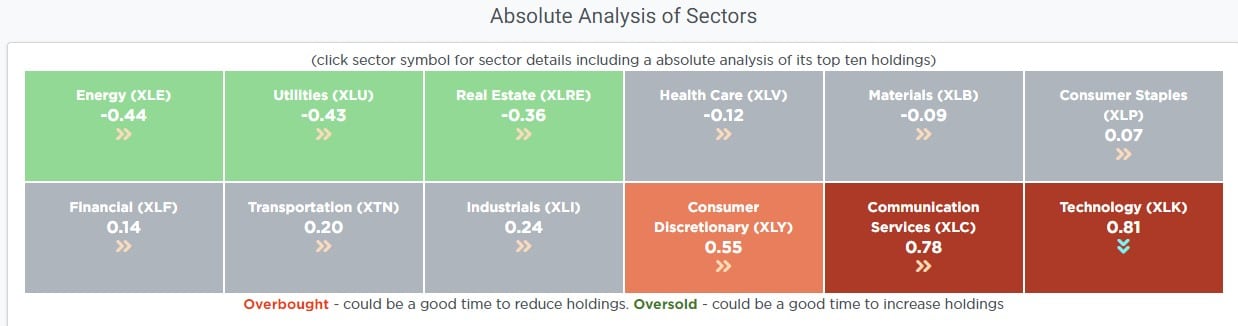

Como mencionado anteriormente, o risco de "algo dar errado" ainda não foi eliminado. Como discutido no artigo sobre inteligência artificial, o setor de tecnologia está recebendo a maior parte dos investimentos, enquanto os outros setores do mercado continuam sob pressão. Isso se deve às perspectivas econômicas e fundamentalistas que apontam para um crescimento mais fraco, estresse no setor bancário e taxas de juros mais altas.

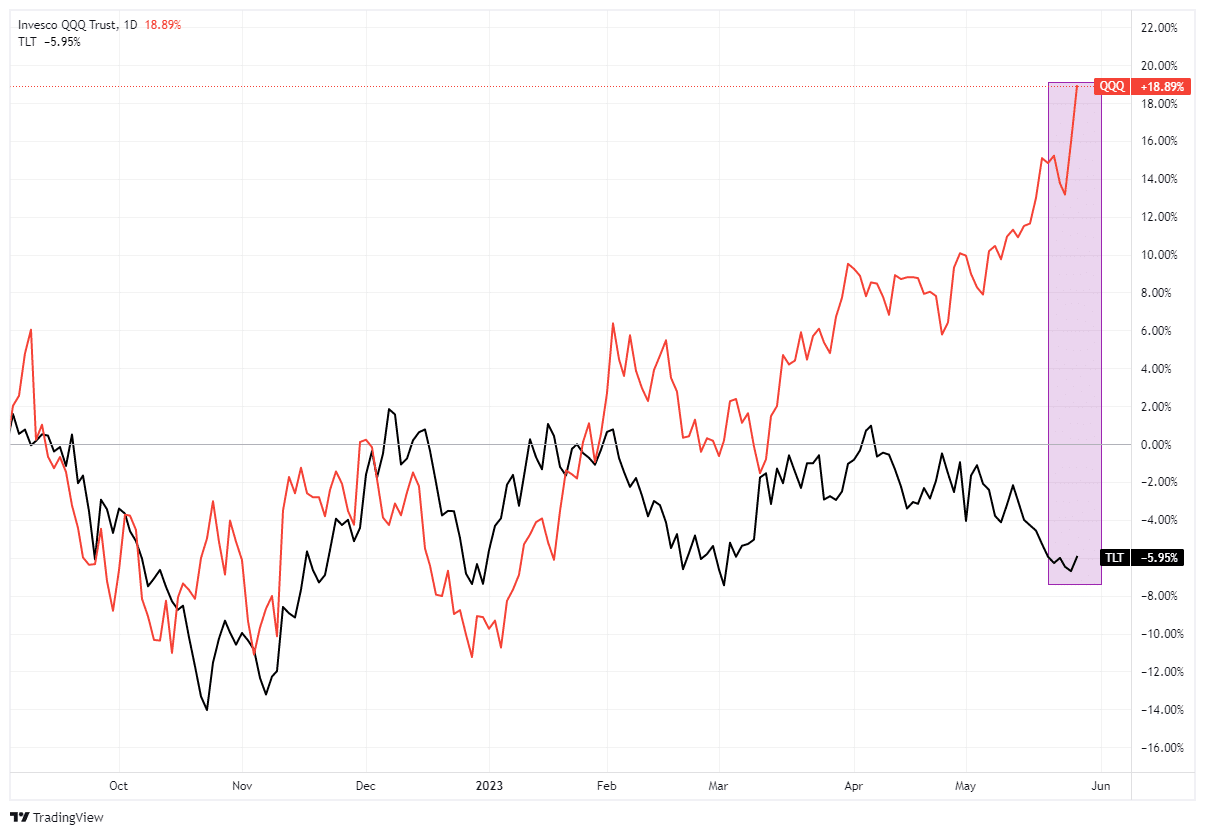

Historicamente, uma grande divergência entre as tendências técnicas de curto prazo e os fundamentos não dura para sempre. Eventualmente, ocorre uma rotação do mercado à medida que essas realidades se estabelecem. Outra questão para o comércio centrado na tecnologia é que ele é uma aposta na desinflação, pois as ações de tecnologia são ativos de longo prazo.

No entanto, a inflação está se mostrando "mais persistente" do que o esperado, e a divergência entre as ações de tecnologia e os preços dos títulos é bastante acentuada. Juntamente com a divergência baixista na amplitude do mercado, isso levanta dúvidas sobre a sustentabilidade do rali em tecnologia.

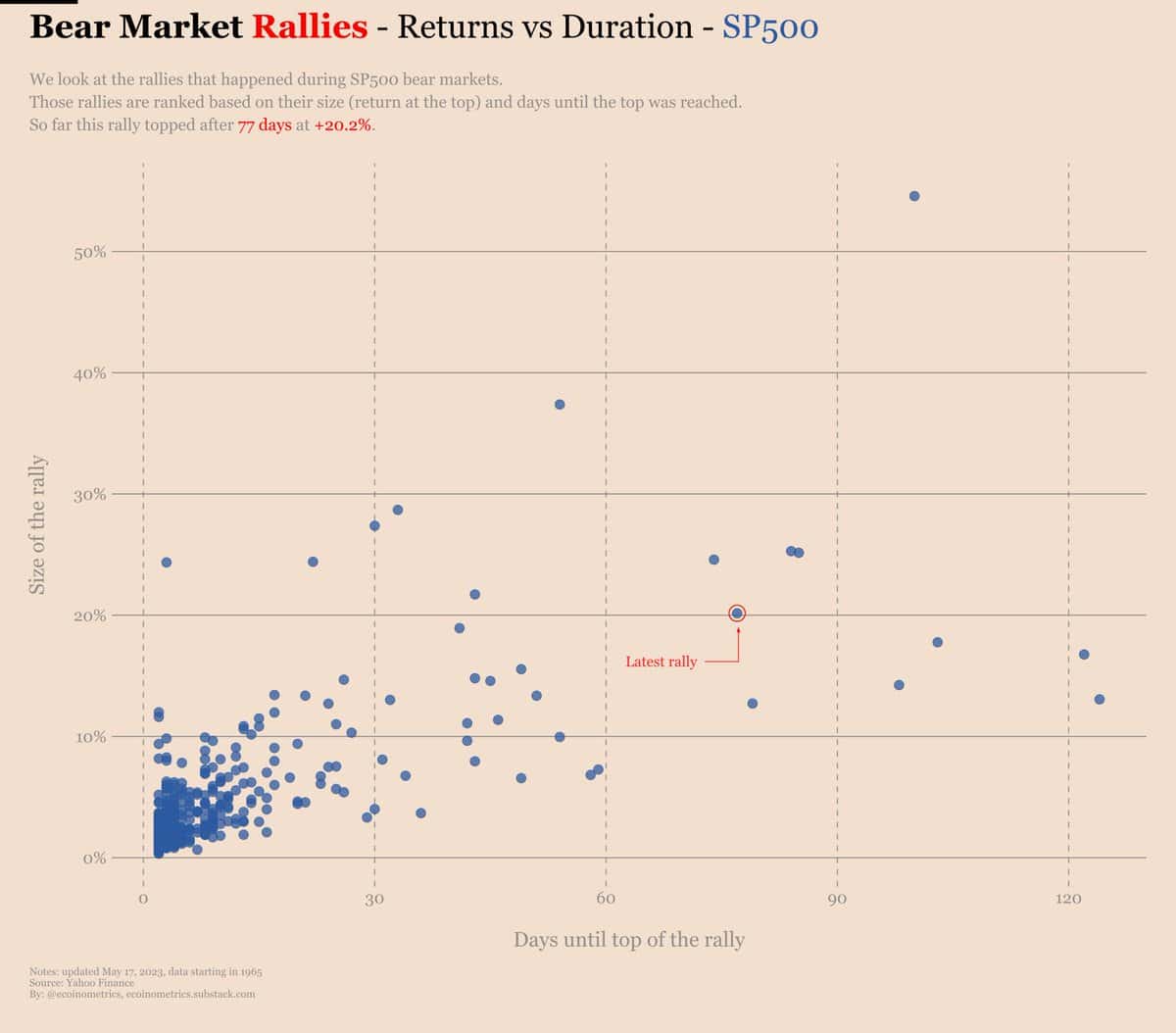

Embora haja motivos de preocupação, os indicadores técnicos otimistas continuam sustentando o rali no momento. Só teremos certeza se se trada de um novo bull market ou apenas de um rali estendido dentro de um bear market no futuro. No entanto, como Callum Thomas, do @TopDownCharts, mencionou recentemente, os ralis em mercados de baixa podem durar mais do que se imagina.

Apesar das razões para adotar uma postura pessimista em relação aos mercados, é fundamental lembrar que "as ações superam uma muralha de preocupações".

A atual alta do mercado se assemelha ao boom das empresas de internet em 1999. Quanto tempo essa tendência pode continuar é uma incógnita. No entanto, é crucial ter em mente que todas as coisas boas eventualmente chegam ao fim. Por vezes, esses desfechos podem ser desastrosos para os objetivos de investimento de longo prazo. É por isso que os retornos de longo prazo tendem a ser melhores quando se prioriza o "controle de risco" a curto prazo e se evitam grandes quedas subsequentes.