BPAN4: Banco Pan salta +20% após proposto do BTG; este modelo antecipou movimento

A psicologia nos mercados é sempre intrigante. Em fevereiro de 2009, escrevi um artigo intitulado “8 Razões Para um Bull Market”. Embora seja claro em retrospectiva que se tratou de uma análise acertada, na época, o sentimento do mercado estava predominantemente pessimista.

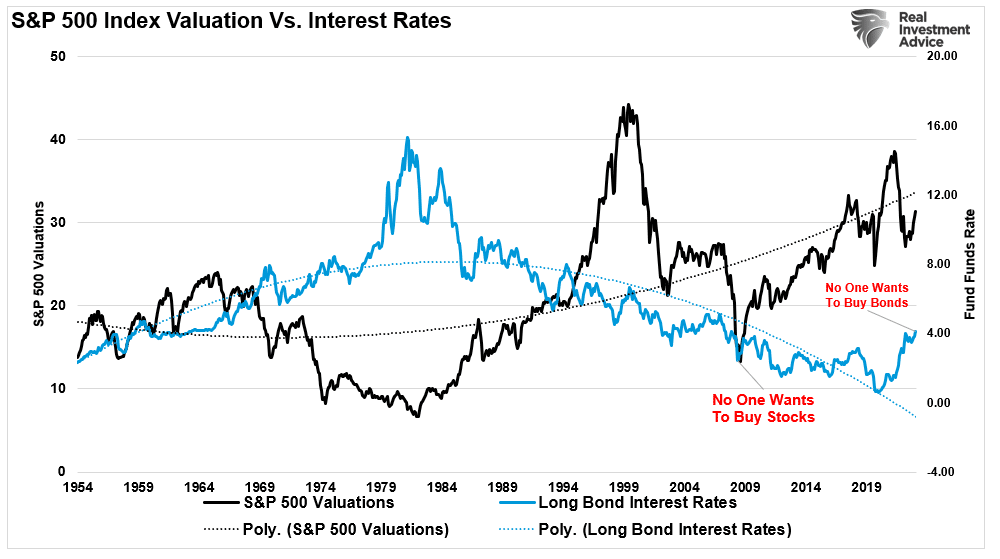

Não faltavam argumentos projetando preços mais baixos para as ações e uma recessão econômica persistente. O mais relevante, no entanto, era o sentimento extremamente pessimista dos investidores, e as ações estavam sendo negociadas a múltiplos significativamente mais baixos. Hoje, a situação é inversa, com os investidores fugindo de papéis de baixo valuation em favor de ações supervalorizadas.

Outro exemplo ocorreu em 2021. Após o crash nos preços do petróleo e o movimento ESG, argumentamos a favor da alocação em ações de empresas de energia, enquanto muitos investidores estavam evitando o setor. Essas ações acabaram entregando a melhor performance em 2023.

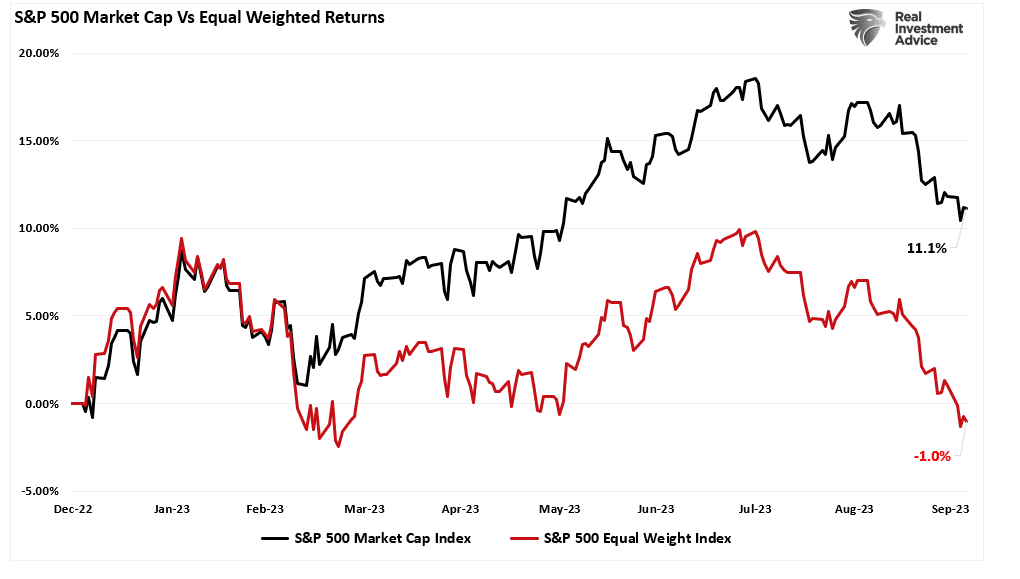

Mais uma vez, em novembro de 2022, publicamos um artigo discutindo o declínio percebido das ações FANG. A razão para essa discussão era o pessimismo extremo que envolveu o setor durante a correção do mercado. Para exemplificar:

“À medida que os investidores buscam investimentos com taxas de crescimento de lucros sustentáveis em um ambiente de desaceleração econômica, muitas ações FANG estão atraindo sua atenção. Combinado com o influxo de investidores passivos quando o ciclo de mercado muda, recompras contínuas de ações e as necessidades de liquidez dos grandes investidores, é provável que as ações FANG ainda recebam algum favor.”

Não surpreendentemente, 2023 se tornou o ano das “Mega-7” ações, impulsionando os retornos gerais do mercado.

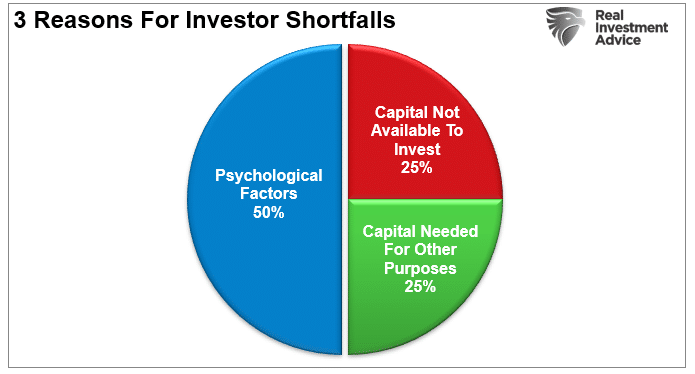

Ao longo da história, sempre que a maioria dos investidores estava pessimista em relação a uma determinada classe de ativos, esse frequentemente era o momento certo para começar a comprar. Como já discutimos bastante, o comportamento psicológico representa até 50% das razões pelas quais os investidores têm um baixo desempenho em relação aos mercados no longo prazo.

Isso nos leva ao ativo atualmente mais subvalorizado: os títulos.

Valuations atrativos dos títulos

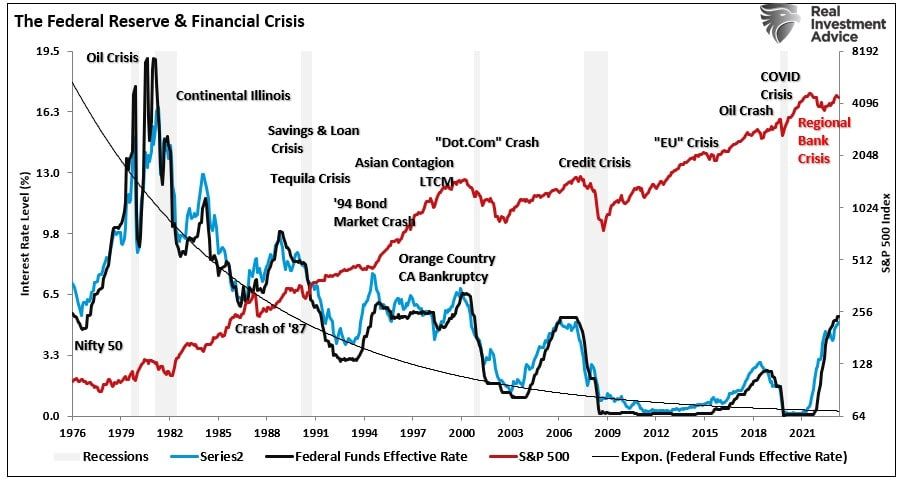

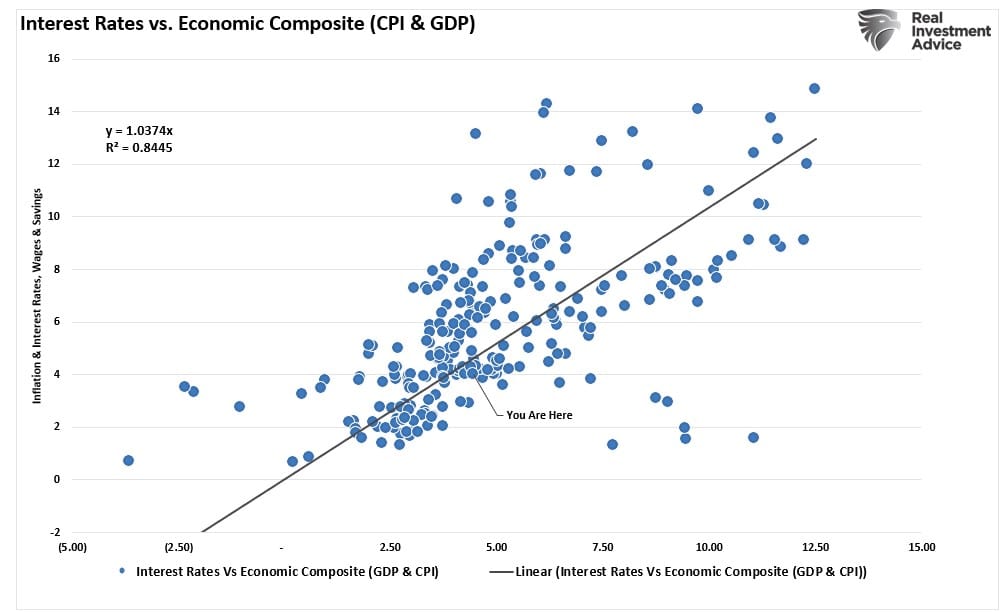

Escrevemos diversos artigos sobre os fatores econômicos subjacentes das taxas de juros e por que “desta vez não é diferente”. Como destacado:

“Na ponta curta da curva de juros das treasuries, os papéis de 1 mês a 2 anos são amplamente influenciados pelas mudanças na política monetária do Federal Reserve. Como demonstrado, há uma correlação excepcionalmente alta entre a taxa básica dos fed funds e os títulos de 2 anos.”

“No entanto, na ponta longa da curva, como os títulos de 10 anos ou mais longos, os principais fatores são principalmente as expectativas de crescimento econômico, inflação e salários, como evidenciado acima. Importante notar que a correlação é muito significativa.”

É claro que existem momentos em que as taxas de juros podem se descolar dos fundamentos econômicos subjacentes. Estamos passando por um desses períodos, o que levanta preocupações sobre os valuations dos títulos.

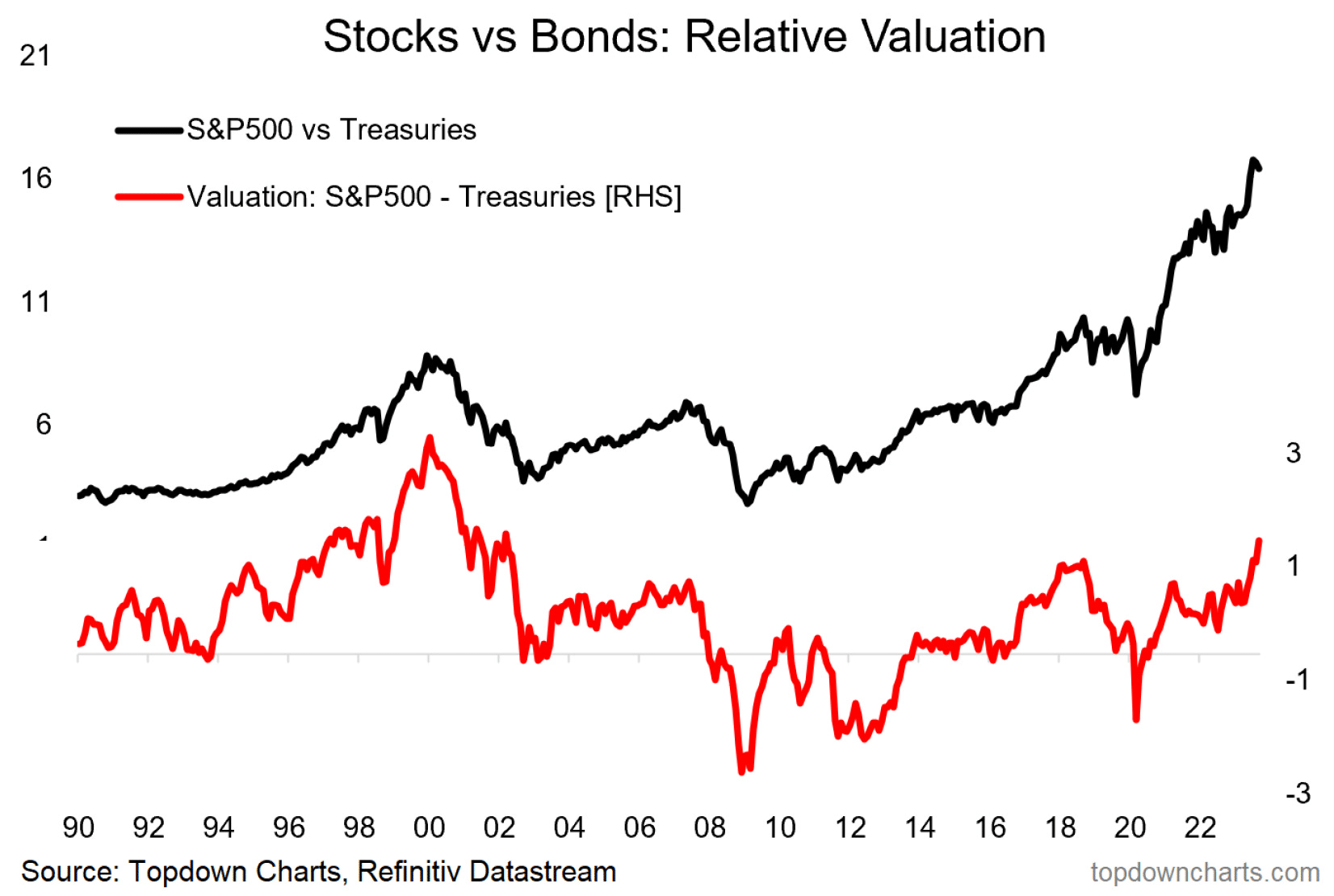

Da mesma forma que as ações podem se desconectar dos fundamentos e se tornarem super ou subvalorizadas, o mesmo pode ocorrer com os títulos. Como mencionado recentemente pelo Top Down Charts:

"À medida que o indicador aumenta, as ações se tornam mais caras em relação aos títulos (e as chances de que estes superem seu desempenho no médio prazo crescem). Por outro lado, quanto menor o indicador, mais acessíveis as ações se tornam em relação aos títulos (e as chances de que aquelas superem o desempenho destes). Por exemplo, observaram-se leituras baixas em ambos os anos de 2009 e 2020.

No cenário atual, as ações estão sendo negociadas a múltiplos elevados em relação aos títulos e também em relação à sua própria história. Em contrapartida, os títulos estão se mostrando cada vez mais atrativos e estão com valuations mais baixos em comparação com as ações.

Apesar da performance notável das ações em relação aos títulos desde o fundo de 2020, não devemos esperar uma repetição desse desempenho no futuro. Como frequentemente nos lembram nos avisos de investimento padrão, a performance passada não garante retornos futuros, e, nesse caso, essa orientação é especialmente relevante. Em conjunto com as evidências crescentes de que as ações estão supervalorizadas e os títulos estão baratos, essa orientação deve ser levada a sério." – Callum Thomas, Top Down Charts

Em resumo, a expectativa é que os títulos superem o desempenho das ações no futuro.

Investir contra a tendência predominante não é tarefa fácil. Do ponto de vista do investimento contrário, a atual postura predominantemente pessimista em relação aos títulos é considerada um sinal de alta. No entanto, o investimento contrário é uma estratégia difícil de ser aplicada, ainda mais quando vai contra o senso comum predominante. Como Howard Marks observou:

"Resistir - e, com isso, alcançar o sucesso como investidor contra a tendência - não é nada simples. Várias circunstâncias tornam isso complicado, incluindo a tendência natural de seguir a multidão e a dificuldade associada a estar em desacordo, especialmente quando o momentum faz com que ações pró-cíclicas pareçam corretas por um período.

Dada a natureza incerta do futuro e, consequentemente, a dificuldade de ter confiança de que a sua posição está correta - especialmente quando os preços se movem contra você - é um desafio ser um investidor contrário solitário."

No entanto, como mencionado anteriormente, as falhas psicológicas dos investidores frequentemente resultam em baixo desempenho no longo prazo.

Pensando nisso de outra maneira, se o objetivo do investimento é adquirir algo quando está barato, essas oportunidades raramente surgem em bull markets. Comprar um ativo de valor genuíno e substancialmente subvalorizado só é possível quando ninguém deseja possuí-lo. Há algumas considerações importantes a serem feitas. Como investidor, é necessário compreender o valor real do ativo e estar disposto a segurá-lo pelo tempo necessário para que o mercado reconheça seu valor.

Para a maioria dos investidores, investir e manter uma posição por um período prolongado, mesmo quando as condições são desfavoráveis, é uma tarefa árdua. Com o tempo, as pressões psicológicas superam as convicções do investidor. Seja por seguir o desempenho, seguir o rebanho ou evitar perdas, os investidores tendem a abandonar suas posições antes que o valor do ativo seja reconhecido pelo mercado.

Como ressaltou Howard Marks:

"Em tempos favoráveis, o ceticismo envolve reconhecer que algo que parece bom demais para ser verdade geralmente o é; esse é um conceito conhecido por todos. No entanto, em tempos ruins, é preciso reconhecer quando algo parece tão ruim que provavelmente também não é verdade. As pessoas têm dificuldade em fazer isso.

As coisas que assustam outras pessoas provavelmente também o assustarão, mas para ser bem-sucedido, um investidor deve ser firme. Afinal, na maioria das vezes, o mundo não chega ao fim e, se você investir quando todos acreditam que isso acontecerá, é provável que encontre algumas oportunidades de compra."

Sempre vale lembrar que os valuations são fundamentais para ter sucesso no jogo de investimento a longo prazo.

Para nós, os títulos continuam a representar uma das melhores oportunidades de valor disponíveis.