Trump ameaça encerrar alguns laços comerciais com a China, incluindo compra de óleo de cozinha

No contexto da crise da Freeport LNG, a Cheniere (NYSE:LNG)tomou a decisão final de investir na adição de 10 milhões de toneladas de gás natural liquefeito por ano à sua capacidade atual de produção nas instalações de Corpus Christi LNG.

A expansão, que deve ser concluída até o fim de 2025, permitirá que o GNL dos EUA atinja a capacidade de exportação de mais de 22 bilhões de pés cúbicos (bpc) por dia até o fim de 2026, contra os atuais 13 bpc/d.

O Estágio 3 de Corpus Christi ocorre na esteira do anúncio de 25 de maio da Venture Global LNG de tomar uma decisão final de investimento para construir a usina de exportação Plaquemines LNG em Louisiana.

Plaquemines é o primeiro projeto de GNL nos EUA a alcançar uma conclusão financeira desde Calcasieu Pass da Venture Global em agosto de 2019. Calcasieu entregou sua primeira carga de GNL no início deste ano.

A Venture Global disse que possui contratos de 20 anos para vender GNL, o que corresponde a 80% do volume total de 20 milhões de toneladas por ano do projeto Plaquemines.

A decisão final de investimento de qualquer uma dessas instalações pode fazer com que a capacidade de exportação ultrapasse 26 bpc/d até o fim de 2026.

“A atual restrição no mercado de GNL beneficiou esses projetos do setor, fazendo-os avançar rapidamente no processo de desenvolvimento de infraestrutura nos EUA”, afirmou a consultoria Gelber & Associates, especializada nos mercados de gás na quarta-feira, em um e-mail enviado aos clientes, ao qual o Investing.com teve acesso.

À medida que a Europa se afasta do gás da Rússia e muda para o GNL, a expectativa é que os Estados Unidos se tornem um dos principais exportadores do produto.

Embora os EUA há muito tempo sejam fornecedores de gás natural, só se tornaram relevantes recentemente, quando a Europa e a Ásia precisaram fechar as lacunas deixadas pela Rússia na oferta, por causa da sua guerra contra a Ucrânia. Desde o inverno local passado, os EUA mostraram que conseguirão exercer um papel maior e mais dominante no mercado global de GNL.

Gelber, no entanto, acrescentou que ainda há incógnitas a respeito da nova capacidade de produção de GNL nos EUA.

“Ainda é preciso determinar: 1) se ainda há um crescimento de produção suficiente para abastecer essas instalações; e 2) se esses terminais conseguirão gerar lucro em um ambiente mais ‘normal’, em que as margens líquidas do GNL são menores”, escreveu a consultoria, dizendo ainda:

“Independe disso, as expectativas de demanda adicional elevaram a ponta da curva a termo para além de 2025 e provavelmente acentuará o contango existente nos próximos anos”.

Contango é uma estrutura dos mercados de commodities em que os contratos mais longos registram preços mais altos do que os com entrega mais curta. Uma estrutura típica de contango faria com que um especulador não recebesse a entrega de uma commodity, mas “rolasse” o investimento mês a mês, trocando um contrato perto do vencimento por outro ativo do mês seguinte.

O prêmio no gás futuro do centro de distribuição de Henry, em Nova York, sofreu uma forte queda nas últimas duas semanas, depois que a explosão de 9 de junho na usina de Freeport desativou uma oferta de 2,1 bpc/d de gás natural em um mercado já bastante restrito, em que o armazenamento permanecia consistentemente abaixo das médias de cinco anos há vários meses.

Até o surgimento da crise de Freeport, o contrato futuro em Nova York girava em torno das máximas de 14 anos, atingindo o pico de US$ 9,66 em 8 de junho, um dia antes da explosão.

Agora, o mesmo contrato é negociado abaixo de US$ 7.

Os gráficos sugerem que o momentum no curto prazo no contrato de Henry estava preso em uma consolidação estreita entre US$ 6,97 e 6,55, ressaltou o analista técnico Sunil Kumar Dixit. Ele explicou:

“Um rompimento firme acima de US$ 6,97 ajudará os preços a subir e retestar a resistência horizontal de US$ 7,24 e a média móvel exponencial de 50 dias a US$ 7,67.”

“Mas uma fraqueza abaixo de US$ 6,55 pode estender as vendas para US$ 6,07 e a média móvel exponencial de 50 semanas de US$ 5,57”.

Alguns analistas pesquisados pelo portal naturalgasintel.com descobriram que o fornecimento de gás para as instalações de GNL nos EUA havia caído para cerca de 10,5 bpc/d. O rastreador de exportações de GNL do site mostrava uma recuperação nos volumes de fornecimento do gás para cerca de 11,2 bpc/d, sugerindo que a demanda de outras regiões estava substituindo a falta de processamento nas instalações de Freeport.

“Com o mercado de gás se recuperando da interrupção prolongada em Freeport LNG, quaisquer indícios de maior oferta podem aumentar a pressão de venda” antes do vencimento do contrato no centro de Henry, disse o analista sênior da EBW, Eli Rubin, em comentários divulgados pelo naturalgasintel.com.

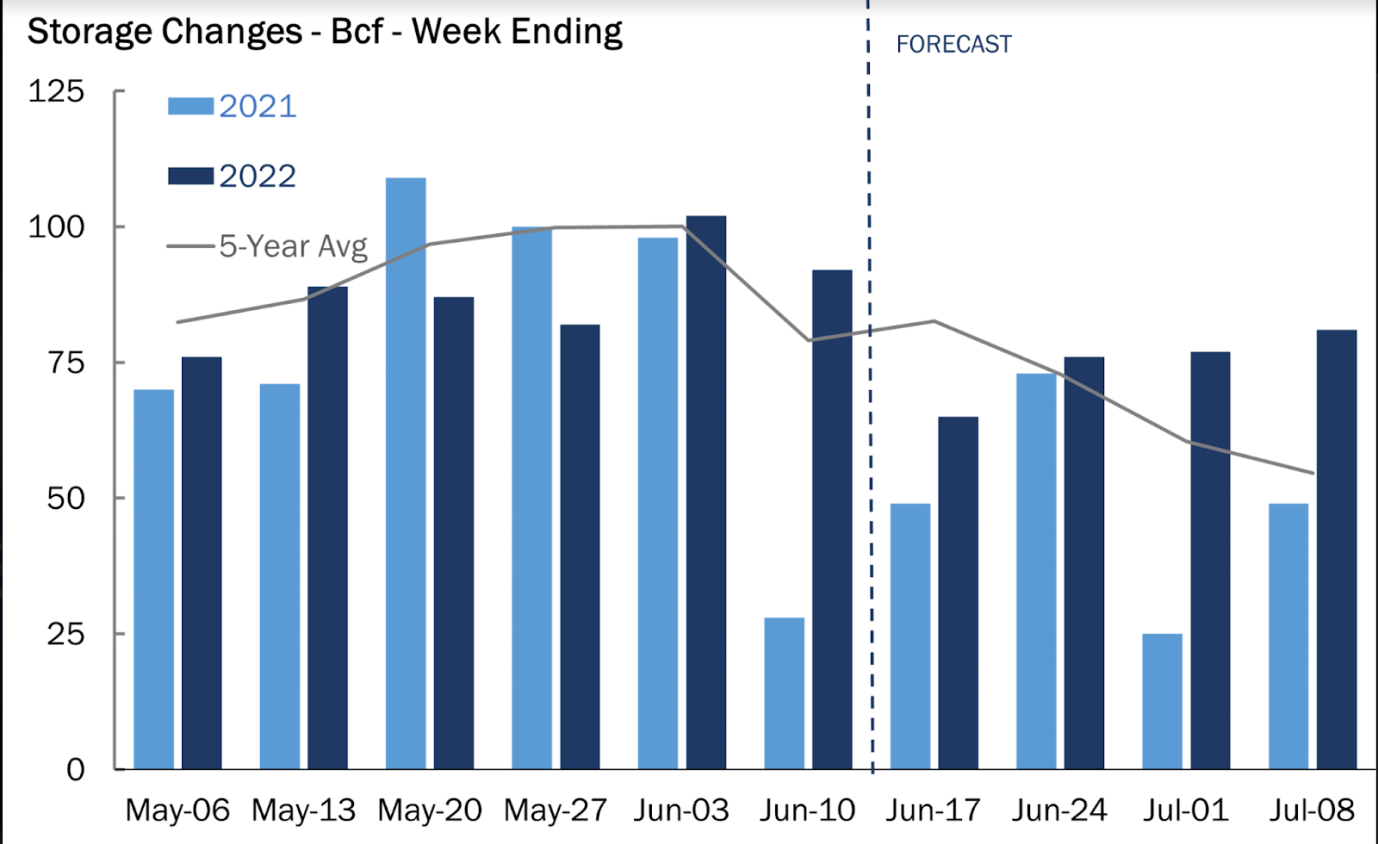

Fonte: Gelber & Associates

Antes disso, a atualização mensal dos estoques de gás pela agência de informações energéticas dos EUA (EIA) deve mostrar um acúmulo bem menor de 65 bpc, já que o clima quente provavelmente aumentou a quantidade de gás que os geradores queimaram para manter os aparelhos de ar-condicionado funcionando, segundo o consenso dos analistas rastreados pelo Investing.com.

De acordo com dados da Refinitiv, associada à Reuters, houve cerca de 89 graus-dia de refrigeração na semana passada, mais do que o normal de 30 anos, de 63 graus-dia de refrigeração, para o período. O método graus-dia de refrigeração mede o número de graus que a temperatura média de um dia fica acima ou acima de 18º C.

Compare a injeção de 65 bpc nos estoques com o acúmulo de 49 bpc durante a mesma semana do ano passado e a média de injeções de cinco anos (2017-2021) de 82 bpc.

Na semana anterior, as concessionárias adicionaram 92 bpc de gás nos estoques.

Segundo as previsões dos analistas, a injeção durante a semana encerrada em 17 de junho faria com que os estoques atingissem 2,160 tpc (trilhão de pés cúbicos), cerca de 13,6% abaixo da média de cinco anos e 12,7% abaixo da mesma semana do ano passado.

Aviso de isenção: Barani Krishnan utiliza diversas visões além da sua para dar diversidade às suas análises de mercado. A bem da neutralidade, ele por vezes apresenta visões e variáveis de mercado contrárias. O analista não possui posições nos ativos e commodities sobre os quais escreve.