Ibovespa fecha em queda pressionado por Petrobras, mas sobe em semana marcada por resultados corporativos

Este artigo foi escrito exclusivamente para o Investing.com

- Inflação nos EUA está nas máximas de várias décadas

- IPC da zona do euro em níveis recordes

- Nível de equilíbrio da inflação pode ter subido de patamar

Na semana passada, os dados da inflação, mais uma vez, foram os maiores em uma geração e meia. Creio que seria útil começarmos a descrever o que estamos vendo em unidades de “gerações”, na medida em que “41 anos” me parece um tanto quanto inadequado.

A última vez em que a inflação geral atingiu 8,5% ou mais aqui nos EUA foi em 1981. A última vez em que a inflação básica atingiu 6,5% ou mais foi em 1982. O índice de preços ao consumidor (IPC) médio nunca ficou tão alto quanto os 4,91% deste mês, pois a sucursal do Fed em Cleveland só começou a computá-lo em 1983. Quando vimos pela última vez uma inflação como essa, Mohammed Ali ainda lutava boxe e a AT&T (NYSE:T) (SA:ATTB34) se chamava Ma Bell. Ainda circulavam pelas ruas carros DeLorean. Thriller, de Michael Jackson, não havia sido lançado.

Se nada disso faz sentido para você, obrigado – esse é exatamente meu ponto. A inflação virou assunto de velho nos EUA. Literalmente, metade de todos os americanos vivos hoje nunca viu uma inflação tão alta. (Fonte: Censo dos EUA).

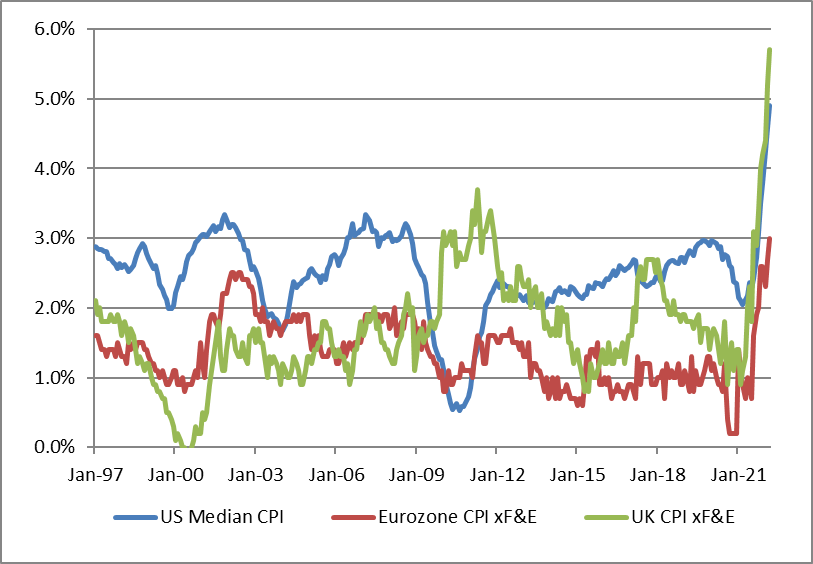

Tampouco esse estertor econômico se restringe aos norte-americanos. O IPC na zona do euro (ZE), nascida em 1999, encontra-se em níveis recordes e a inflação no Reino Unido medida pelo IPC médio é maior do que nos EUA e na ZE (confira no gráfico abaixo da Bloomberg).

Dando um passo atrás...

Perceba que todas as linhas no gráfico acima, bastante descorrelacionadas no passado, passaram a ter forte correlação neste momento. Durante a crise financeira global, a inflação no Reino Unido subiu, enquanto na Europa e nos EUA, sofreu um declínio. Então por que será que o que não tinha correlação no passado agora tem?

Bem, quando o crescimento monetário é baixo e estável, as taxas relativas de inflação são determinadas, em parte, pelos movimentos relativos das taxas de câmbio e, em parte, pelo “ruído” que é alto o bastante para se perceber quando a inflação está tranquila. Quando o dólar se valoriza em relação à libra esterlina, por exemplo, os EUA “exportam” parte da sua inflação para o Reino Unido e vice-versa, mas também há especificidades de cada país que podem fazer a diferença.

O fato de que todas aquelas linhas estejam se movendo em paralelo neste momento mostra que todas as moedas estão perdendo valor em conjunto. Movimentos relativos da taxa de câmbio são comparativamente irrelevantes quando falamos de pressões inflacionárias com ordem de magnitude maior do que na última geração. Os países não estão mudando o tamanho das suas fatias relativas no bolo da inflação. É o bolo inteiro que está crescendo, portanto todos estão pegando uma fatia maior.

A causa desse crescimento do bolo inflacionário é óbvia. Os EUA lideraram os aumentos extraordinários dos gastos governamentais que, em sua maior parte, foram financiados pelo seu banco central, o Federal Reserve. Se os gastos deficitários não forem financiados pela autoridade monetária, as despesas do governo serão compensadas, em grande medida, pela queda dos gastos dos investidores que estão comprando os títulos do governo. Entram dólares, saem dólares.

Mas quando o Fed imprime o dinheiro para pagar as despesas do governo, esse sistema perde o equilíbrio. Como o governo não está tirando dinheiro dos contribuintes ou investidores através de impostos explícitos ou vendas de títulos, precisa fazê-lo através da inflação. Não é algo muito difícil de entender. Milton Friedman (ouça minha “entrevista” com ele em inglês aqui) já falava sobre isso há duas gerações.

O mais intrigante é que, apesar de os EUA terem gastado muito mais dinheiro do que qualquer outro país e seu agregado M2 ter crescido mais do que a oferta monetária de qualquer outra região do planeta, a inflação está sendo sentida em todas as partes. Isso se deve em parte ao fato de que a liquidez é fungível: uma inundação no meu quintal pode fazer a lama chegar ao seu quintal também. O dinheiro funciona da mesma forma.

(O Japão neste momento é um caso especial, mas a queda de 9% no iene no último mês também pode fazer a lama chegar ao país).

LEIA MAIS: Desvalorização do Iene Japonês Chama a Atenção Em Uma Semana Calma; Por Quê?

O fato de metade de todos os americanos nunca ter visto uma inflação nesse nível gera implicações para os mercados de investimento. Medidas de expectativas de inflação de longo prazo baseadas no mercado, como as notas TIPS de 10 anos, ainda não refletem o cenário de que o nível de equilíbrio da inflação possa ter subido de patamar de forma quase que permanente.

Os pontos de equilíbrio de dez anos estão atualmente em 2,91% e apenas 2,78% um ano à frente (ou seja, 10 anos a partir do início de 2023 até o início de 2033), o que é consistente com a meta de inflação básica do Fed de 2,25% mais ou menos. Os investidores não podem nem imaginar que a inflação possa continuar elevada acima de 4% por vários anos e se recusar a precificá-la. Da mesma forma, os múltiplos das ações continuam extremamente caros, fazendo voltar a velha crença de que “a inflação é boa para as ações”, uma mentira deslavada facilmente comprovável pelo desempenho das ações na década de 1970. Por enquanto.

Não é necessariamente ruim que os jovens investidores não tenham que carregar o peso de formas antigas de pensar o valor em uma economia cuja unidade monetária é fraca e incerta. É possível que todos, de Graham e Dodd a Dr. Doom, estivessem errados em relação ao efeito da inflação sobre as ações e que sua tendência histórica de resultados ruins nesses períodos se trate de um erro (como pensava Modigliani), o qual está sendo corrigido agora. Mas, se eles estiverem errados, será uma descoberta difícil para os jovens arrogantes nas mãos de sabichões.

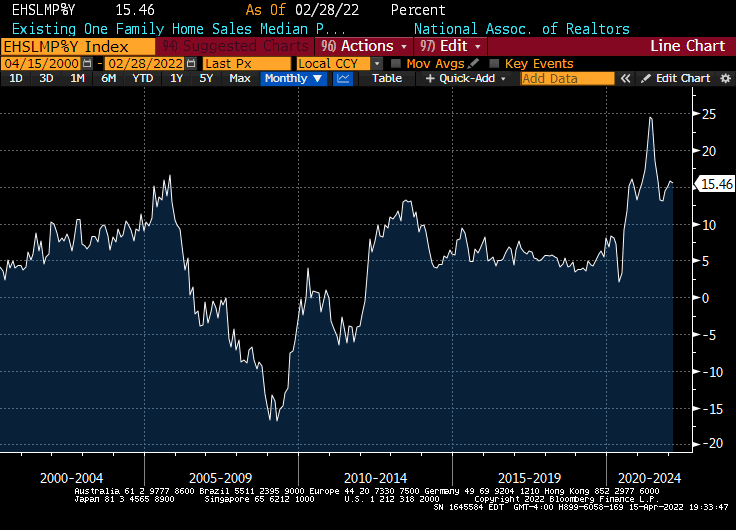

Na próxima semana, os dados econômicos não são tão relevantes, mas irei acompanhar as vendas de casas existentes na terça-feira e principalmente seu preço médio de venda. Como mostra o gráfico abaixo da Bloomberg, os preços dos imóveis residenciais ainda estão se valorizando mais de 15% a/a.

Essa ainda é uma taxa comparável ao pico da bolha imobiliária de 2005-06, embora esteja distante das máximas. Para ser justo, as taxas de juros ainda estão menores do que naquela época, e a inflação está muito mais alta. Se os preços dos imóveis residenciais continuarem subindo, os aluguéis (componente-chave do IPC) também continuarão subindo com força. Esse ritmo não irá durar para sempre.

Além dos dados econômicos, ficarei de olho na liquidez do mercado de treasuries. As lacunas entre ofertas de compra e venda aumentaram e os lotes diminuíram de tamanho recentemente. Com as taxas de 10 anos perto de 3%, as taxas de juros reais de 10 anos próximas de 0% e a volatilidade em alta nos mercados de commodities, os orçamentos de risco especulativo provavelmente estão sofrendo certa pressão.

Ainda há muita liquidez circulando por aí, mas isso não significa que esteja ao nosso serviço.

Michael Ashton, às vezes conhecido como The Inflation Guy (O Cara da Inflação), é diretor executivo da Enduring Investments, LLC. Ele é um dos pioneiros nos mercados de inflação, com expertise em defender o patrimônio contra os ataques da inflação, sobre a qual discute em seu podcast bimestral Cents and Sensibility.