BBAS3: Saiba como usar análise SWOT para investir, ou não, em Banco do Brasil

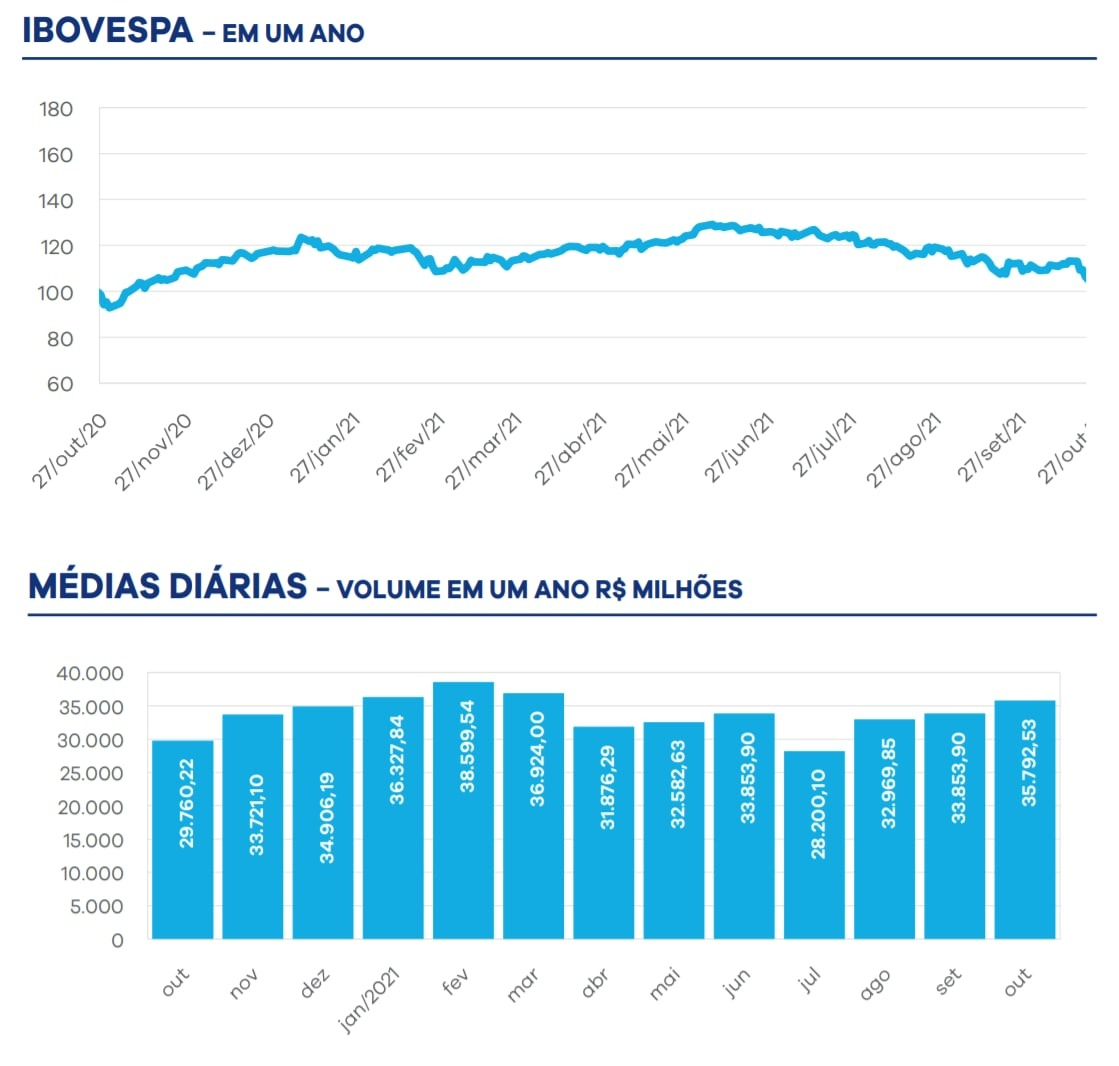

A semana que vem promete, com as discussões sobre a PEC dos precatórios se acirrando, o ICMS dos combustíveis, parado no Senado, e o impasse sobre a extensão do auxílio emergencial. Decorrente disso, e pelos embates políticos de sempre, os mercados devem continuar “estressados”, com toda atenção para o binômio juro-câmbio e a bolsa de valores, já tendo perdidos os 110 mil pontos, “lateralizada”, ameaçando perder na semana os 100 mil.

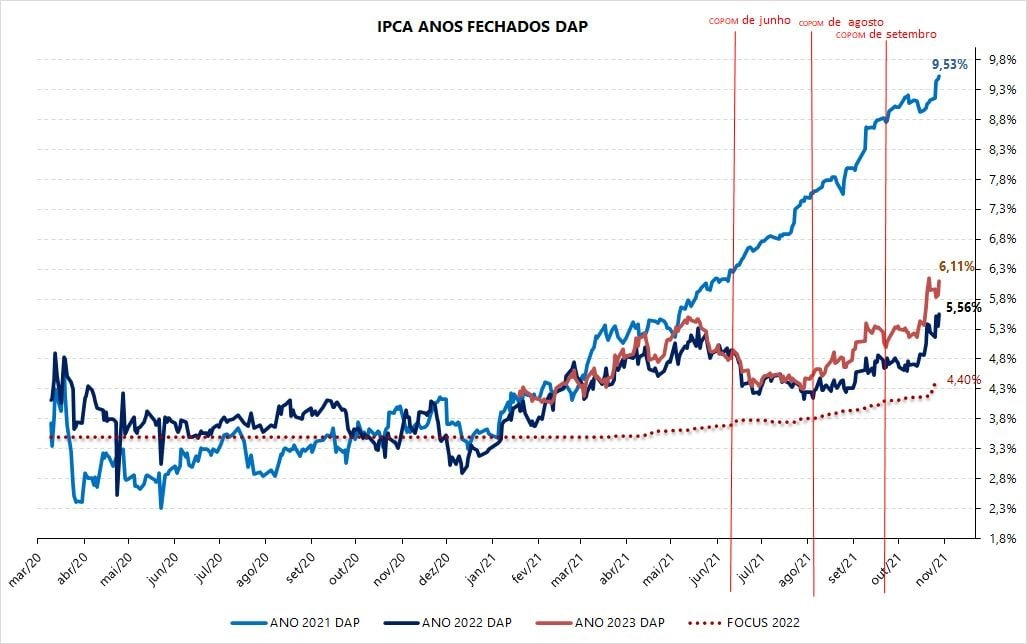

Na quinta-feira, “pesou” nos mercados o adiamento da PEC dos precatórios para a próxima quarta-feira e boatos de que o governo poderia reeditar o “estado de calamidade” e usar créditos extraordinários para financiar o auxílio emergencial. Neste cenário, os juros intermediários e longos dispararam, “reinclinando” a curva a termo. Alguns vencimentos dos DI fecharam em alta superior a 80 pontos e a curva curta indicou um aperto monetário de 2 pontos na próxima reunião do Copom. Isso aconteceu mesmo com o governo central apresentando desempenho melhor, por outro lado, o IGP-M em repique perigoso.

Em resposta, o dólar foi a R$ 5,6253, valorizando 1,26% no dia, pela forte demanda e aversão ao risco, os juros futuros inclinaram e o Ibovespa cedeu 0,62%, a 105.704 pontos, mesmo com os vários balanços positivos das empresas. Em NY o mercado seguiu batendo recordes, diante da divulgação de balanços corporativos.

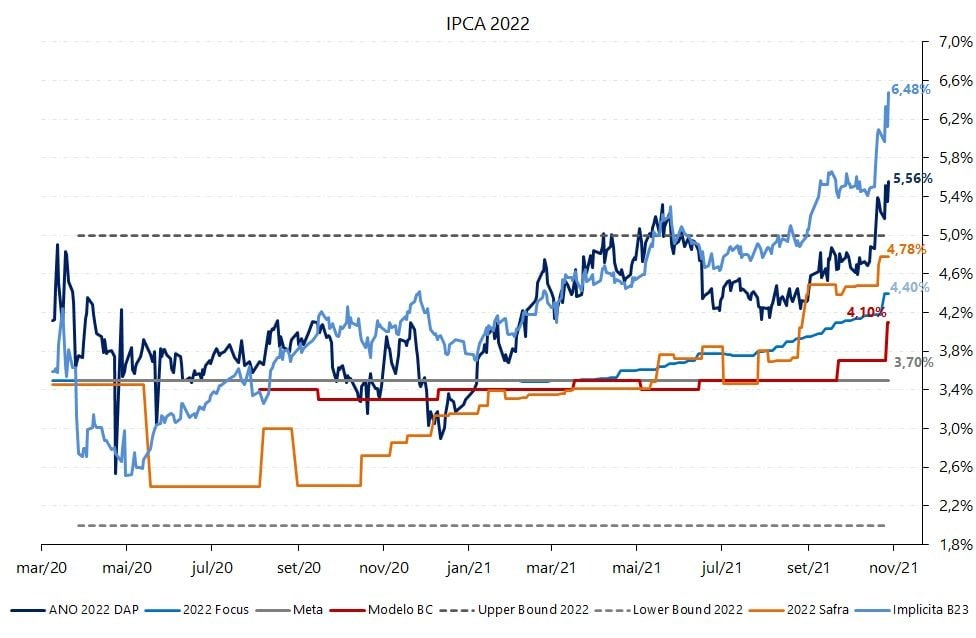

- Preocupação com a inflação. Os últimos eventos nos jogam na vala comum de que a inflação não deve ceder tão cedo. Os gráficos a seguir confirmam isso, com o IPCA caminhando célere para próximo de dois dígitos neste ano, ingressando em 2022 já pressionado. Isso pode forçar o Bacen a ser ainda mais agressivo, com ajustes acima de 1,5 ponto percentual nas próximas reuniões do Copom.

- ICMS dos combustíveis. Rodrigo Pacheco do Senado, já considerado um independente no “jogo político”, terá uma reunião com a diretoria da Petrobras (SA:PETR4), para discutir este tema. Seu objetivo é encontra a “raiz do problema”. Uma solução aventada é a criação de um “fundo de equalização” para mitigar estes aumentos do combustível.

O que é fato. Bolsonaro voltou a reclamar sobre o preço do combustível ser influenciado pelo dólar e as oscilações do mercado internacional de petróleo. Sim, cada vez mais isso é uma realidade, ainda mais quando se sabe sobre a insuficiente na oferta de combustível refinado no mercado interno, dada a insuficiente de refinarias. Exportamos petróleo bruto, importamos petróleo refinado, daí a dependência ao mercado externo. No ciclo petista, isso até foi debatido, com a construção de novas refinarias, como Abreu e Lima, no Pernambuco e Comperj no RJ, mas à “toque de caixa” e às custas de muita corrupção e sobre-preço. Hoje, estas refinarias operam sub utilizadas, não justificando o “preço pago” lá trás.

Mesmo assim, a Petrobras é uma potência na geração de lucro. No terceiro trimestre, seu lucro chegou a R$ 31,14 bilhões, revertendo prejuízo do mesmo tri de 2020. O Ebtida da empresa acumulou R$ 60,74 bi, +81,7%, as receitas chegaram a R$ 121,59 bi, +71,9% e o endividamento, R$ 48,13 bi, em queda de 27,3%, com a “meta de endividamento atingida bem antes do que o esperado”. Ou seja, é uma máquina de gerar resultados, o que justificaria o tal “fundo de equalização”.

- PEC dos precatórios. Próximo encontro está marcado para quarta-feira que vem, depois do feriado. Negociações seguem intensas, mas preocupa a reação dos blocos de oposição, independentes ou contrários a medida. Com esta PEC travada na Câmara, Bolsonaro deve pagar o Auxílio Brasil, programa social que substitui o Bolsa Família, em 17/11, sem a parcela extra que geraria os R$ 400. O ticket médio deve ser de R$ 220 - já considerando os 17,8% de reajuste pela inflação do valor médio de R$ 189 do Bolsa Família.

O que é fato. O problema concreto aqui, até por culpa do presidente, sempre açodando os ânimos e a gerar um clima de confrontação e disputa, é de que haverá um “preço pesado” a ser pago ao Centrão, para aprovar esta PEC no Congresso. A impressão é que a “fatura” está sendo cobrada pelos partidos da base, ávidos por emendas e outros “penduricalhos”. A possibilidade de prorrogação do auxílio emergencial, para abril do ano que vem, volta a pesar nos mercados, ainda mais com as críticas do TCU. O que é fato é que este mecanismo de transferência de renda, beneficiando 17 milhões de brasileiros miseráveis, é considerado importante capital eleitoral para 2022. Será ele a proporcionar alguma competitividade ao presidente em 2022.

Indicadores

O IGP-M de outubro registrou 0,64% em outubro, depois de queda na mesma magnitude no mês anterior. A queda menos intensa registrada no preço do minério de ferro (-21,74% para -8,47%) e o aumento do preço do Diesel (0,00% para 6,61%), que neste caso, não considerou o reajuste do dia 25/10, contribuíram para esta aceleração do IGP-M.

O IPA subiu 0,53%, depois da queda de 1,21% em setembro. Bens Intermediários aceleraram de 1,66% para 2,65% em outubro, enquanto Bens Finais subiu 1,08%, depois de 1,62% no mês anterior. O IPC subiu 1,05% em outubro, de alta de 1,19% em setembro. Três das oito classes de despesa componentes do índice registraram decréscimo em suas taxas de variação, com a principal contribuição partindo do grupo Habitação (de 2,00% para 1,04%). Ainda nas despesas, destaque para o comportamento da tarifa de eletricidade residencial, que passou de 5,75% em setembro para 2,90% em outubro. Por fim, o INCC registrou elevação de 0,80% em outubro, ante 0,56% em setembro.

No ano, o IGP-M acumula alta de 16,74% e em 12 meses 21,73%. Enquanto este vetores de alta continuarem pressionados fica complicado pensar numa desaceleração consistente no índice da FGV.

No governo central, as contas fiscais registraram superávit primário de R$ 303 milhões em setembro, melhor valor para o mês desde 2012, última vez em que o resultado ficou no azul.

Nos EUA

Crescimento do PIB no terceiro trimestre, pela primeira leitura, cresceu a ritmo anualizado 2,0%, contra previsão de 2,5%. Isso significa que a economia americana vem crescendo mais lentamente, perdendo dinamismo. Esta perda de dinamismo se explica pelos novos surtos das novas cepas da pandemia e também pelos problemas de fornecimento dos insumos na indústria.

O PCE registrou 5,3% no terceiro trimestre, pela taxa anualizada. Já o núcleo do PCE foi a 4,5% pela mesma base de comparação.

Os pedidos de auxílio-desemprego recuaram 9 mil na semana, a 281 mil, contra previsão de 290 mil.

Mercados

No Brasil, o Ibovespa voltou a se descolar do otimismo externo e fechou em queda pelo terceiro pregão seguido com a volta das preocupações fiscais depois de notícias sobre estudos no governo para prorrogar o Auxílio Emergencial. Nesta sexta-feira (dia 29), o índice caminha para fechar no quarto mês seguido de perdas, especialmente depois do presidente Bolsonaro conjecturar sobre mudar a “política de preços da Petrobras”; o câmbio e o juro voltaram a “estressar”, com a projeção do DI para 2022 atingindo 12,40%. Em Nova York, os índices de ações subiram e o Nasdaq e o S&P500 bateram recordes.

Repetimos o desempenho medíocre e “lateral” do ciclo Dilmista, quando os embates políticos e o clima açodado obstruíam qualquer possibilidade de avanço do país. Vivemos nesta armadilha da renda média, mas também na da “polarização boçal entre dois expoentes populistas”.

Ibovespa apresentou queda de 0,62%, a 105.704 pontos, e dólar acentuou alta, mesma direção da inclinação da curva de juros, após o Bacen confirmar aceleração no ritmo de elevação da taxa Selic. No fim da sessão, a moeda norte-americana subiu 1,26%, a R$ 5,6253.

Na madrugada do dia 29/10, na Europa (04h05), os mercados futuros operavam em queda: DAX (Alemanha) recuando 0,83%, a 15.565 pontos; FTSE 100 (Reino Unido), -0,81%, a 7.190 pontos; CAC 40 -0,54%, a 6.767 pontos, e Euro Stoxx 50 -0,79%, a 4.200 pontos.

Na madrugada do dia 29/10, na Ásia (05h05), os mercados operaram mistos: S&P/ASX (Austrália), -1,44%, a 7.323 pontos; Nikkei (Japão) +0,25%, a 28.892 pontos; KOSPI (Coréia), -1,29%, a 3.547 pontos; Shanghai +0,82%, a 3.547, e Hang Seng, -0,61%, a 25.400 pontos.

No futuro nos EUA, as bolsas de NY, no mercado futuro, operavam em queda neste dia 29/avançando 2,30%. No mercado de Treasuries, US 2Y avançando 1,96%, a 0,5108, US 10Y +2,40%, a 1,607 e US 30Y, +2,38%, a 2,010. No DXY, o dólar +0,12%, a 93,438, e risco país, CDS 5 ANOS, a 227 pontos. Petróleo WTI, a US$ 83,03 (+0,27%) e Petróleo Brent US$ 83,96 (+0,36%). Gás Natural em AVANÇO de 0,14%, a US$ 5,79 e Minério de Ferro, -5,56%, a US$ 637,50.

Nos EUA, atenção para o VIX, em alta de 2,3%. Outro a chamar atenção é o minério de ferro a recuar 5,5%. Ontem, a curva de juros dos Treasuries se inverteu nos vencimentos entre 20 e 30 anos. Isso pode ser visto pelo gráfico abaixo, com o spread próximo de se tornar negativo. Ou seja, os rendimentos dos títulos de 20 anos estão ficando acima dos de 30, sinalizando que o aperto do Fed deve ser “mais suave” do que o imaginado, o crescimento econômico mais lento e a inflação moderada. O fato é que as curvas de rendimento dos títulos, em todo o mundo, “têm se achatado” à medida que os bancos centrais caminham rumo ao aperto monetário e o fim das políticas de compra de ativos (Quantitative Easing), em prática desde o início da pandemia. Isso nos parece uma tendência irreversível. O foco agora será o combate à inflação.

Na agenda desta sexta (29), nos EUA, destaque para o Deflator do PCE de setembro, índice usado pelo Fed em suas metas de inflação, além de dados de Gasto e Renda Pessoal e a Confiança do Consumidor da Universidade de Michigan de outubro. Na Zona do Euro, o CPI de outubro e o PIB do terceiro trimestre. No Brasil, o resultado do setor público consolidado de setembro, devendo manter a mesma trajetória de recuperação do governo central. Sai também o Índice de Confiança Empresarial (ICE) e o Índice de Incerteza da economia em outubro, ambos devendo mostrar sinais trocados, o primeiro em queda, o segundo em alta.