MP 1303 caiu: comemoração ou preocupação do mercado, eis a questão?

- Nasdaq 100 registra rali mais rápido desde 1999 no primeiro semestre de 2023;

- É pouco provável que vejamos cortes de juros nos EUA este ano;

- Portanto, até onde o índice conseguirá subir?

- A promoção de meio de ano do InvestingPro está no ar: confira os grandes descontos para os nossos planos de assinatura!

O rali de quase 37% do Nasdaq 100 no primeiro semestre de 2023 foi o mais rápido desde 1999, levantando preocupações sobre uma potencial repetição da bolha das empresas “ponto com”, principalmente devido ao boom da Inteligência Artificial (IA). Apesar da ausência de pânico no mercado, vários fatores sugerem a possibilidade de uma correção maior.

É importante ressaltar a postura firme do Federal Reserve em relação à política monetária, com uma possível elevação da taxa de juros em julho. Além disso, houve uma significativa saída de capital das empresas de tecnologia desde 21 de junho, no valor de US$ 2 bilhões, conforme um levantamento feito pelo Bank of America (NYSE:BAC), o que representa a maior queda em 10 semanas. Além disso, os dados econômicos dos EUA que serão divulgados no final da semana podem influenciar significativamente a decisão do banco central americano.

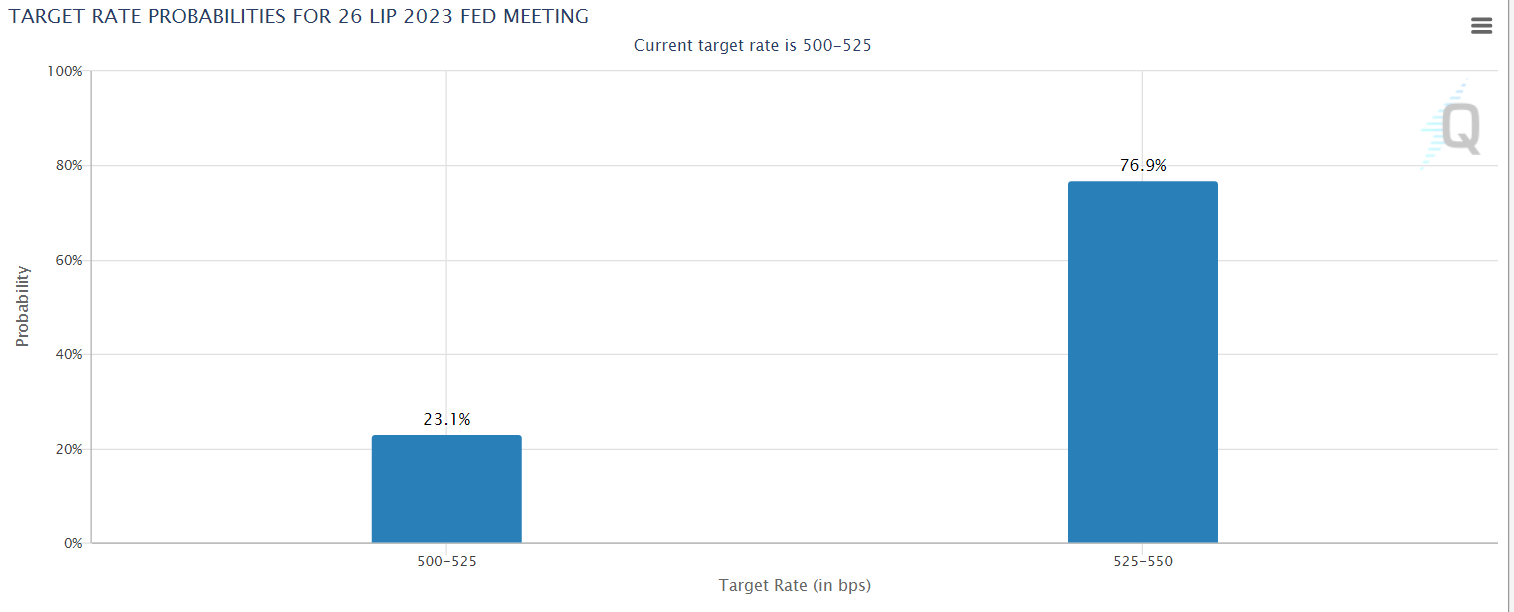

As principais ameaças para quem está posicionado na compra são as ações do Federal Reserve e a diminuição da liquidez. Atualmente, o mercado indica uma probabilidade de aproximadamente 80% de um aumento de 25 pontos-base na taxa de juros na próxima reunião do Fed, considerado o cenário mais provável. As previsões também sugerem a manutenção das taxas de juros entre 5,25% e 5,55% até o final do ano

A diminuição da liquidez, frequentemente associada à saída de capital do mercado de ações, também pode contribuir para quedas adicionais. Desta vez, a principal concorrência para ativos de risco pode vir dos títulos do governo dos EUA, à medida que as autoridades buscam satisfazer aos requisitos orçamentários, após um impasse sobre o aumento do limite da dívida.

Considerando a continuidade da redução do balanço, o Federal Reserve pode hesitar em aumentar a liquidez apenas para sustentar as ações em Wall Street.

PIB e gastos dos consumidores no radar dos investidores

Os investidores acompanharão de perto a próxima divulgação de dados macroeconômicos importantes da economia dos EUA, com destaque para os dados do PIB e indicadores associados na quinta-feira.

Se o consenso de uma taxa de crescimento de 1,4% em relação ao trimestre anterior se concretizar, isso indicaria a continuação do declínio do crescimento econômico observado desde o início do ano. As projeções do Federal Reserve sugerem que o crescimento do PIB em 2023 deve cair de 0,7% para 1,4%, evitando um cenário de recessão.

Na sexta-feira, será divulgado o índice de gastos com consumo pessoal (PCE, na sigla em inglês), medida de inflação preferida do Fed.

As previsões atuais não parecem muito otimistas, uma vez que pressupõem a ausência de um impacto desinflacionário. Isso poderia fornecer um argumento convincente para que Jerome Powell e seus colegas considerem a elevação das taxas de juros.

Nasdaq 100: há espaço para mais quedas

Quanto ao índice Nasdaq 100, ele está passando por uma fase corretiva e formando um padrão de bandeira.

Se o preço permanecer dentro da formação e os vendedores conseguirem romper o suporte local em torno de 14900, é provável que o movimento de baixa continue. Os vendedores estão mirando a área em torno de 14200-14100, que é uma confluência da igualdade de correções e uma zona de demanda.

No entanto, um forte rompimento de alta acima do topo do canal invalidaria o cenário de baixa e potencialmente levaria a uma tentativa de alcançar novas máximas.

Tenha acesso, em primeira mão, a dados de mercado e eventos que podem impactar o movimento das ações, além de análises de especialistas. Aproveite a oportunidade de impulsionar o retorno da sua carteira com o InvestingPro.

Agora, você pode fazer sua assinatura por uma fração do preço normal. Prepare-se para impulsionar sua estratégia de investimento com a nossa promoção exclusiva de meio de ano.

Neste mês de junho, o InvestingPro está com preços mais baixos!

Aproveite essa oportunidade de assinar nossos planos a um preço muito mais baixo:

- Mensal: economize 20% e tenha a flexibilidade de uma assinatura mês a mês.

- Anual: economize 50% e garanta seu futuro financeiro com um ano completo de InvestingPro a um preço imbatível.

- Bianual: economize 52% e maximize seus retornos com nossa oferta web exclusiva.

Não perca esta oportunidade por tempo limitado para acessar ferramentas avançadas, análise de mercado em tempo real e insights de especialistas.

Assine o agora mesmo o InvestingPro e libere todo o seu potencial de investimento. Corra, pois a promoção de meio de ano acaba logo!

Aviso: Este artigo foi escrito apenas com fins informativos e não constitui qualquer solicitação, oferta, conselho ou recomendação de investimento, não tendo por objetivo incentivar a compra de ativos de nenhuma forma.