Trump ameaça encerrar alguns laços comerciais com a China, incluindo compra de óleo de cozinha

Nos últimos anos, o setor de tecnologia financeira (Fintech) experimentou um crescimento exponencial, transformando positivamente o acesso aos meios de pagamentos, financiamento para consumidores e PMEs (pequenas e médias empresas) em todo o mundo. Um estudo realizado pelo CCAF (Cambridge Centre for Alternative Finance) e o Fórum Econômico Mundial, divulgado em janeiro deste ano, buscou entender melhor a demografia da indústria de fintechs, seu desempenho de mercado, fatores de crescimento, segmentação de clientes, percepções sobre o ambiente regulatório, de captação de recursos e fatores macroeconômicos.

Metodologia da Pesquisa

A pesquisa online foi realizada de 6 de junho a 20 de setembro de 2023, envolvendo 227 fintechs selecionadas que representam verticais de negócios da indústria: empréstimos digitais, captação de capital digital, pagamentos digitais, bancos digitais, poupança e insurtech (seguros). Todas inseridas nas regiões: Ásia-Pacífico, Europa, América Latina e Caribe, Oriente Médio e Norte da África, os EUA e Canadá e África Subsaariana. As perguntas variaram de acordo com o modelo de negócios das fintechs, e o questionário foi traduzido para nove idiomas diferentes garantindo uma ampla participação global.

A indústria de fintech continua demonstrando resiliência e crescimento sólido, no entanto, permanecem muitas incertezas de longo prazo.

O desempenho da presença das fintechs permanece forte, com taxas de crescimento de clientes acima de 50% em verticais da indústria em diversas regiões globais. A partir dos dados da pesquisa, é evidente que a demanda do consumidor no varejo é o principal motor de crescimento, com mais da metade (51%) de todas as fintechs pesquisadas. Esta tendência demonstrou ser consistente em todas as regiões. Por outro lado, fatores macroeconômicos e o ambiente adequado para oferta de financiamento se destacam juntos como os principais desafios para o crescimento das fintechs. Essas visões vêm em um momento em que a inflação global e as taxas de juros estão altas. A percepção é refletida em todas as regiões, citando fatores macroeconômicos (56%) e o ambiente pouco adequado para financiamento (40%) como dois dos três principais fatores que dificultam o crescimento. A maioria das fintechs reflete favoravelmente sobre seu ambiente regulatório, com 63% avaliando como adequado. Um total de 38% das fintechs pesquisadas também cita o ambiente regulatório como um fator importante de apoio para suas operações e crescimento. No entanto, uma parte substancial encontra desafios na conformidade regulatória e os processos de licenciamento e registro como problemáticos.

Apesar da queda significativa no financiamento de fintechs ao longo dos últimos anos, muitas possuem visões diferentes sobre o impacto na capacidade de crescimento e expansão no mercado. Enquanto muitas citam o ambiente atual de captação de recursos como um obstáculo para o crescimento, 34% consideram que este obstáculo pode servir como um apoiador do crescimento. Para tanto as fintechs ao invés de lamentar, estão expandindo a oferta de serviços e produtos financeiros para segmentos desatendidos, e esses segmentos também compõem uma proporção considerável de sua base de consumidores e valores substanciais de transação.

Olhando para o futuro, inteligência artificial (IA), economia digital, finanças embutidas (embedded financial), bem como open banking são as questões consideradas pelas fintechs como as mais relevantes para o desenvolvimento da indústria no futuro próximo. IA foi o líder, com 70% das fintechs citando como o tópico mais relevante para o desenvolvimento da indústria de fintech nos próximos 5 anos.

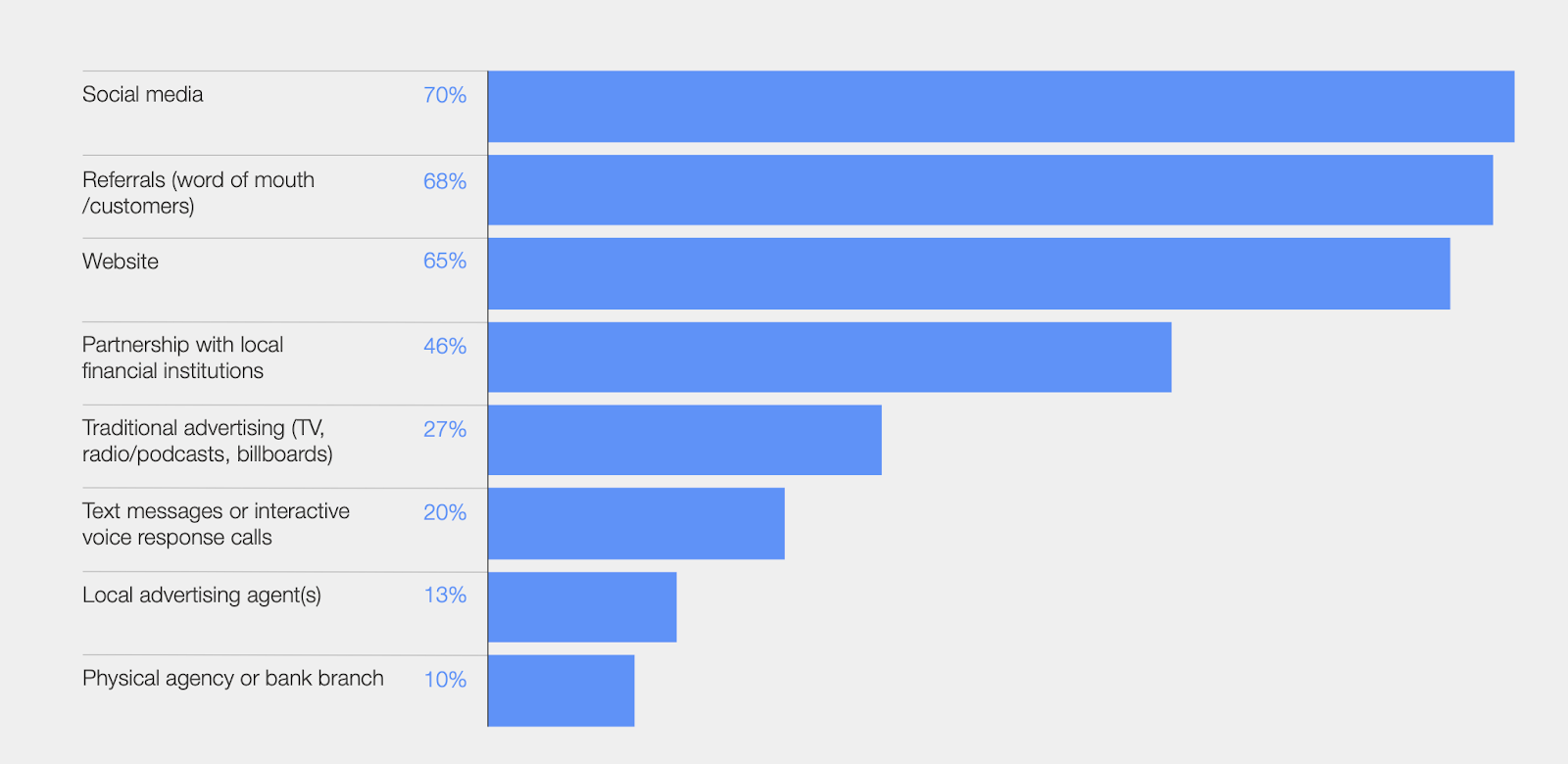

Mecanismos para aquisição de cliente Mesmo sendo nativamente digitais, as empresas de fintech têm contado com uma variedade diversa de canais e ferramentas para aumentar sua base de clientes. De acordo com a pesquisa, as fintechs dependem principalmente de canais digitais, como mídias sociais e sites, para adquirir clientes. Isso indica uma mudança significativa em relação à presença física e à publicidade tradicional, ainda assim, referências online e offline continuam sendo um mecanismo preferido por muitas fintechs.

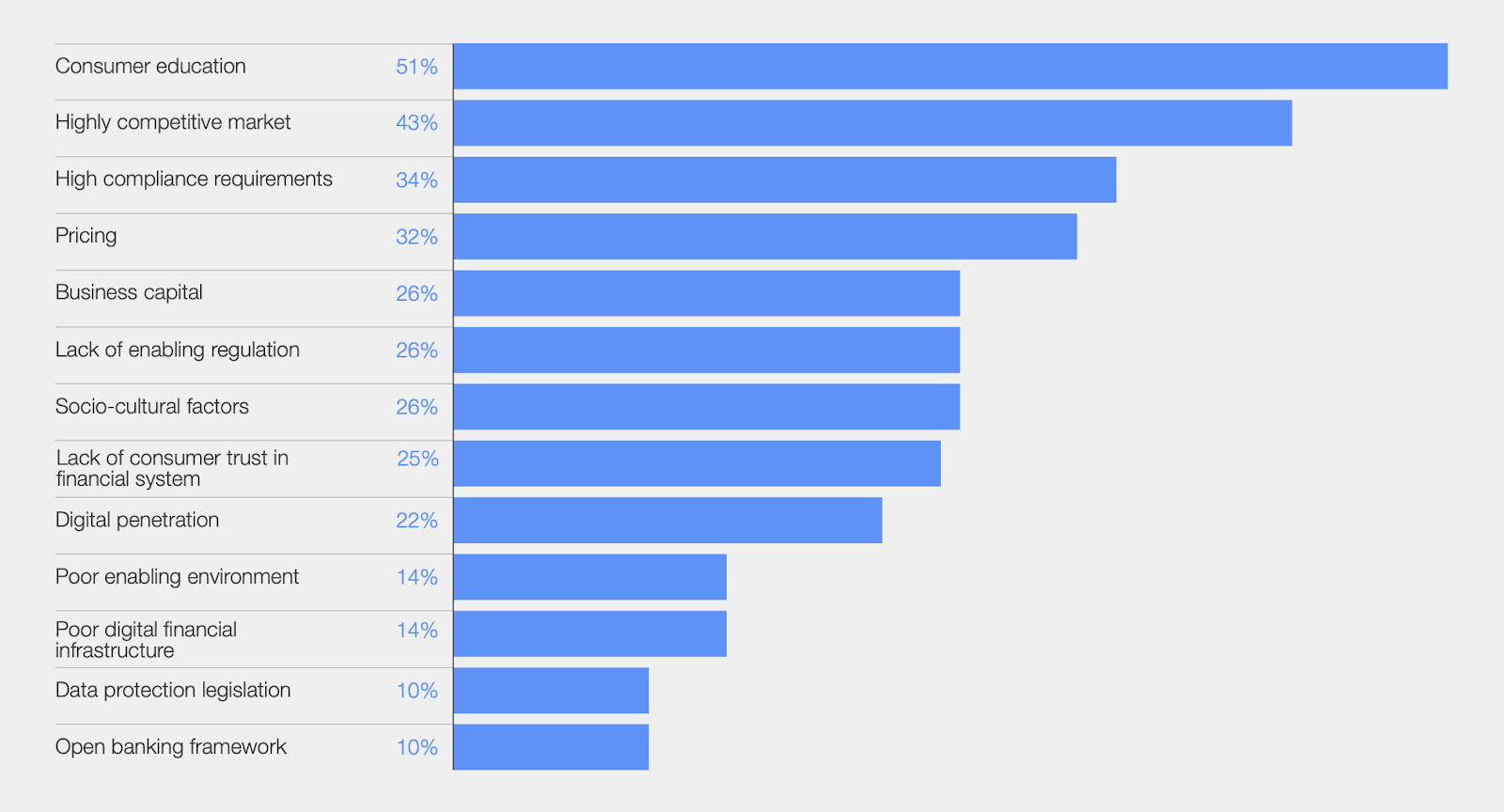

Os fatores mais desafiadores para escalar serviços adicionais a novos consumidores

A educação digital e financeira foi considerada o obstáculo mais proeminente para favorecer a oferta de novos serviços e crescer os já ofertados. Isso foi consistente em todas as regiões, verticais e níveis de desenvolvimento econômico. Esse reconhecimento universal pela indústria mostra que as fintechs levam a educação do consumidor a sério e a veem como crítica para expandir a adoção e o uso de produtos de fintech. Para as fintechs que oferecem serviços de empréstimos digitais, classificaram a deficiência de educação digital e financeira como maior obstáculo à expansão.

Os aspectos de conformidade regulatória (compliance) são um desafio chave para este mercado. As fintechs encontraram no compliance o terceiro fator mais desafiador, destacando os recursos gastos na navegação de ambientes regulatórios complexos e desafios conectados com questões de segurança cibernética.

Representação Feminina

O setor mostrou uma representação feminina em cargos executivos mais forte do que a média da indústria financeira. Isso sugere com que o setor de fintech se assemelhe mais ao setor de tecnologia no que diz respeito à representação feminina em cargos executivos. Em média, das fintechs pesquisadas, a maioria de seus executivos se identificou como masculino, com a proporção de executivas femininas relatada como 33%. De acordo com uma pesquisa da Deloitte, apenas 18% dos cargos de C-suite na indústria de serviços financeiros eram ocupados por mulheres. As empresas de tecnologia relatam um desempenho melhor globalmente, com 28% de mulheres em cargos de liderança. No mesmo relatório, é notado que empresas com mais de 30% de executivas femininas tinham mais chances de superar empresas com menor diversidade de gênero.

CDBCs e finanças sustentáveis

As CDBCs e finanças sustentáveis/climáticas são áreas nascentes que podem ganhar força nos próximos cinco anos e, sem dúvida, terão implicações para o desenvolvimento de fintechs. No entanto, as fintechs também estão atuando fortemente nas frentes de tecnologia blockchain, finanças descentralizadas (DeFi) e principalmente conectadas nas oportunidades de tokenização de ativos do mundo real, que está ganhando muita força globalmente.

Conclusões

O estudo global evidencia muito o que vem acontecendo aqui no Brasil, onde estamos à frente de diversos avanços tecnológicos. Um ponto importante que me chamou a atenção foi a falta de abordagem para as operações com os cartões físicos e outras relacionadas com as cédulas, reforçando que o caminho é mesmo o digital e está avançando bem rápido. Os pagamentos instantâneos é um ponto inevitável para a economia global e neste quesito tem um desafio grande para as fintechs e também para os bancos. Nos Estados Unidos, o mercado ainda não entendeu como monetizar com o Fed-Now, e o mesmo já experimentamos por aqui com o Pix. Na minha opinião, os pagamentos instantâneos são mecanismos que impulsionam muito o consumo de outros serviços financeiros e facilitam as vendas no varejo, portanto produtos de valor agregado incluindo os pagamentos instantâneos que geram as receitas. Neste aspecto a AI (Inteligência Artificial) tem seu grande valor.

Também o ambiente das fintechs já passou a ser de operações globais e não locais, portanto todas precisam se adaptar para esta realidade. As lideranças femininas estão ajudando muito na diversidade para os times conseguirem uma interação adequada com culturas diferentes. E quando falamos em uma economia de pagamentos cada vez mais conectada e globalizada é inevitável o olhar para o desenvolvimento da economia tokenizada.

Então que venham os próximos cinco anos e "quem viver verá".

Encontre dados avançados sobre fintechs e outras ações do mundo inteiro com o InvestingPro. Para um desconto especial, use o cupom INVESTIR para as assinaturas anuais e de 2 anos do Pro e Pro+