Fique por dentro das principais notícias do mercado desta terça-feira

Em novembro foram exportadas 635,5 mil toneladas de carne in natura, considerando carne de aves, suína e bovina, aumento de 9,5% na comparação com novembro de 2022 e o maior volume já embarcado no mês (Secex).

Foram os maiores volumes já embarcados no mês para as três carnes. A bovina somou 188,0mil toneladas, aumento de 26,3% frente ao mesmo mês em 2022. As carnes suína e de aves somaram 91,2 mil toneladas (+7,4% YoY) e 356,3 mil toneladas (+2,8% YoY), respectivamente.

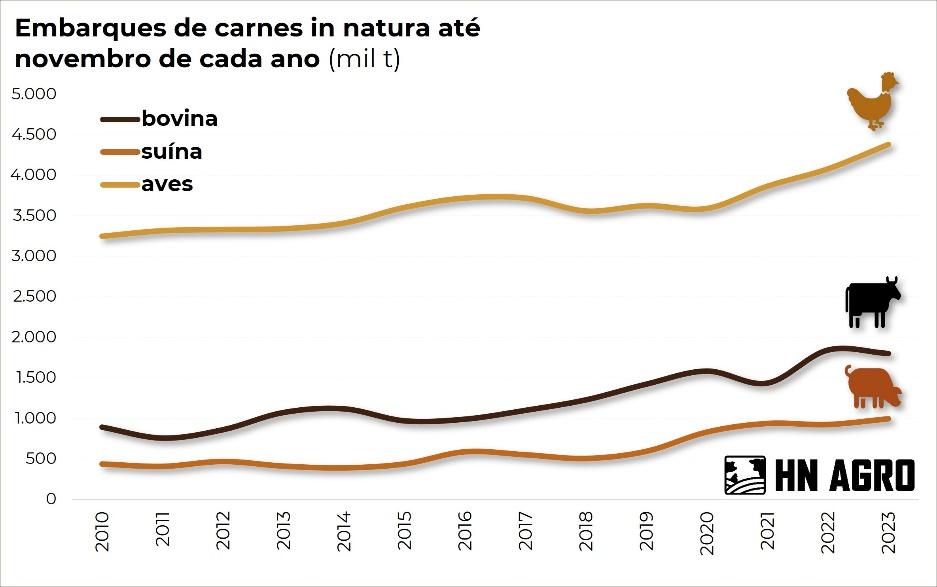

No acumulado até novembro, o Brasil embarcou 7,2 milhões de toneladas de carnes in natura, aumento de 4,8% na comparação anual e o maior já registrado no intervalo. Carne suína e de aves tiveram os maiores volumes da história até novembro e a carne bovina teve diminuição de 2,3% frente ao recorde observado em 2022.

Figura 1. Exportações de carnes in natura até novembro de cada ano.

Fonte: Secex / Elaboração: HN AGRO

Expectativas para 2024

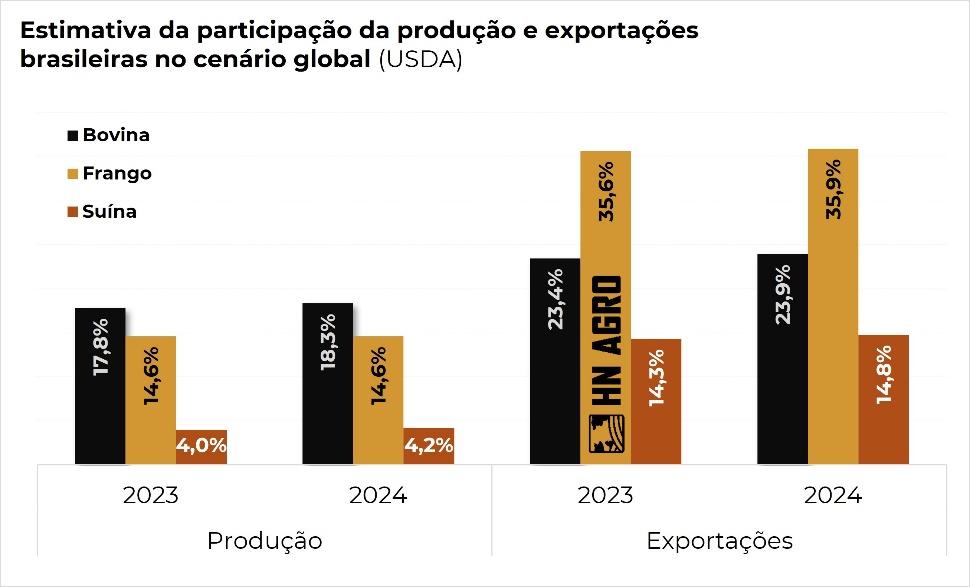

O USDA projeta aumento para as exportações brasileiras de carnes em 2024, mesmo sobre bons volumes deste ano. Para a carne de bovina, a expectativa é de aumento de 3,6%, de 3,7% para a carne de frango e de 5,5% para a carne suína, na comparação com 2023.

Apenas uma observação, os dados do USDA referem-se a todas as carnes, enquanto os dados de exportação citados anteriormente são as carnes in natura, a principal categoria.

Os incrementos projetados para os embarques brasileiros são maiores que no cenário global, ou seja, o Brasil deve ganhar ainda participação no mercado internacional.

Em relação à produção das carnes, a expectativa também é de aumento para o Brasil. Acréscimos projetados em 2,6% para a carne bovina, 1,0% para a carne de frango e 4,9% para a carne suína.

Paralelamente, a produção global deve aumentar 1,0% para a carne de frango, ceder 0,3% para carne bovina e se manter para a suína.

A figura 2 mostra a participação do Brasil no cenário global, em 2023 e o projetado para 2024, segundo o USDA, para a produção e exportações.

Figura 2. Participação estimada do Brasil em 2023 e projetada para 2024, para produção e exportações de carnes bovina, suína e de frango.

Fonte: USDA / Elaboração: HN AGRO

O Brasil deve manter sua participação na produção de carne de frango global em 2024, em 14,6%. Fora isso, a expectativa é de aumento do peso brasileiro na produção global de carnes bovina e suína e no comércio global das três carnes.

Considerações

O cenário de custos, principalmente com o milho, em ano de El Niño, pode afetar a atratividade da produção de carnes, com maior potencial de impacto para o frango, pelo ciclo mais curto.

Nestas considerações focaremos mais o mercado doméstico, mas cabe manter em mente que temos uma guerra em curso, que, a depender do curso, tem potencial para impactar os preços dos combustíveis mundo afora. Isso afeta inflação, juros e câmbio, por sua vez, as exportações e preços de insumos. Esses pontos foram mais abordados na análise do link acima.

Quando falamos da pecuária de corte, o custo com alimentação obviamente é relevante, no entanto, é mais no sentido de peso da oferta no segundo semestre, seja de confinamento ou semiconfinamento.

Pensando na pecuária de corte, um ponto fundamental será o tamanho da disponibilidade de bezerros que chegará ao mercado, consequentemente, influenciando o descarte maior ou menor de fêmeas, o que afeta a produção de carne e os preços. Nota: na pecuária de corte as fêmeas são, simultaneamente, o meio de produção (de bezerros) e potencial produto (carne). Consequentemente, o desinvestimento, por meio da liquidação do meio de produção, gera sobre oferta em um primeiro momento.

Considerando que a precificação do frango e suíno encontram na carne bovina um concorrente de peso, quando os preços das proteínas se aproximam, e as cotações da carne bovina, por sua vez, são influenciadas pela oferta de fêmeas (pelo preço do bezerro), a cotação do frango está mais relacionado à IATF (inseminação artificial em tempo fixo) do que parece.

Em 2022, segundo estimativas do CEPEA/ASBIA, o rebanho de matrizes de corte foi estimado em 63,9 milhões, praticamente estável (+0,2%) frente ao ano anterior. A utilização da IATF é um indicativo de investimento em tecnologia da reprodução e, está relacionada à quantidade de bezerros que sairão daquele período reprodutivo (estação de monta). O uso de inseminação, por sua vez, caiu de 26,0% das matrizes em 2021 para 23,5% em 2022.

Como o investimento na reprodução de 2022 resultou nos bezerros nascidos em 2023 e que serão desmamados em 2024, é possível que a próxima safra da categoria já seja menor, embora ainda não deva ser pequena. Isso poderia colaborar com os preços do bezerro, aumentar atratividade da cria, diminuir a oferta de fêmeas para abate, reduzir a oferta de carne bovina e resultar em preços maiores, dando mais espaço para as outras proteínas no mercado doméstico.

Ainda que não esteja no radar um cenário de preços da carne bovina em alta forte para 2023, valores um pouco maiores poderiam dar espaço para as cadeias da carne suína e de frango lidarem melhor com o cenário de custos mais pesados, principalmente pelo milho.

Em outras palavras, o resultado no mercado doméstico de uma integradora de aves tem mais a ver com a rentabilidade do criador do que possa parecer.