Trump deve impor taxa de US$ 100.000 para solicitações de visto H-1B

O que o Federal Reserve pode fazer em um cenário de inflação aderente?

O índice de despesas com consumo pessoal, ou PCE, na sigla em inglês, indicador preferencial de inflação do banco central dos EUA, foi de 5,4% em janeiro, acima da expectativa de 5%, em bases anualizadas. Isso acabou gerando um alvoroço nos mercados, que passaram a especular qual seria o próximo movimento do Fed. Será que o banco realmente tem espaço de manobra?

PCE de janeiro vem acima do esperado

Na esteira do rali de mercado registrado no mês passado, o chamado “Efeito Janeiro” parece ter vindo com tudo neste ano, resultando em um índice de despesas com consumo pessoal muito maior. Como métrica de inflação preferencial do Fed, o PCE do mês passado registrou uma alta de 0,6%, acumulando um avanço anualizado de 5,4%, contra expectativas de 5%.

Além disso, o núcleo do indicador, que desconta os preços voláteis de energia e alimentos, excedeu as expectativas a 4,7%, contra uma previsão de 4,3%. No longo prazo, o núcleo do PCE fornece um panorama mais claro da tendência da inflação subjacente, na medida em que remove flutuações distorcivas de preços de alimentos e energia. Em outras palavras, o número mostra uma inflação aderente, senão fora de controle.

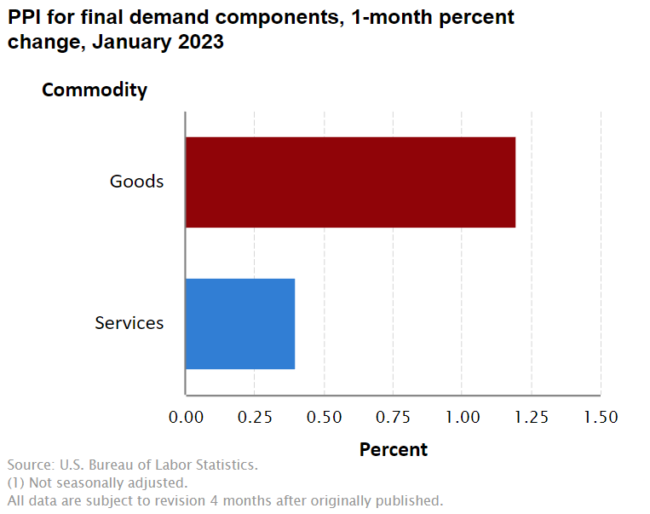

Outro sinal desse efeito é o Índice de Preços ao Produtor (IPP), que mede os preços médios de venda de produtores internos. O IPP serve de sinal de alerta inflacionário antecipado, pois indica que as empresas estão pagando mais pelos insumos necessários para produzir os bens que chegarão às prateleiras dos varejistas. Em janeiro, o IPP para bens finais subiu 1,2% em bases mensais, enquanto o de serviços avançou 0,4%. Em bases anuais, o IPP teve um salto de 6%.

Crédito da imagem: Escritório de estatísticas trabalhistas dos EUA

Por fim, a escassez de mão de obra ainda é uma poderosa força propulsora da inflação. As pessoas têm mais dinheiro para gastar quando há menos trabalhadores desempregados e mais vagas de trabalho. Isso eleva a demanda por bens e serviços, juntamente com os preços. Em janeiro, a taxa de desemprego recuou 3,4%, contra a estimativa de 3,6%, menor patamar desde 1969.

Da mesma forma, a geração de empregos urbanos aumentou fortemente no primeiro mês do ano, saltando 517.000, em comparação com a estimativa de Dow Jones de 187.000. Na última reunião do Fomc, comitê de política monetária dos EUA, os dirigentes do Fed ressaltaram essa tendência preocupante do mercado de trabalho, que permaneceu “bastante restrito, contribuindo para a continuidade das pressões de alta dos salários e dos empregos”.

A meta de inflação do Fed é factível?

A principal missão do Federal Reserve é manter a estabilidade dos preços, com um nível de inflação de 2%. Agora que a tendência da inflação aponta para cima, será que o Fed eleva continuará subindo de forma agressiva as taxas de juros?

Antes do último relatório do PCE, a probabilidade de um aumento de 25 pontos-base (pb) em 22 de março era de 76%. No momento da publicação, recuava para 70,1%, devido ao aumento das apostas em uma elevação de 50 pb. Isso faria com que a taxa básica de juros (federal funds rate) ficasse na faixa de 5 a 5,25%, acima da faixa atual de 4,5 a 4,75%.

Na última reunião do Fomc, os dirigentes do Fed, James Bullard e Loretta Mester, já demonstravam maior predisposição para esse movimento, a fim de combater a inflação.

“Os participantes a favor de um aumento de 50 pontos-base observaram que uma elevação maior faria com que a meta convergisse mais rapidamente perto dos níveis que acreditavam gerar uma postura suficientemente restritiva, levando em consideração suas opiniões sobre os riscos para alcançar a estabilidade de preços em tempo hábil."

No entanto, as altas de juros geram um custo para além da redução do acesso de consumidores e empresas ao crédito barato. O aumento do custo do crédito também afeta a capacidade do governo federal de arcar com o serviço da dívida na forma de novas emissões de títulos do Tesouro.

Dessa forma, a taxa do título de 2 anos do Tesouro americano disparou para 4,8%, maior nível desde 2007. Ao mesmo tempo, o rendimento do título de 10 anos já subiu para 3,9%, maior nível em três meses. Isso acabou acentuando a inclinação da curva de juros, um indicativo da incerteza dos investidores com a perspectiva econômica no longo prazo.

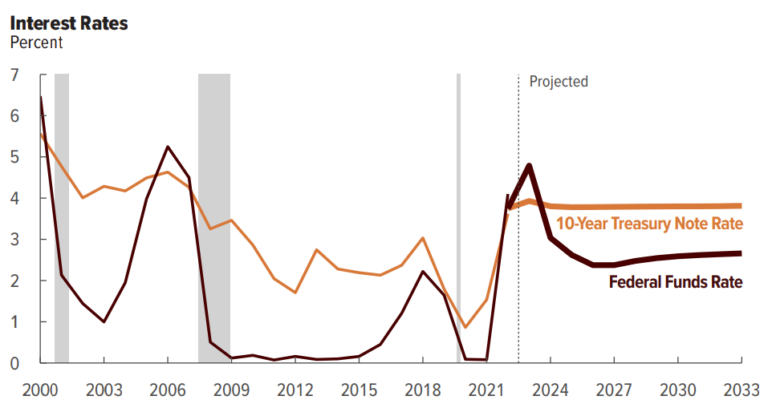

A secretaria congressual do orçamento, órgão apartidário, já havia projetado tal cenário antes do relatório do PCE em suas Perspectivas Econômicas de 2023 a 2033.

Crédito da imagem: Secretaria congressual do orçamento

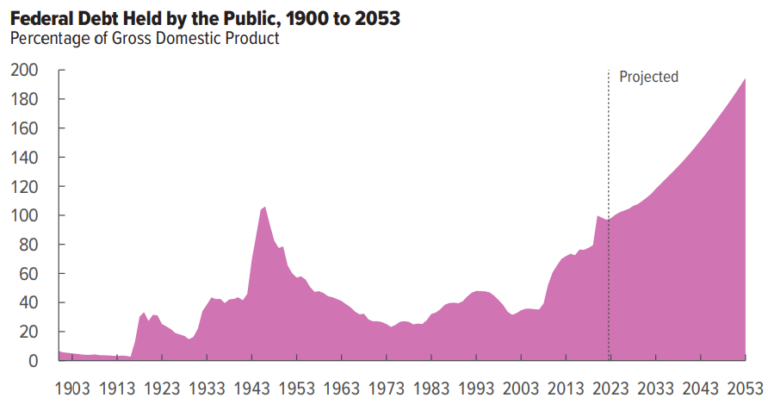

Mas, para continuar o serviço da crescente dívida federal, o Federal Reserve provavelmente terá que comprar mais títulos do Tesouro, diluindo indiretamente o valor do dólar. No mesmo relatório, a secretaria projeta que a dívida federal em poder do público crescerá para 195% do PIB até 2053.

Crédito da imagem: Secretaria congressual do orçamento

O Índice de Força do Dólar e o efeito sobre as criptomoedas

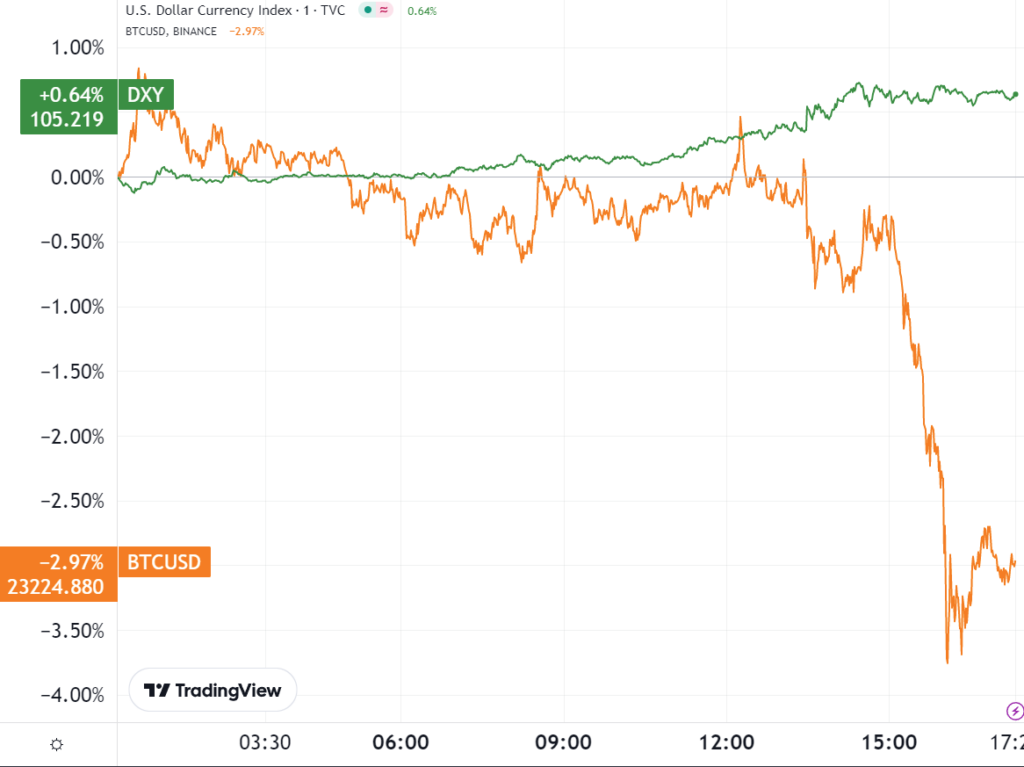

Como os investidores esperam elevações de juros mais agressivas, o Índice do Dólar acabou subindo ao longo do dia. Enquanto isso, os preços do Bitcoin recuaram, seguindo uma correlação inversa com o USD de longa data.

Crédito da imagem: Trading View

Diante da expectativa de juros mais altos por mais tempo para conter a inflação, o dólar fica mais atraente para os investidores estrangeiros. Ao mesmo tempo, a incerteza provocada pela inclinação maior da curva de juros faz com que os investidores busquem a proteção do dólar. Já o Bitcoin é percebido como um ativo de risco que depende da desvalorização da moeda americana. Daí a correlação inversa entre os dois ativos.

No entanto, dada a enorme dívida de US$ 31,46 trilhões do governo federal, um rendimento do Tesouro de 4,8% em 2 anos representa aproximadamente 30% das receitas fiscais federais. Simultaneamente, os programas sociais norte-americanos custam 65% das receitas, com tendência de crescimento. Portanto, é improvável que o dólar seja um investimento atrativo por muito mais tempo.

Cedo ou tarde, estamos nos aproximando de uma nova rodada de diluição do dólar para atender aos enormes passivos da dívida do governo federal, a menos que este realize cortes de gastos igualmente maciços, juntamente com a carga tributária.

Aviso: Este artigo foi publicado originalmente no portal The Tokenist. Confira a newsletter gratuita do The Tokenist, Five Minute Finance, para ter uma análise semanal das maiores tendências em finanças e tecnologia.