BBAS3: Por que as ações do Banco do Brasil subiram hoje?

Deixando os acontecimentos políticos brasileiros de lado (pois não estamos aqui para falar de política) o mercado de café começou a semana recebendo notícias altistas e “baixistas”. Novamente as previsões de “oferta x demanda” voltaram ao centro das atenções. O índice “estoque x consumo” deverá ser o ponto crítico a ser analisado nos próximos meses. A informação/análise desse índice poderá ser a resposta para a “pergunta do milhão de dólares”! Quem tiver essa informação correta certamente irá ganhar muito dinheiro! Será que os fundos já tem esses dados e estão se antecipando ao mercado? Como diria nosso amigo “Jack, o estripador”, vamos por partes, e muita calma nessa hora!

A Volcafé publicou novo relatório indicando uma redução na oferta mundial na safra 21/22 em -12 milhões de sacas e uma produção de café arábica no Brasil em 30,9 milhões de sacas. Já para a próxima safra 22/23 a Volcafé estima uma produção para o café tipo arábica em 45 milhões de sacas (infelizmente no artigo publicado na Bloomberg não havia nenhuma referência na produção esperada para o café tipo robusta, tanto para a safra 21/22 quanto para a safra 22/23. Por quê?).

Por outro lado a Organização Internacional do Café publicou novo relatório, com alguns pontos para analisarmos:

– “Espera-se uma redução substancial da produção mundial no ano cafeeiro de 2021/22, uma vez que algumas origens importantes foram afetadas por choques relacionados ao clima. A oferta total deverá cair abaixo do consumo mundial”.

– “A OIC não forneceu um número para o déficit projetado na próxima temporada, mas elevou sua estimativa de superávit para 2020/21 de 2,30 milhões para 2,6 milhões de sacas, principalmente devido a uma projeção de menor consumo”.

– “O consumo agora é estimado em 167,01 milhões de sacas nesta temporada, de uma projeção de 167,58 milhões de sacas em seu relatório anterior e abaixo das 167,6 milhões de sacas vistas antes da pandemia”.

Ora, como uma entidade como a OIC consegue projetar números “certeiros” ajustando a estimativa para o “superávit referente a safra 20/21 e redução no consumo” e não consegue fornecer os números para o “déficit projetado para a safra 21/22” e não fala nada referente a safra 22/23?

Considerando uma quebra na safra brasileira 21/22 entre -15/-25 milhões de sacas, essa projeção no aumento no estoque de passagem (em +300 mil sacas) não faz “cócegas” em ninguém. Isso representa menos do que o consumo de 1 semana no Brasil!

E, finalmente a Fitch soltou novos números estimando a safra brasileira 21/22 em 51,5 milhões de sacas. Ao mesmo tempo também indicou cautela pois “os atuais altos preços, causados pela apreensão com a produção, pode aumentar plantios e colheitas nos próximos anos nas principais nações cafeeiras”.

Tentando “juntar as partes”, ainda temos uma safra brasileira 21/22 estimada entre +40/+56 milhões de sacas! Os números estão sendo revistos e em breve alguma casa deverá soltar algum relatório com as previsões “abaixo das 50 milhões de sacas”. Por enquanto apenas os números iniciais e oficiais da Conab indicam uma safra brasileira em 47 milhões de sacas. A colheita da safra 21/22 já terminou, já estamos no dia 11 de setembro de 2021 e até o momento a Conab ainda não divulgou os números do estoque de passagem da safra 20/21! E a CECAFÉ também não informou os números fechados das exportações brasileiras do mês de agosto!

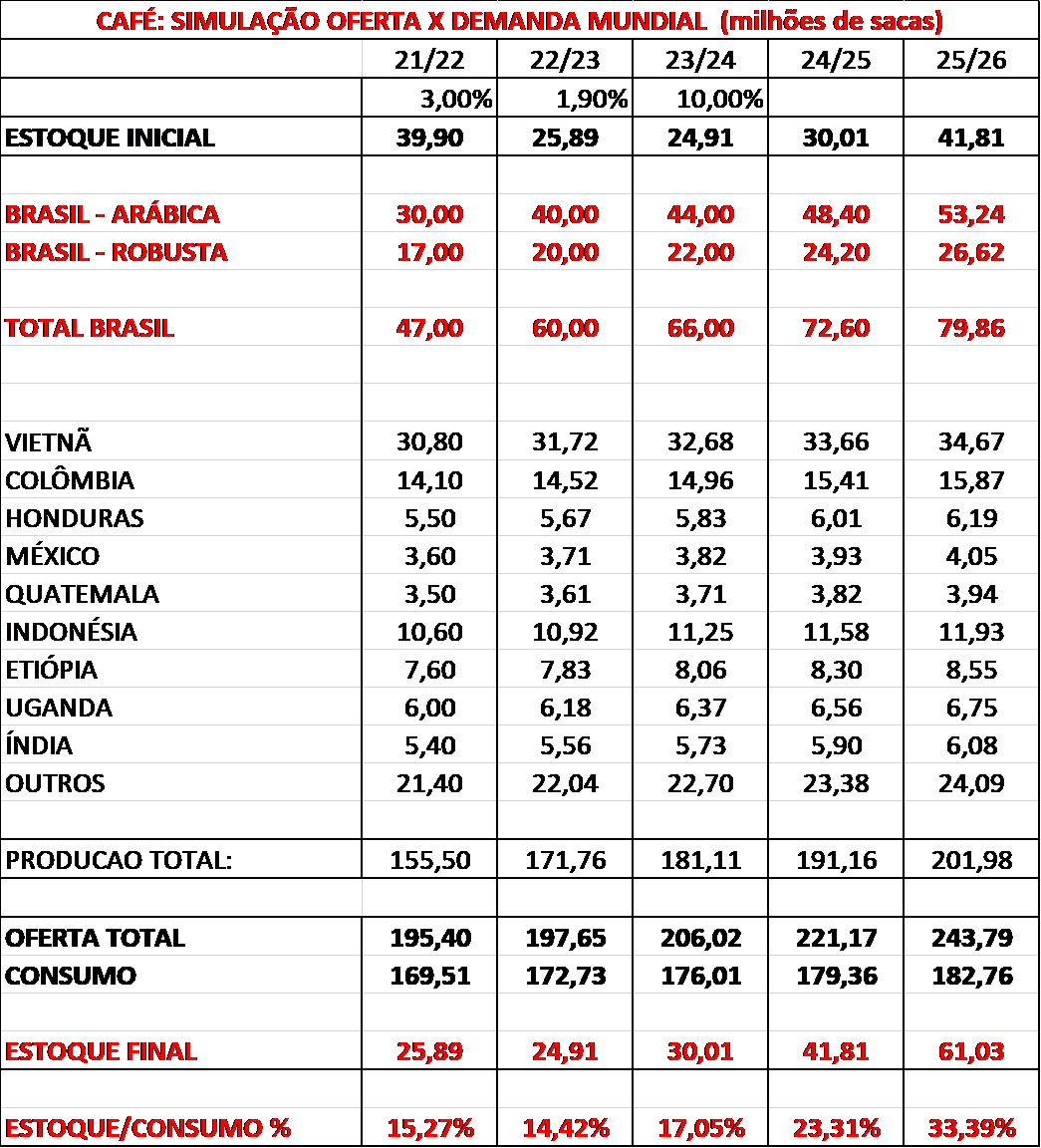

Felizmente o papel “aceita tudo”, então, vamos rodar alguns cenários para as safras 21/22 em diante com as seguintes premissas, tomando por base “Cenário 1”:

– Estoque de passagem mundial safra 20/21 para 21/22 em 39,9 milhões de sacas (segundo dados do USDA*);

– consumo mundial no ano 21/22 em 169 milhões de sacas e aumento no consumo em +1,9% ao ano, segundo estimativa da OIC*

– aumento na produção mundial em +3% ao ano para outras origens e aumento na produção brasileira em +10% ao ano a partir da safra 22/23 (considerando aqui a média para os próximos anos refletindo os efeitos da bienalidade) – segundo projeções minhas;

– safra brasileira 21/22 em 47 milhões de sacas, segundo a Conab*

– safra brasileira 22/23 em 60 milhões de sacas, sendo 40 milhões de sacas para café tipo arábica e 20 milhões de sacas para café tipo robusta (segundo minhas projeções);

* também assumindo que a safra 22/23 irá se recuperar, que as chuvas voltarão nos próximos 30 dias, e que novas geadas/problemas climáticos ao redor do mundo nos próximos 4 anos não irão ocorrer! Improvável, mas não temos como prever o futuro!

Cenário 1:

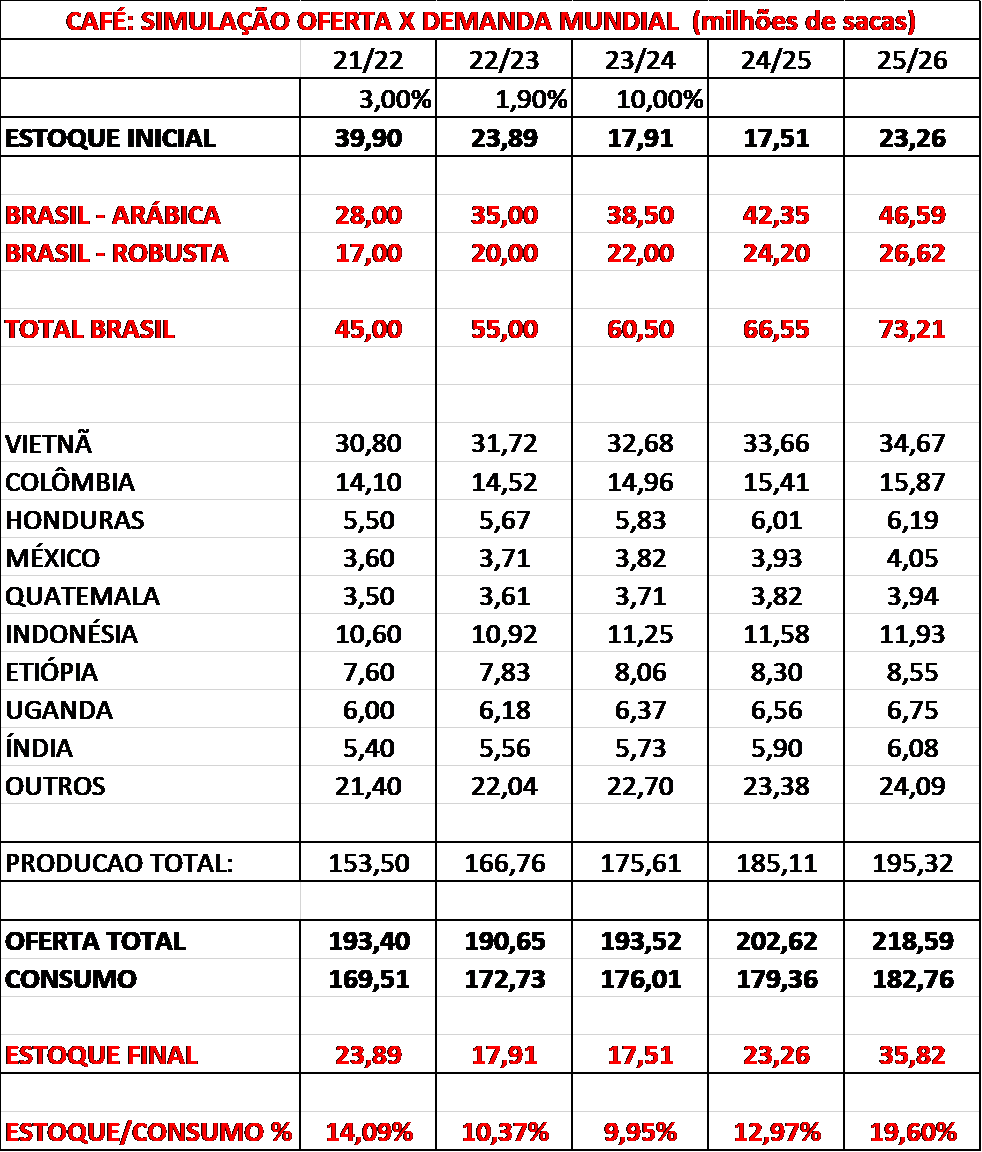

Cenário 2: reduzindo a safra brasileira 21/22 para 45 milhões de sacas e reduzindo a safra brasileira 22/23 para 55 milhões de sacas:

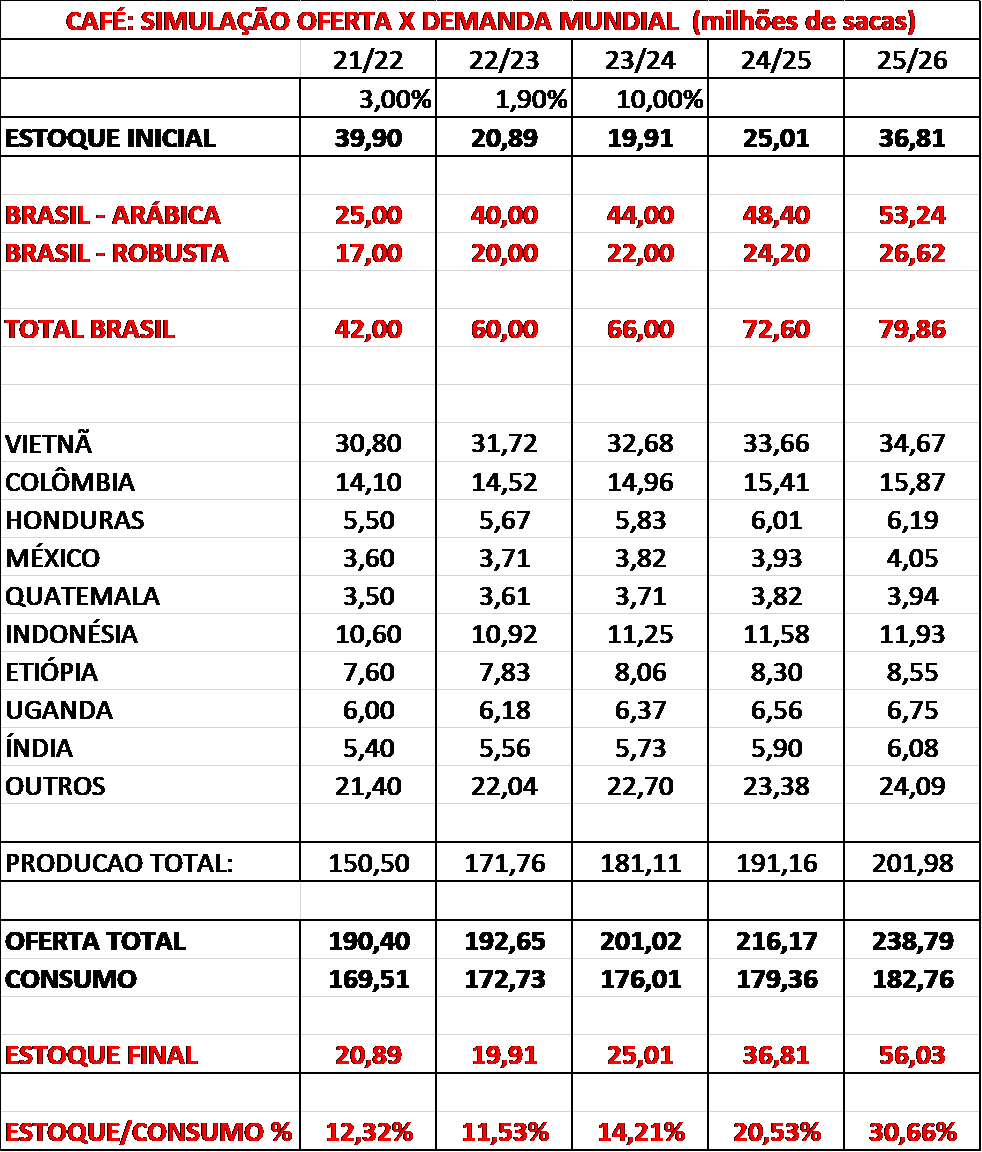

Cenário 3: mantendo a safra brasileira 21/22 em 42 milhões de sacas e aumentando a safra brasileira 22/23 para 60 milhões de sacas:

No momento, em função da crise hídrica, falta de chuvas, e o risco para algumas floradas acabarem abortando, acredito no “Cenário 2”.

No melhor cenário, o índice “estoque x consumo” voltará a ficar acima das 30 milhões de sacas a partir da safra 23/24. Porém, o índice “estoque x consumo” ficará acima dos 20% apenas a partir da safra 24/25!

Se o “cenário 2” vier a ocorrer, então acredito que os fundos estão na posição correta!

No período os fundos aumentaram a posição “comprada” em +16.585 lotes, ficando agora “comprados” em +56.052 lotes (maior posição comprada do ano)!

Como já falamos aqui, os preços poderão subir ainda mais, buscando os 215/250 centavos de dólar por libra-peso. Mas os produtores brasileiros precisam ficar atentos pois o aumento nos preços poderá atrair novos produtores, novas expansões ao redor do mundo, e a lei da “Oferta x Demanda” irá prevalecer.

Se as chuvas voltarem com força e intensidade nas próximas semanas o mercado poderá “cansar” e alguns fundos de curto prazo poderão “forçar” o acionamento de algum stop no curto prazo. Essa possível realização tem como suporte a média móvel dos 50 dias @ 181,20 centavos de dólar por libra-peso, na sequência a média móvel dos 72 dias @ 176,60 centavos de dólar por libra-peso, e finalmente o piso da média móvel dos 50 dias @ 150,70 centavos de dólar por libra-peso.

“Sugestões da semana”:

Mercado Spot: Seguir vendendo apenas o necessário para pagar as contas do dia/semana, com preço mínimo @ 1.150 R$/saca para o café tipo arábica e 1.250 R$/saca para “cereja descascado” e @ 725/750 R$/saca para o café tipo robusta.

Para a safra 22/23:

No Set-22 – seguir analisando a compra de proteção através da compra da estrutura “Put-Spread” strike +190/-160 e vender a opção de compra “Call” strike -240,00. Essa operação terminou na sexta-feira com um custo “flat” (garantindo um preço mínimo ao produtor ao redor de 1,200 R$/saca – já considerando o custo da operação – e um preço máximo até @ 1.550 R$/saca e desde que o Set-22 feche acima dos 160 centavos de dólar por libra-peso e acima dos 240 centavos de dólar por libra-peso no dia do vencimento das opções do Set-22, no dia 12 de agosto de 2022).

O Produtor ficará exposto ao risco caso o mercado negocie acima 240 centavos de dólar por libra-peso.