Estratégia de IA sobe +46,45% e faz Nasdaq comer poeira; veja o segredo

Para quem investe em ouro, o que Jerome Powell sugeriu, em seu depoimento ao Congresso ontem, foi a última coisa que eles esperavam do presidente do Fed: uma redução mais rápida dos estímulos contra a pandemia, os quais o banco central americano manteve por mais tempo do que muitos esperavam.

Além da aceleração do tapering, que começou neste mês, Powell também propôs a aposentadoria dos termos “temporário” e “transitório” do seu vocabulário sobre a inflação.

Foi o próprio Powell quem classificou dessa forma a alta dos preços, ao defender a decisão do banco central de não aumentar o ritmo de aperto há alguns meses para conter a escalada da inflação no país.

Agora, ao assumir essa posição, ele reconhece que a inflação está, de fato, aquecida e crescendo ao seu ritmo mais rápido em mais de 30 anos, o que provavelmente o fará tomar medidas apropriadas para interromper essa trajetória: elevar juros antes do terceiro ou quarto trimestre de 2022.

O veredito do mercado: de uma só tacada, Powell deixou de ser “pombo” e virou “falcão” em política monetária.

O fato de que essa drástica mudança tenha ocorrido apenas uma semana após o presidente Joe Biden nomeá-lo para seu segundo mandato à frente do Banco Central americano não passou despercebido. “Abrupto”, mas “oportuno”, ressaltou Ed Moya, analista da plataforma de negociação OANDA, ao descrever a transformação de Powell.

Tomando como base apenas a posição de Powell, a perspectiva para o ouro seria baixista, com aspectos técnicos sugerindo uma nova visita ao território dos US$1600, principalmente se seus dois inimigos, o dólar e o rendimento dos treasuries, voltarem a disparar.

Mas o que explica a resiliência do ouro até o momento e qual é sua perspectiva daqui para frente?

O que ocorreu, na verdade, foi que o ouro retomou o patamar de US$1800 na segunda-feira, para a surpresa de muitos.

Mas sua estadia por lá foi rápida e ocorreu depois que a CEO da Moderna (NASDAQ:MRNA) (SA:M1RN34), Stéphane Bancel, afirmou que as vacinas disponíveis no mercado podem ser inadequadas para combater a variante ômicron da Covid-19 e exigir meses de desenvolvimento para que doses específicas para a cepa sejam desenvolvidas. Os comentários de Bancel atiçaram a aversão ao risco e abriram espaço para que o ouro e outros ativos de proteção se valorizassem.

Mas não demorou muito para que Powell jogasse um balde de água fria sobre o rali do metal, já que o dólar disparou ainda mais com suas indicações de retirada mais rápida de estímulos.

Mas o ouro não sofreu um colapso total; ele conseguiu se firmar acima de US$1775.

E existe uma razão para isso. Como salientou o estrategista de metais preciosos Warren Venketas, em uma publicação no portal dailyfx.com:

“Assim que os mercados digerirem o depoimento, a desaceleração do crescimento e as pressões inflacionárias podem fazer com que o debate sobre estagflação ganhe força. Os preços do ouro podem se beneficiar desse cenário econômico, mas ainda dependem de mais dados sobre a ômicron”.

A disparada da inflação na Europa “contribui para a interpretação de uma inflação mais aderente, o que pode favorecer uma alta do ouro”, continuou Venketas.

“A volatilidade do ouro também está crescendo, assim como a ação dos seus preços, testando agora as máximas de junho”, disse ainda.

“A volatilidade do ouro pode ser uma bênção ou uma maldição para seus preços à vista, e qualquer desvalorização do dólar pode favorecer uma alta do metal precioso.”

Qual é a perspectiva técnica para o ouro?

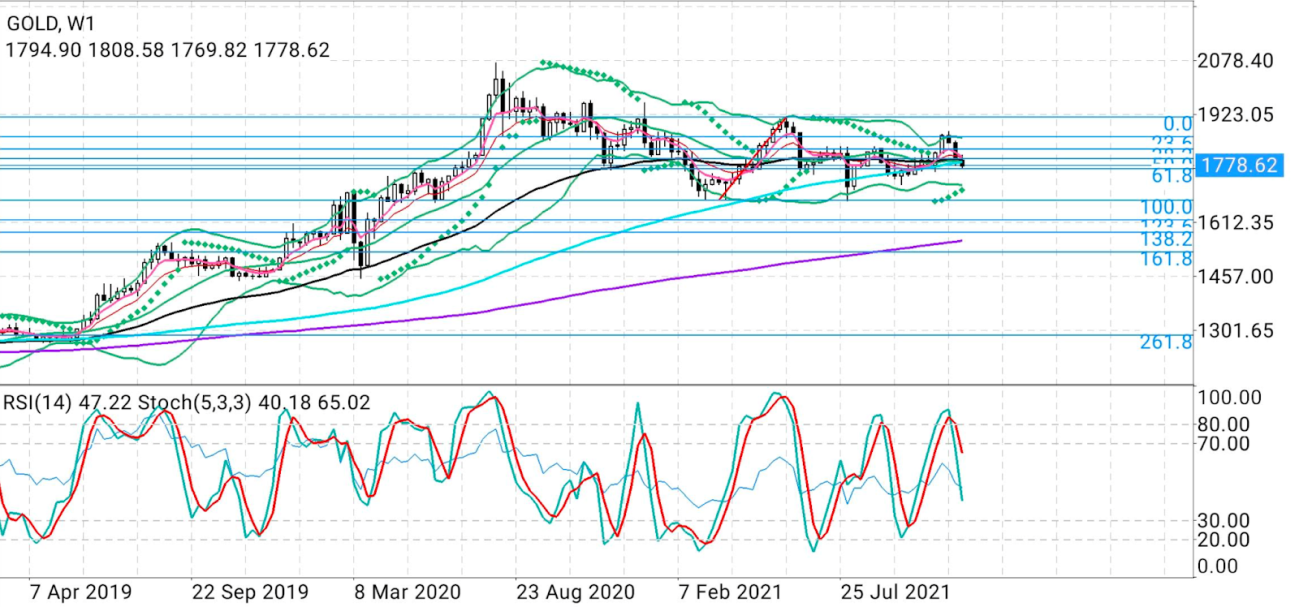

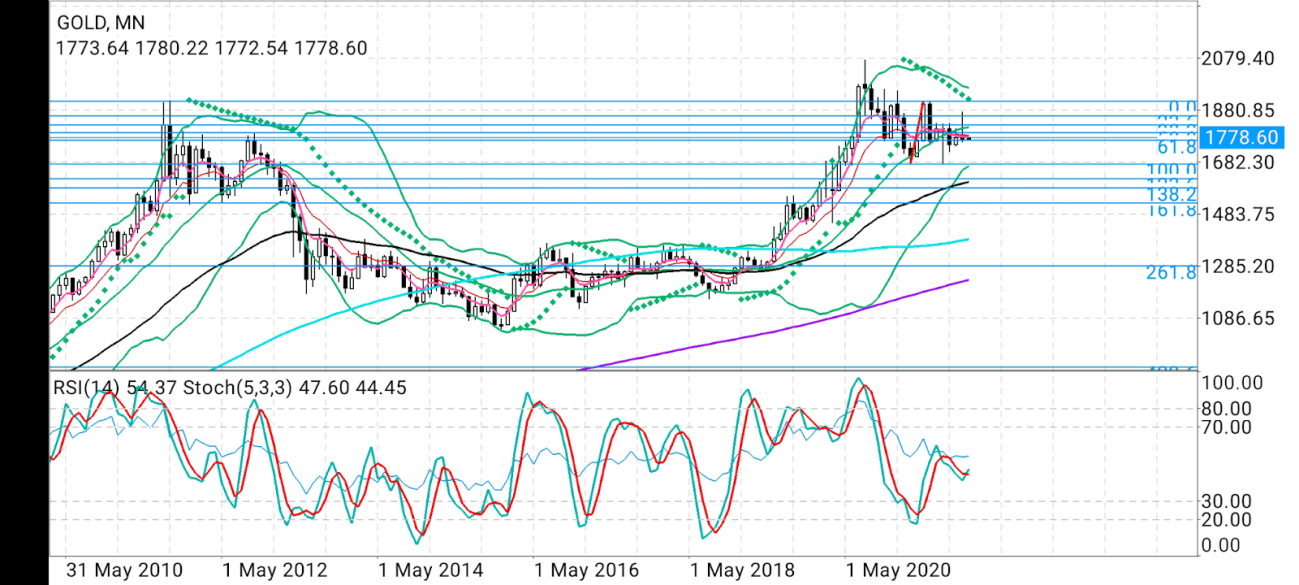

Gráficos: cortesia de skcharting.com

A perda de US$1759 por onça pode abrir espaço para um movimento de retorno até as mínimas de outubro em torno de 1721, disse o estrategista James Stanley, em uma postagem no portal dailyfx.com.

“O grande nível de preço do ouro é US$1680, mínima de 2021 que já foi testada três vezes”, ressaltou Stanley.

“Se a bandeira de baixa for confirmada, vale a pena ficar de olho no preço".

Nick Cawley, outro especialista em ouro, afirma que o metal pode tentar se segurar nos níveis atuais e voltar a subir.

“Com o status de aversão ao risco do ouro em questão, pelo menos no curto prazo, o preço do metal amarelo pode enfrentar dificuldades para subir, apesar de parecer sobrevendido”, afirmou Cawley.

“Um conjunto de mínimas anteriores um pouco acima de 1.778 pode atuar como suporte, antes do nível de retração de 50% de Fibonacci a 1.763,5”.

Sunil Kumar Dixit, analista técnico do site skcharting.com, concorda com essa visão, mas destaca que o viés de baixa imediato pode gerar mais desvalorizações.

“O candle do mês de novembro fechou com uma longa pin bar baixista”, disse Dixit.

“A perda da mínima de 1758 pode ser o início de uma queda maior para 1717 e a grande zona de suporte a 1680-1670.”

Mas nem tudo estava perdido para o ouro, reconheceu Dixit.

“Um fechamento sustentável acima da região de 1815-1835 pode restabelecer o momentum de alta”.

Aviso de isenção: Barani Krishnan utiliza diversas visões além da sua para oferecer aos leitores uma variedade de análises sobre os mercados. A bem da neutralidade, ele apresenta visões e variáveis de mercado contrárias. O analista não possui posições nos ativos e commodities sobre os quais escreve.