As 7 Magníficas cansaram? Descubra as próximas queridinhas do mercado

- Quebra do SVB (NASDAQ:SIVB) se deve à alta de juros e a problemas de liquidez;

- Apesar da falência, a situação atual é diferente da vivida em 2008, diante da menor alavancagem dos bancos, dos investimentos mais seguros e do suporte do Fed.

- Isso garante que a crise de um banco não se torne um risco sistêmico.

Na análise de hoje, como é possível depreender do título, tentarei explicar, da forma mais simples possível, porque a crise do subprime e a falência do Lehman em 2008 são bastante diferentes do atual imbróglio envolvendo o SVB Financial Group.

Por que o SVB quebrou?

No período pós-pandemia (fim de 2020 e 2021 em termos de mercado), a liquidez fluía sem muitas amarras, graças aos programas de estímulo dos governos e às políticas extremamente acomodatícias dos bancos centrais. Os preços dos ativos tendem a inflar (e vice-versa) quando há tanta liquidez disponível.

Portanto, um banco como o SVB, que tinha as startups do Vale do Silício como seus principais clientes, recebeu uma inundação de recursos, principalmente na forma de depósitos dos seus clientes. Esse dinheiro representa um passivo para o banco, afinal, o dinheiro pertence aos clientes. O que o banco fez com esse dinheiro?

Ele o investiu em títulos do governo dos EUA, um dos investimentos mais seguros do mundo. Como os juros naquela época eram muito baixos, o dinheiro dos clientes não rendia nada ao ficar depositado no banco.

Por outro lado, o SVB, ao investir esses recursos justamente nos papéis do governo americano, poderia ter um retorno de mais de 1%.

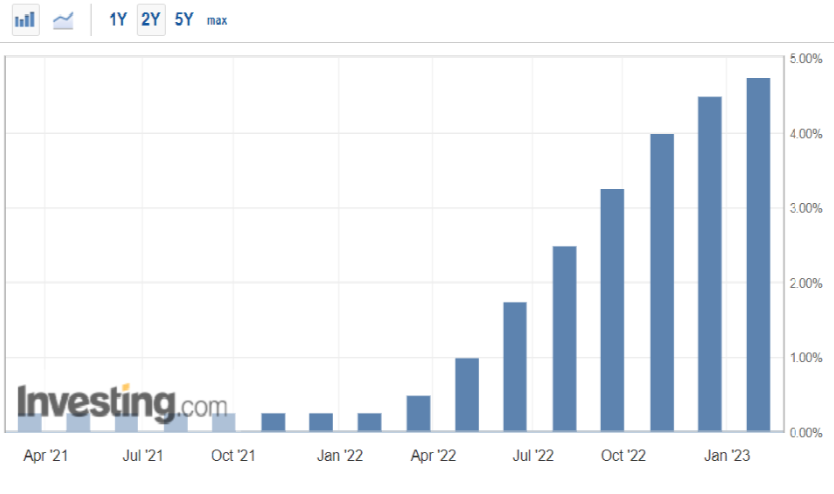

Mas qual foi o problema? A partir de 2022, o banco central dos EUA (o Fed) deu início a uma das mais rápidas e vigorosas elevações de juros da história para combater a inflação, fazendo as taxas saírem de 0,25% para 4,75% em apenas um ano.

Como investidor, se eu tenho um título de 10 anos do Tesouro americano na carteira, adquirido em 2021 com um rendimento de 1,5%, por exemplo; após a recente alta de juros, títulos com o mesmo vencimento e as mesmas características passaram a render mais do que o dobro daquele papel, provocando uma desvalorização do seu preço.

Foi justamente isso o que aconteceu com os investimentos do SVB, cujos ativos tiveram uma desvalorização de 20-30%.

Agora, em uma situação normal, não seria algo estranho, já que esses títulos governamentais (ativos com “praticamente” nenhum risco) são classificados no balanço dos bancos como “mantidos até o vencimento”.

Isso significa que, depois de adquiridos, se os preços caírem, nenhuma perda real apareceria nos balanços, porque se considera que o banco manterá esse investimento até o vencimento, o que elimina o efeito da marcação a mercado.

Então qual foi o estopim de toda a situação? Como sempre, o problema de liquidez...

Saímos de uma situação em que montanhas de dinheiro circulavam sem praticamente nenhum custo para um ambiente de escassez e alto custo de capital. Muitas startups, principalmente as que não estavam ganhando dinheiro, se viram na necessidade de levantar recursos nesse novo ambiente, e o que fizeram? Simples: elas foram até o banco para pegá-lo.

E aqui vem outro problema, o da reserva fracionária. Quando um banco recebe um depósito de US$ 100, a lei exige que ele mantenha apenas uma pequena fração desse valor imediatamente disponível.

Neste momento, os bancos têm cerca de US$ 3 trilhões em caixa para US$ 17,6 trilhões em depósitos. Mas a maior parte desse dinheiro é apenas uma página da web com uma quantia escrita nela. Na verdade, apenas cerca de US$ 100 bilhões (0,1 trilhão) são mantidos pelos bancos na forma de notas físicas em cofres e caixas eletrônicos. Assim, os US$ 17,6 trilhões em depósitos são respaldados por apenas US$ 3 trilhões em dinheiro, dos quais talvez US$ 0,1 trilhão é dinheiro físico. O restante é lastreado por títulos e empréstimos menos líquidos.

Dessa forma, quando as pessoas correm para o banco para resgatar seu dinheiro, a instituição precisa vender seus investimentos, como fez o SVB, que liquidou muitos de seus títulos do governo americano, com uma perda de cerca de US$ 2 bilhões. Como não tinha muita liquidez, tentou levantar mais dinheiro, o que causou uma corrida pelos depósitos e, como a demanda por dinheiro aumentou ainda mais, tudo foi pelos ares.

Por que 2023 não é 2008

São várias as diferenças entre um período e outro.

Em 2008, os bancos tinham US$ 23 de passivos na forma de depósitos para cada US$ 1 de liquidez, um nível absurdo de alavancagem. Atualmente, após a tragédia financeira, a relação é de 5x ou 6x.

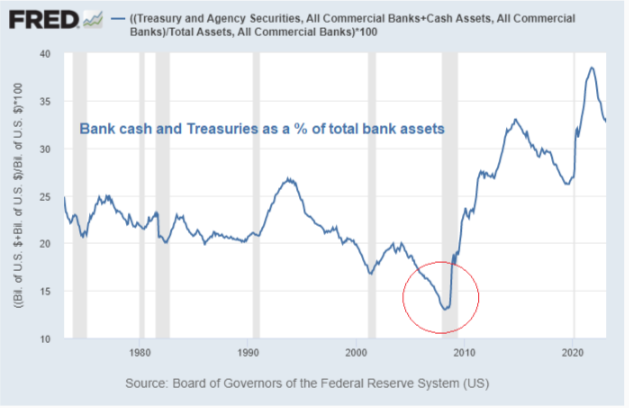

Em 2008, os bancos como um todo também tinham problemas de crédito e não estavam investindo em títulos do Tesouro dos EUA (como agora), mas (para citar um filme famoso) em "cocô de cachorro embrulhado em cocô de gato".

Este gráfico mostra as reservas de caixa e títulos do Tesouro dos bancos (os ativos mais seguros em termos de risco de crédito) como uma porcentagem do total de ativos bancários:

Quando você junta tudo e considera a intervenção oportuna do Fed para fornecer liquidez aos bancos quando necessário, a situação é muito diferente.

Depois da histeria, surgiram boas oportunidades de compra no setor.

***

Aviso: Este artigo foi escrito apenas com fins informativos e não constitui qualquer solicitação, oferta, conselho ou recomendação de investimento, não tendo por objetivo incentivar a compra de ativos de nenhuma forma. Cabe lembrar que qualquer tipo de ativo é avaliado a partir de diversos pontos de vista e possui riscos; por isso, a decisão de investir e o risco associado são de sua inteira responsabilidade.