BBAS3: Por que as ações do Banco do Brasil subiram hoje?

- O Fed deve elevar os juros mais agressivamente para controlar a inflação.

- Com isso, muitos investidores começaram a temer uma possível recessão.

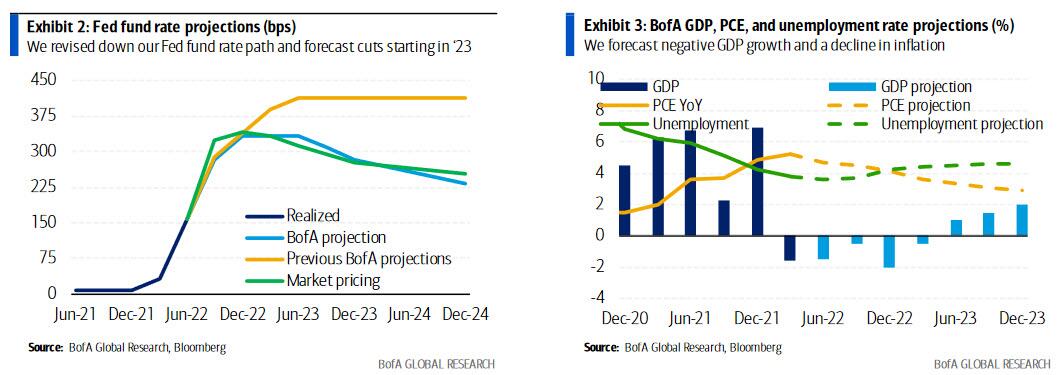

- Diante desse cenário, cresce o consenso de que o BC americano mudará o rumo da política monetária no início de 2023, cortando juros.

Os participantes do mercado elevaram drasticamente suas apostas de que o Federal Reserve aumentará os juros de forma ainda mais agressiva do que o esperado, a fim de conter a inflação mais alta em décadas no país.

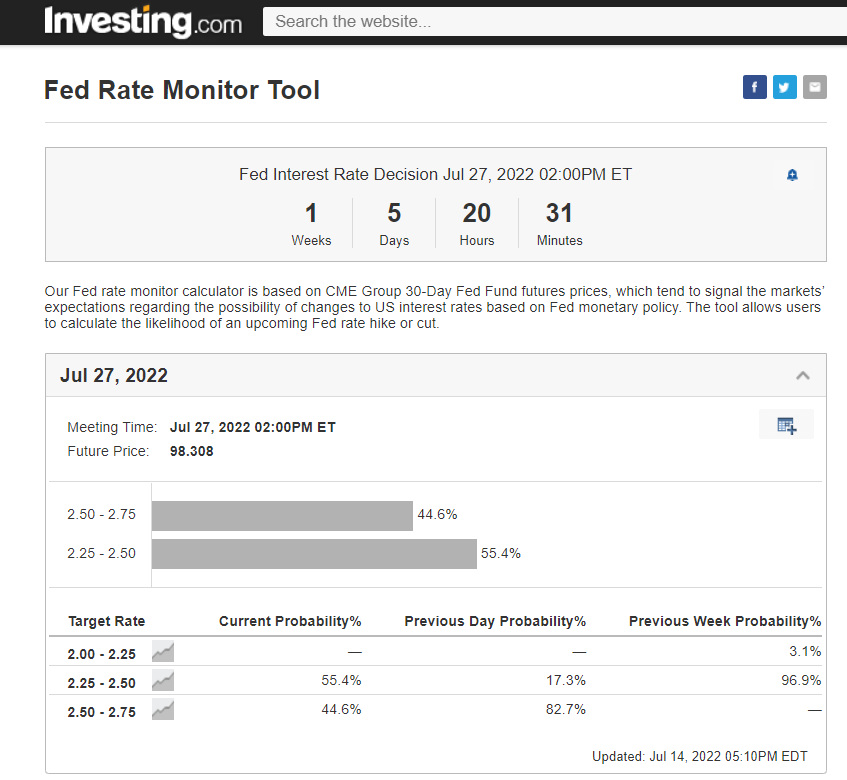

A ferramenta Monitor de Juros do Fed, do Investing.com, brevemente mostrou uma chance de 80% de uma grande elevação de 100 pontos-base na taxa de juros ao final da reunião de 26-27 de julho, na quarta-feira, uma alta em relação a 8% no dia anterior.

No fim do pregão de quinta-feira, o indicador mostrava uma probabilidade de 44% de um movimento de 100 pontos-base.

Os mercados precificavam, de modo geral, uma alta de 75 pontos-base antes do relatório de inflação de preços ao consumidor, que veio bem mais alto do que o esperado, com o IPC geral saltando para a máxima de 40 anos de 9,1% em junho.

No entanto, agora veem uma boa chance de que haja uma elevação de 175 pb nas próximas quatro reuniões do ano, fazendo com que a taxa básica de juros nos EUA suba para a faixa de 3,50%-3,75% até o fim de 2022.

O banco central dos EUA já elevou os juros em 150 pb neste ano.

No entanto, para o futuro, o cenário é mais incerto para as elevações das taxas do Fed, com a possibilidade de um corte já no 1º tri de 2023.

De fato, crescem os sinais de desaceleração do crescimento econômico, aliado ao arrefecimento das pressões inflacionária, o que pode fazer com que o BC americano faça uma reversão em sua política e reduza os juros.

Crescem sinais de recessão

Diante da expectativa de que o Fed aperte agressivamente a política monetária para combater a inflação, muitos já começaram a se preocupar com uma recessão.

A julgar pelos últimos dados, o crescimento econômico dos EUA desacelerou consideravelmente nas últimas semanas, com uma piora nos indicadores prospectivos, montando o palco para uma contração nada boa no 3º tri.

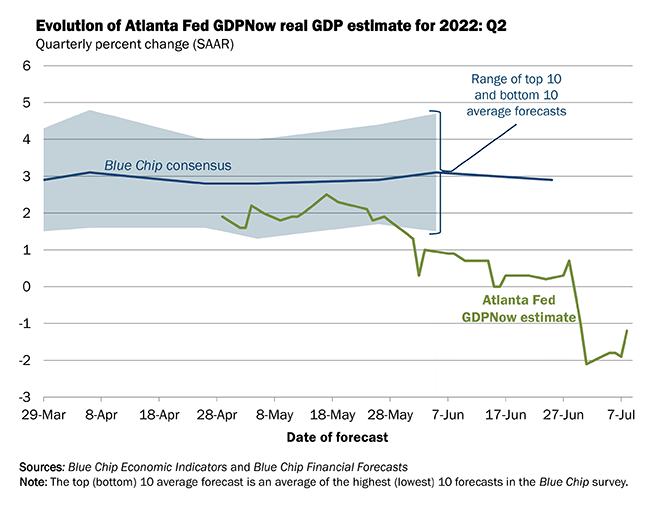

Não é de surpreender que o indicador GDPNow, do Fed de Atlanta, que rastreia o PIB dos EUA, agora aponte para uma contração de 1,2% no 2º tri.

Como a economia americana encolheu 1,6% no 1º tri, teríamos a definição técnica de recessão, referente a um declínio de dois trimestres consecutivos no PIB.

A reação no mercado de títulos exemplifica o crescente receio de que o Fed acabe provocando uma recessão com suas altas de juros.

A taxa da nota de 10 anos, que se aproximou de 3,50% em 14 de junho, tombou rapidamente para 2,75% em 6 de julho, em meio a uma reinterpretação da perspectiva monetária.

Nesse momento, o debate não é saber se haverá uma recessão, mas qual será sua gravidade.

Pico da inflação

Crescem os sinais de que o ritmo de elevações de preços atingiu o pico e apresentará uma moderação nos próximos meses.

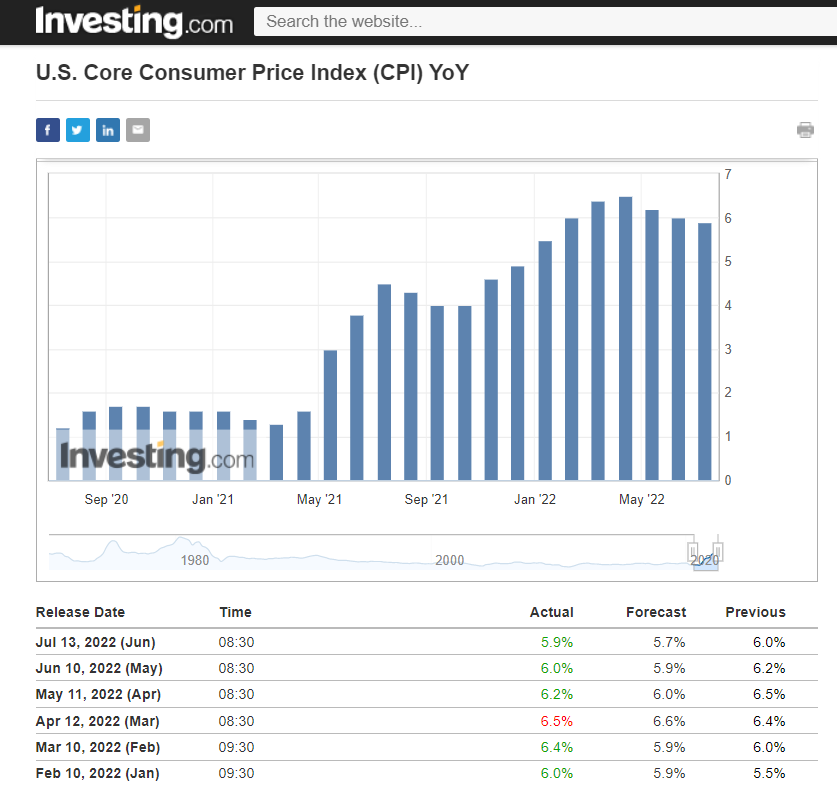

O núcleo do índice de preços ao consumidor, que exclui os preços voláteis de energia e alimentos, desacelerou para uma taxa anual de 5,9% em junho, contra uma taxa de 6% até maio.

Como mostra o gráfico acima, o núcleo do índice do IPC desacelerou pelo terceiro mês seguido após o pico de 6,5% na taxa anualizada em março.

Como os preços do petróleo e da gasolina está caindo fortemente desde meados de junho, o IPC geral deve desacelerar em julho.

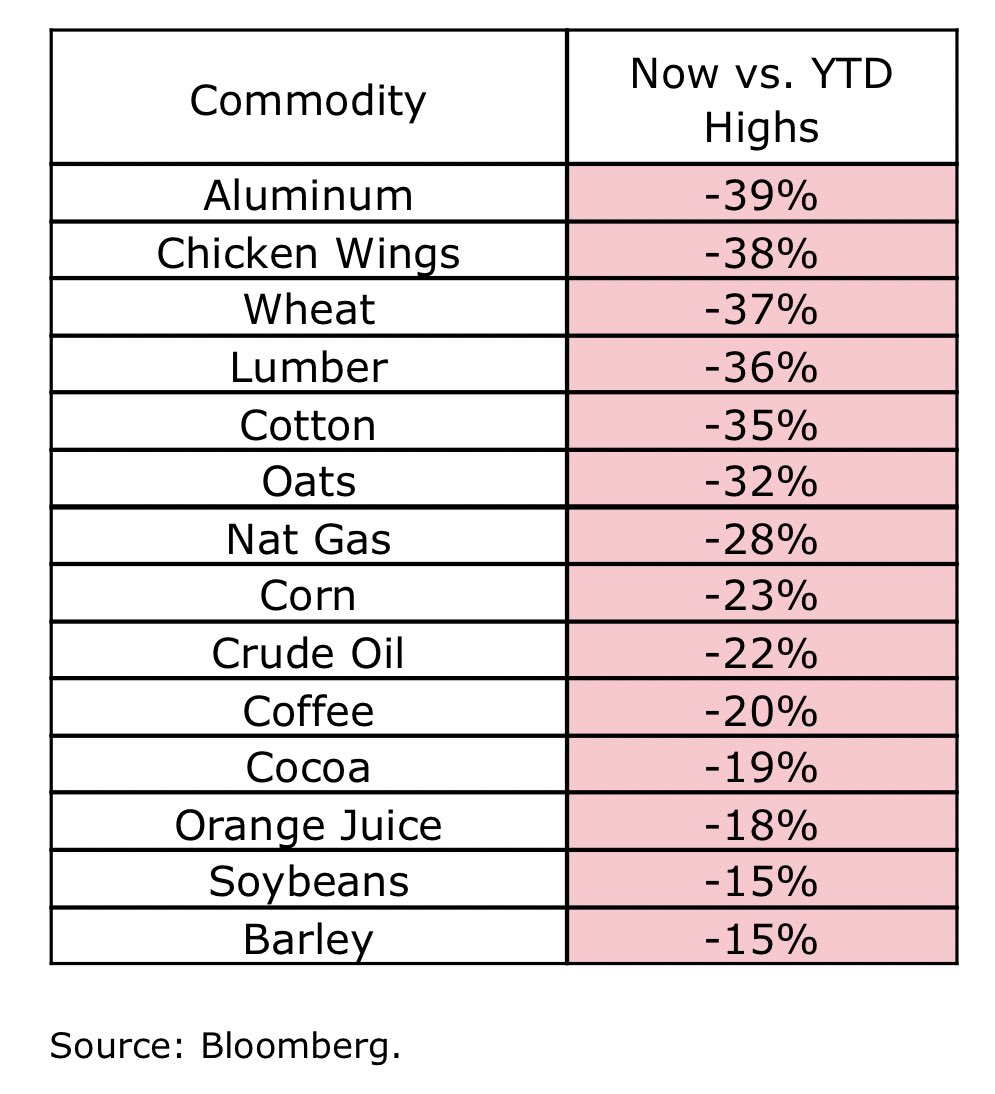

E não são apenas as commodities energéticas que estão bem distantes das suas máximas. Os preços do trigo, milho, soja, cevada, aveia, café, suco de laranja e até mesmo frango acumulam queda de pelo menos 20% desde os picos recentes, aumentando as evidências de arrefecimento da inflação dos alimentos.

Dessa forma, a taxa menor do IPC pode fornecer ao Fed outro motivo para começar a cortar os juros novamente no início do ano.

Mercado precifica corte de juros no 1º tri de 2023

Em vista da nossa posição de que a inflação deve continuar desacelerando durante o resto do ano nos EUA, aliada às expectativas cada vez maiores de recessão, os mercados estão se inclinando cada vez mais para uma drástica mudança na política do Fed nos próximos meses.

De fato, o mercado está agora precificando um corte total de juros no primeiro trimestre do próximo ano, com o Fed tentando combater uma recessão que ele mesmo criou.

Também cresce o consenso de que, entre a maioria dos bancos de Wall Street, o Fed encerrará o ciclo de alta de juros na reunião de dezembro em resposta a uma inflação menor e às condições recessivas.

Marc Cabana, um dos principais estrategistas de juros do Bank of America (NYSE:BAC) e ex-analista do Fed de Nova York, publicou uma nota na quinta-feira alertando:

“O Bank of America está realizando consideráveis revisões para baixo das nossas previsões de juros após nossa equipe de economia dos EUA fazer um novo call para uma leve recessão em meados de 2022 e uma trajetória descendente de juros."

Aviso de isenção: O autor atualmente não possui nenhum dos ativos mencionados neste artigo.