Ação escolhida por IA dispara +13% na semana na B3; veja qual é

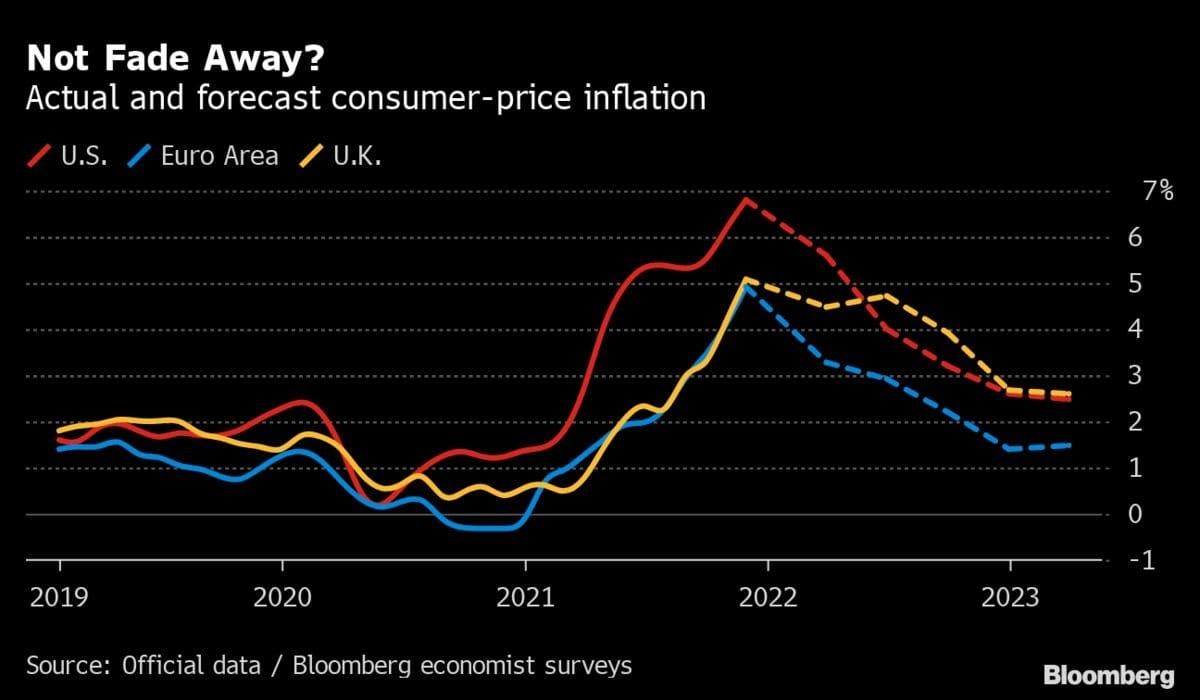

Na semana passada, os bancos centrais avançaram bem nas suas políticas monetárias, não mais considerando o Covid como maior problema, mas sim mobilizados com a inflação, este sim o “dragão a ser vencido”.

O processo de reabertura econômica aconteceu no mundo neste ano, a falta de sincronia na resposta das cadeias produtivas, uma realidade e choques de oferta se tornaram inevitáveis, com insumos mais caros, assim como commodities, o que se traduziu em vários surtos inflacionários ao redor do mundo.

No Brasil, o IPCA deve passar de 10%, na Argentina de 50%, na Turquia 21%. Nos EUA, o CPI anualizado foi a 6,8%.

Em resposta, o Fed já se mostra agora mais hawkish, visando derrubar esta inflação à 2,0%, na meta.

Para isso, acelerou o processo de desmonte dos estímulos monetários (tapering) e deve iniciar o ciclo de juros entre março e maio do ano que vem.

No mundo, os bancos centrais se guiam pela mesma lógica, mas não no mesmo ritmo. O BCE deve iniciar o ciclo de juros ao longo de 2022, só desmontando os estímulos depois de janeiro, o mesmo deve ocorrer com o BoJ, já datando para março este desmonte. O BoE, no entanto, resolveu surpreender, já anunciando a elevação do juro para agora. E isso acontece num momento de emergência de saúde no país, com vários casos de Ômicron.

Nesta semana, uma agenda mais pesada nos EUA e pouca trégua, diante dos avanços da variante Ômicron em vários países. Na quinta-feira temos o IPCA-15 DE DEZEMBRO no Brasil, e nos EUA, o PCE e variados vetores de preços acompanhados pelo Fed. Na SEXTA-FEIRA, FERIADO NO MUNDO, PELAS FESTAS DE NATAL. É uma semana pré-momesca, mas não nos parece que tenhamos algum rally nos mercados. Não vai acontecer.

Bom Natal à todos !

|

AMBIENTE ECONÔMICO |

AMBIENTE POLÍTICO |

OUTROS |

|

|

|

Nos EUA

Sobre as movimentações do Fed temos a já anunciada aceleração do tapering a terminar em março, e o início do ciclo de juros entre março e maio. São esperados dois ajustes de 0,25 ponto percentual na taxa Fed Funds em 2022. Depois mais dois ou três em 2023.

Mais populismo na veia

No Centrão, diante da elevada rejeição ao Bolsonaro, já existem aqueles que defendem aumentar o Auxílio Brasil, de R$ 400 para R$ 600. Puro desespero. Na Anvisa, os diretores denunciam estarem recebendo ameaças de morte. É o cúmulo o que este presidente fez. Ameaças a diretores de uma agência independente, de Estado, a Anvisa? Como pode? Nos parece isso uma sucessão de absurdos, não à toa sua popularidade estar “derretendo”.

Sobre a nova variante

Diversos países começam a fechar suas cidades e fronteiras diante da ameaça da nova variante Ômicron. Esta já responde pela maioria dos casos no Reino Unido e já é observada em 89 países. Nos EUA, já são 125 mil casos a mais por dia, na média de sete dias em 7.700 novas hospitalizações. As mortes chegam a 1.100 diárias. Em NY, sãos mais de 20 mil casos por dia e o prefeito pede ao governo federal “mais ferramentas” para enfrentar esta explosão da variante. Segundo Anthony Fauci, os hospitais do país devem sentir, decorrente da “extraordinária capacidade de contágio”. Na Holanda, um lockdown repentino, no comércio, restaurantes, cabelereiros, museus, academias e outros locais públicos, no domingo, foi anunciado. No Brasil, são mais 4.079 casos e 206 mortes no fim de semana.

Na Turquia e na Rússia.

A lira turca segue “derretendo”, no pior desempenho mundial, diante da teimosia do presidente Erdogan em derrubar a taxa de juros. Nesta semana o Bacen turco reduziu a taxa de juros em 100 pontos básicos, para 14%, apesar da inflação acima de 20%. Neste cenário, os CDS aumentam perigosamente. Na Rússia, o mesmo acontece, diante das negativas de Putin sobre as propostas da OTAN de recuo na intenção de invadir a Ucrânia. Por lá, o Bacen (CBR) aumentou as taxas em 100 pontos básicos, de 7,50% para 8,50%, com perspectivas de novos aumentos nos próximos meses. Para eles, a inflação está acima das previsões, de 2021 em 8%, havendo alguma desaceleração em 2022; e o balanço de riscos, fortemente inclinado para cima.

No Chile

Vence as eleições o esquerdista Gabriel Bóric. Sua plataforma de governo, como todos os esquerdistas, arrumar recursos, como a taxação dos “super ricos”, para poder gastar mais. Uma das propostas, realizar uma mega reforma da Previdência, acabando com o regime de capitalização. A ordem não é tornar o capitalismo chileno mais eficiente, mais gerador de renda e emprego, mas sim aumentar a presença da “mão pesada” do Estado na vida das pessoas.

Sempre ingressamos neste dilema entre aumentar gastos, como se o Estado pudesse tudo, e ser mais eficientes na qualidade destes. Parece que a esquerda não aprende.

Em seguida, sempre se enfrentam crises fiscais, decorrente de dívidas explosivas, fuga de capitais, INEFICIÊNCIA, mau uso de recursos, desvios, etc. A dúvida agora é saber como este rapaz de 35 anos governará com um parlamento fragmentado e sem maioria. O mercado latino deve sentir o tranco nesta semana.

INDICADORES

No Brasil

IGP-M desacelerou a 0,43% na segunda prévia de dezembro, depois de 0,76% em novembro. Já o IPC da Fipe subiu 0,56%, depois de 0,61% na prévia anterior.

Nos EUA

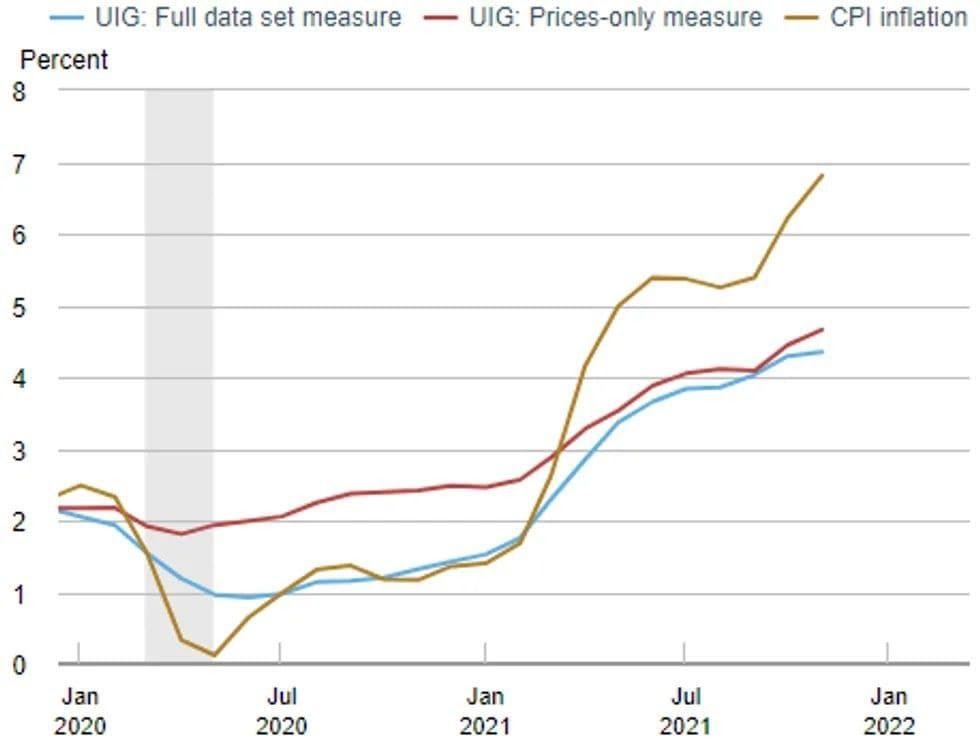

Indicador de inflação do Fed de NY. A medida “conjunto de dados completos” de novembro está estimada em 4,4%, +0,1 p.p. contra outubro. A medida “somente preços” foi a 4,7%, 0,3 ponto percentual a mais e a variante CPI de novembro foi a 6,8%, 0,6 ponto percentual a mais do que em outubro.

Na Zona do Euro

CPI subiu 0,4% em novembro contra outubro, contra previsão de 0,5%. Na comparação anual foi a 4,9%, em linha com o mercado.

Na Alemanha

Em novembro, o PPI foi a 19,2% na comparação anual;

Índice de sentimento das empresas caiu a 94,7 em dezembro, contra previsão de 95,4.

MERCADOS

Semana de mercados abrindo em queda, diante das ameaças da variante Ômicron, aperto das políticas monetárias pelo mundo e revés do presidente Biden. As ações na Ásia fecharam em queda, os futuros nos EUA e na Europa operando também no vermelho e o petróleo bruto em queda. Nos EUA, a rejeição ao pacote fiscal de US$ 2 trilhões do governo Joe Biden repercute. Na Turquia, o presidente Recep Erdogan segue reduzindo a taxa de juros, o que vem derrubando sua moeda, a lira turca, tornando-a a pior no mundo.

Na SEXTA-FEIRA (dia 17), o Ibovespa fechou, depois de um pregão muito volátil, em queda de 1,04%, a 107.200 pontos, no mercado cambial o dólar em leve Alta de 0,08%, a R$ 5,684.

Sobre as intervenções do Bacen em dezembro, no mercado cambial, em dezembro, foram Us$ 2,5 bilhões para atuar no cupom curto, US$ 3,37 bilhões para dar saída de fluxos, US$ 6,75 bi para manter estoque de swap e US$ 2,8 bilhões para dar saída no desmonte de posição vendida (overhedge).

Expectativas indicam algum alívio no mercado cambial, com janeiro bem mais tranquilo. Ontem foi o último dia de fluxo cambial ruim.

Na madrugada do dia 20/12, na Europa (05h12), os mercados futuros operavam EM FORTE QUEDA: DAX (Alemanha) -2,49%, a 15.145 pontos; FTSE 100 (Reino Unido), -1,89%, a 7.132 pontos; CAC 40 -2,15%, a 6,777 pontos, e EuroStoxx50 -2,38%, a 4.062 pontos.

Na madrugada do dia 20/12, na Ásia (05h11), os mercados operaram EM QUEDA: S&P/ASX (Austrália), -0,16%, a 7.292 pontos; Nikkei (Japão) -2,13%, a 27.937 pontos; KOSPI (Coréia), -1,81%, a 2.963 pontos; Shanghai -1,07%, a 3.593, e Hang Seng, -1,85%, a 22.764 pontos.

No futuro nos EUA, as bolsas de NY, NO MERCADO FUTURO, operavam EM QUEDA neste dia 20/12 (05h10): Dow Jones, -1,19%, 34.832 pontos; S&P500 -1,25%, 4.552 pontos, e Nasdaq -1,41%, a 15.579 pontos. No VIX S&P500, 25,38 pontos, +7,66%.

No mercado de Treasuries, US 2Y RECUANDO FORTE 5,08%, a 0,6094, US 10Y -2,05%, a 1,373, e US 30Y, -1,36%, a 1,792. No DXY, o dólar +0,02%, a 96,570, e risco país, CDS 5 ANOS, a 222,2 pontos. Petróleo WTI, a US$ 68,27 (-3,66%) e Petróleo Brent US$ 71,22 (-3,13%). Gás Natural +2,11%, a US$ 3,77 e Minério de Ferro, -1,32%, a US$ 673,50.

O Goldman Sachs (NYSE:GS) acredita que o petróleo chegue a US$ 100, diante de uma6 demanda crescente, nos próximos dois anos.

Na agenda da SEGUNDA-FEIRA (Dia 20),

|

Agenda Semanal |

|

|

2ª feira (20) |

Boletim Focus |

|

3ª feira (21) |

Últimos comentáriosInstale nossos aplicativos Divulgação de riscos: Negociar instrumentos financeiros e/ou criptomoedas envolve riscos elevados, inclusive o risco de perder parte ou todo o valor do investimento, e pode não ser algo indicado e apropriado a todos os investidores. Os preços das criptomoedas são extremamente voláteis e podem ser afetados por fatores externos, como eventos financeiros, regulatórios ou políticos. Negociar com margem aumenta os riscos financeiros. Antes de decidir operar e negociar instrumentos financeiros ou criptomoedas, você deve se informar completamente sobre os riscos e custos associados a operações e negociações nos mercados financeiros, considerar cuidadosamente seus objetivos de investimento, nível de experiência e apetite de risco; além disso, recomenda-se procurar orientação e conselhos profissionais quando necessário. A Fusion Media gostaria de lembrar que os dados contidos nesse site não são necessariamente precisos ou atualizados em tempo real. Os dados e preços disponíveis no site não são necessariamente fornecidos por qualquer mercado ou bolsa de valores, mas sim por market makers e, por isso, os preços podem não ser exatos e podem diferir dos preços reais em qualquer mercado, o que significa que são inapropriados para fins de uso em negociações e operações financeiras. A Fusion Media e quaisquer outros colaboradores/partes fornecedoras de conteúdo não são responsáveis por quaisquer perdas e danos financeiros ou em negociações sofridas como resultado da utilização das informações contidas nesse site. É proibido utilizar, armazenar, reproduzir, exibir, modificar, transmitir ou distribuir os dados contidos nesse site sem permissão explícita prévia por escrito da Fusion Media e/ou de colaboradores/partes fornecedoras de conteúdo. Todos os direitos de propriedade intelectual são reservados aos colaboradores/partes fornecedoras de conteúdo e/ou bolsas de valores que fornecem os dados contidos nesse site. A Fusion Media pode ser compensada pelos anunciantes que aparecem no site com base na interação dos usuários do site com os anúncios publicitários ou entidades anunciantes. A versão em inglês deste acordo é a versão principal, a qual prevalece sempre que houver alguma discrepância entre a versão em inglês e a versão em português. © 2007-2025 - Fusion Media Limited. Todos os direitos reservados. |