Governo pode cortar mais de R$ 7 bi em emendas, diz Haddad

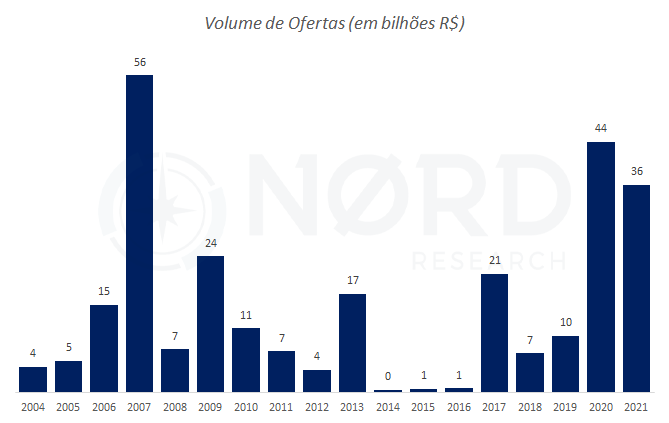

Desde 2018, o mercado brasileiro tem sido contemplado com cada vez mais IPOs. O volume de ofertas só cresce, tendo registrado 45,3 bilhões em 2020.

Em 2020, veio a pandemia. Quem estava no mercado naqueles dias não vai se lembrar de bloquinhos de carnaval e músicas temáticas, mas sim de observar atentamente os mercados globais derreterem.

Circuit breakers acionados nas bolsas, incertezas a mil em relação à pandemia, sem horizonte para vacinação… Mesmo assim, nada disso foi suficiente para interromper o apetite por novas companhias.

Inclusive, o que a história mostrou é que as ofertas ganharam ainda mais força. Em 2021, em somente 6 meses, captamos quase o mesmo valor do ano passado (R$ 36 bilhões).

LEIA MAIS: Ofertas de ações da semana podem chegar a R$ 9 bi e a recorde nos próximos meses

São mais empresas chegando ao mercado e em montantes maiores do que os gestores profissionais com equipes volumosas conseguem acompanhar.

Ter um volume maior de IPOs também é positivo, afinal, aumenta o número de opções a serem avaliadas e a chance de encontrar boas oportunidades.

Nessa última janela, a maioria deles proporcionou grandes alegrias ao investidor.

Uma ótima safra?

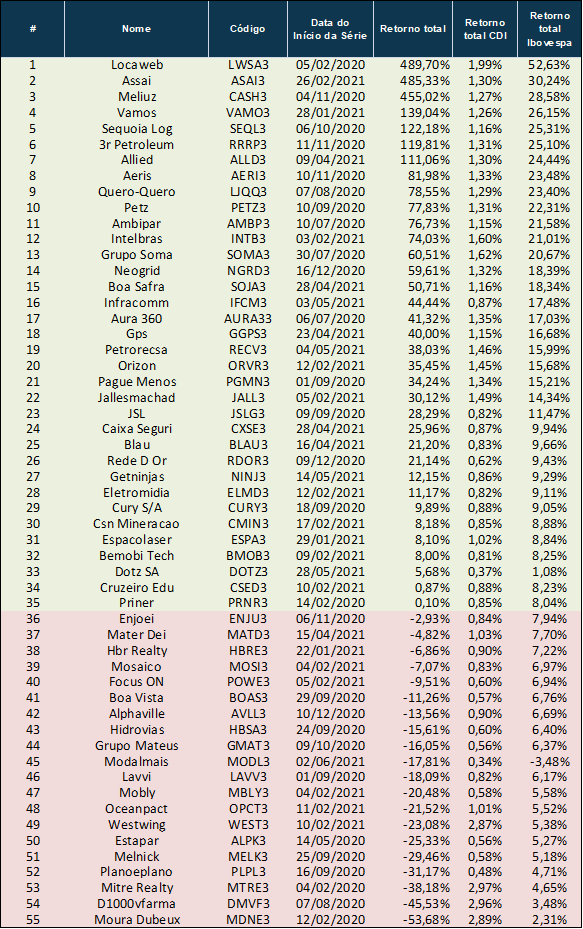

Essa nova safra de IPOs tem somente dado alegrias ao investidor. Cases como Locaweb (SA:LWSA3) e Méliuz (SA:CASH3) multiplicaram o capital dos seus investidores por 5x em um curto espaço de tempo, enquanto Moura Dubeux (SA:MDNE3) e Plano e Plano (SA:PLPL3) estão amargando perdas de 30 a 50 por cento.

A verdade é que, em média, tem sido uma boa ideia apostar nos debutantes frente aos incumbentes do mercado. Já havia escutado essa história de um gestor, mas confesso que precisava ver com os meus próprios olhos.

Como vocês já me conhecem, devem imaginar que eu fui atrás dos dados para verificar se essa afirmação era verdade. Não tem jeito, eu sempre acabo duvidando da minha própria sombra e preciso testar tudo.

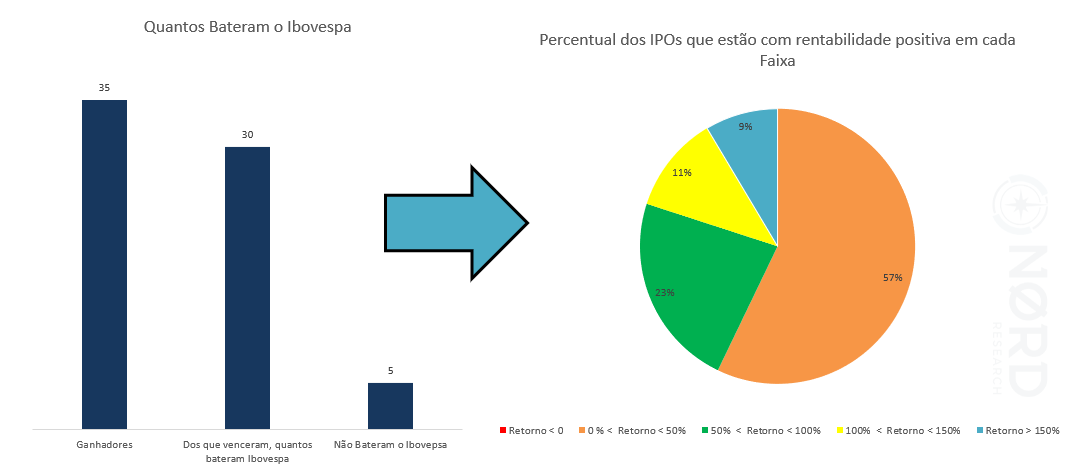

Pois bem, foi exatamente o que eu fiz. Entre 2020 e 2021, foram feitas 55 novas ofertas públicas e descobri que 35 tiveram retornos positivos.

Em outras palavras, ao investir em um IPO aleatório, havia 63 por cento de chance de você ganhar dinheiro. Ainda mais curioso é que, dos 35 vencedores, 30 deles tiveram um retorno acima do índice.

Fui ainda mais longe para entender como foi a distribuição de retorno entre os IPOs. O interessante é que, entre os vencedores, 43 por cento deles tiveram um retorno acima de 50 por cento.

É… que safra, meus amigos! Se o valor esperado tem sido positivo de entrar em IPOs, será que é sempre um bom negócio entrar em todos?

A história mostra que não…

Máquina do tempo

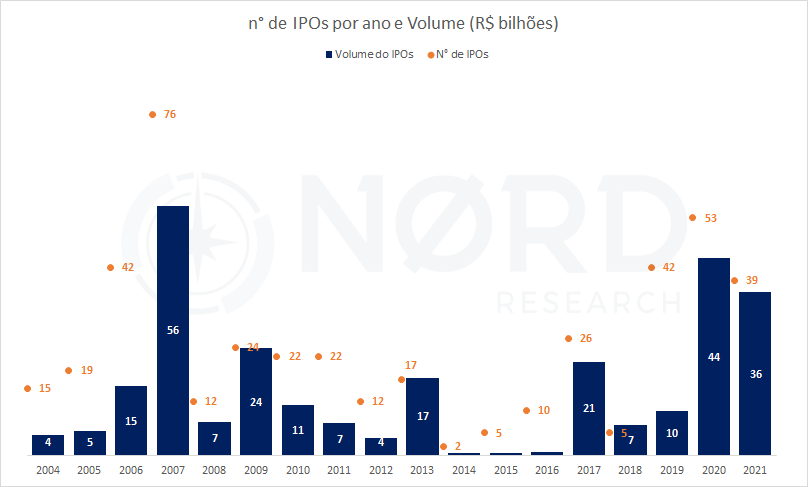

Não é a primeira vez que temos um boom de IPOs na bolsa brasileira. O último que vimos foi entre 2004 e 2007, quando tivemos um grande número de ofertas.

Na época, tivemos todo tipo de negócio estreando, alguns de extremo sucesso, como Localiza (SA:RENT3), que multiplicou o capital dos seus acionistas em 80x, enquanto o Ibovespa só 4x.

O problema é que ainda que existam histórias de extremo sucesso, há uma lista infinitamente maior de casos de fracasso.

Olhando para essa janela mais longa, vemos algumas estatísticas bem diferentes das que acabei de apresentar. Dos 127 casos de IPO feitos entre 2000 e 2007, somente 67 deles ainda seguem negociando na bolsa brasileira. Essa é a primeira diferença, a mortalidade já beira 50 por cento.

Desses 67 que sobraram, somente 27 tiveram uma rentabilidade superior ao maravilhoso CDI (vamos combinar, era muito melhor ter ficado no conforto dele). Ou seja, é uma desgraça completa, uma figura muito diferente do que vimos no passado.

Acho que o grande ponto é que, em IPOs, temos alguns grandes problemas.

O primeiro é que a assimetria de informação é gigantesca. Toda empresa que vem para a bolsa captar recursos possui histórias bonitas, bankers animados e balanços com a melhor foto do momento. Sem muito histórico, é difícil saber em poucas conversas com o management o quanto de “floreio” existe ali.

Aqui entramos no segundo ponto, o cronograma de ofertas. O prazo para decidir se você quer ou não fazer uma oferta é pequeno, levando algumas semanas somente para estudar as empresas.

Antes de colocar alguma ação no portfólio, os gestores de ações – mesmo com equipes robustas – gastam meses entendendo companhias antes de fazer um cheque. Fazer o mesmo trabalho com poucas semanas de antecedência e sem muita informação é uma tarefa árdua.

Não à toa, muitos gestores estão pensando em começar a investir em mercados privados (fora da bolsa). Isso possibilita uma maior proximidade das empresas, garantindo que eles tenham tempo de conhecê-las (assim como seu management) antes que elas venham para a bolsa.

O mínimo que eu posso lhe dizer é para tomar cuidado.

É ótima a entrada de novas empresas na bolsa, mas são muito poucas as oportunidades reais de retorno. Ao investir de forma indiscriminada, tudo o que vai sobrar para você são as boas histórias e um monte de prejuízos na sua carteira.

Atenção, navegante!

IPOs são ótimos para o mercado, afinal, abrem oportunidades. Entretanto, são extremamente difíceis de serem avaliados por conta dos problemas de calendário e assimetria de informação.

É por isso que, em muitos casos, diversos gestores preferem ficar de fora. Já os que entram, fazem isso em posições bastante pequenas (1 a 3 por cento da carteira).

Então, ao pensar em investir, tome cuidado. Faça suas análises ou peça ajuda. Seu patrimônio foi construído com muito suor para ser jogado fora em uma oportunidade qualquer.

No meu caso, eu prefiro confiar em gestores. Eles já viram todo tipo de historinha que já foi contada no mercado e têm uma percepção melhor de quais modelos de negócio têm mais chance de funcionar ou não.

Um abraço.