Barclays aponta empresas que podem ser afetadas pelo aumento de impostos na França

- As condições financeiras devem continuar relativamente estáveis no futuro próximo.

- Dessa forma, o S&P 500 pode ficar preso em uma consolidação mais estreita do que nos últimos anos.

- Esse cenário criaria oportunidades interessantes para investidores que desejam bater o mercado.

Diante da perspectiva de uma pausa nos ciclos de elevação de juros da maioria dos bancos centrais, o ano de 2023 muito provavelmente não terá tanta volatilidade como em 2022. Ainda assim, sem uma solução de curto prazo para a atual situação macroeconômica, parece insensato apostar em uma retomada em “V”.

Eu enfatizo a palavra “pausa”, pois o atual pano de fundo simplesmente não permite que os bancos centrais comecem a flexibilizar as condições financeiras no futuro próximo.

O mercado de trabalho continua restrito, os problemas da cadeia de suprimentos melhoraram mais pelo lado da demanda do que pelo lado da oferta, os preços das commodities corrigiram, mas permanecem bem acima da média histórica e, apesar da liquidação global do mercado de ações no ano passado, os valuations e os níveis P/L permanecem elevados, sobretudo em face dos custos de capital mais altos.

Nesse contexto, mesmo que a inflação geral fique bem abaixo das expectativas do mercado nos próximos relatórios – o que parece ser possível, com base no último conjunto de dados macroeconômicos – uma mudança de postura traria de volta praticamente todos os vetores da crise atual.

Isso faz com que o Fed enfrente um dilema.

De um lado estaria a chamada “solução dos 7%”, sugerida pelo presidente do Fed de St. Louis, James Bullard, na semana passada, o que parece estar totalmente fora de cogitação.

De acordo com Bullard, o Fed precisaria manter a taxa básica de juros entre 5% e 7% por algum tempo antes de voltar a reduzi-las, a fim de garantir que o monstro da inflação seja domado do ponto de vista estrutural.

Ainda que esse seja um ponto válido, seu “remédio”' - originalmente aplicado durante a crise inflacionária dos anos 1970 – tem potencial para “matar o paciente”, na medida em que não leva em consideração o atual estado da economia, altamente alavancado, tampouco o nível da dívida do governo.

Muito provavelmente, um enxugamento de tal magnitude na liquidez provocaria uma grave crise econômica que, por sua vez, resultaria em problemas financeiros muito mais profundos do que os registrados no mercado acionário, espraiando para uma crise imobiliária generalizada, fome e crise político-econômica e agitação social.

Mesmo diante das palavras de Powell, no sentido de que, para "restaurar a estabilidade de preços em períodos de alta da inflação, podem ser necessárias medidas impopulares no curto prazo, como a elevação dos juros para desaquecer a economia", sabemos que uma crise econômica mais profunda faria com que o Fed mudasse de postura rapidamente.

Além disso, a curva de juros invertida precisa se achatar no futuro próximo; do contrário, o sistema bancário dos EUA começará a mostrar rachaduras. Devemos ter em mente que os bancos americanos têm uma grande influência na tomada de decisão do Fed, tanto pelo lado político quanto financeiro.

A desaceleração econômica também começaria a se refletir nos resultados corporativos, fazendo os níveis P/L subirem ainda mais, a menos que vejamos uma liquidação mais profunda.

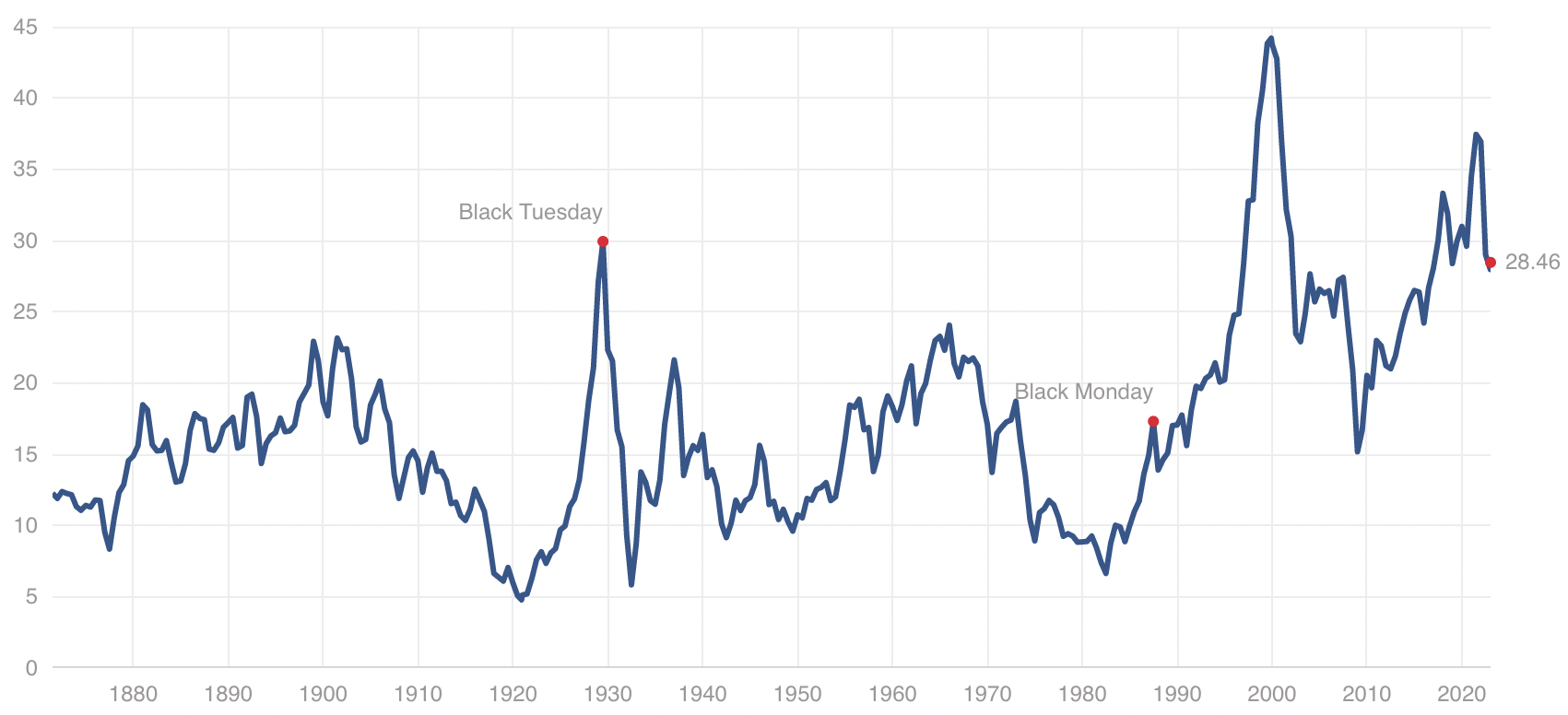

Como podemos ver no gráfico abaixo, a média P/L de Schiller recuou significativamente no ano passado, mas continua elevada do ponto de vista histórico.

O pano de fundo torna ainda mais difícil para os investidores encontrarem empresas para comprar. Por isso, será muito mais importante pesquisar e compreender os dados certos a serem observados. É aí que o InvestingPro pode ajudar, com ideias de investimento com base nos números, em vez de opiniões pessoais.

Faixas de negociação do S&P 500

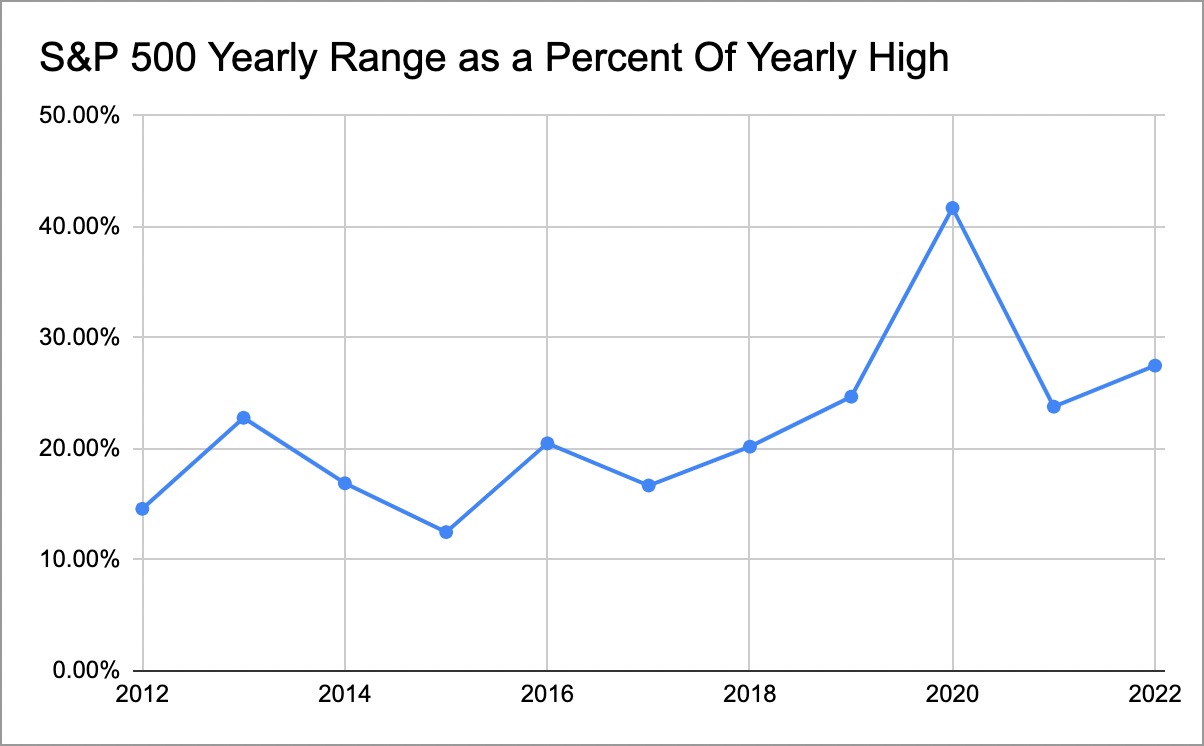

Com um fundo anual em cerca de 3.500 pontos e um topo em torno de 4.800 pontos, a faixa de negociação em 2022 do S&P 500 foi de mais de 1.300 pontos, aproximadamente 35% do índice nos níveis atuais e 27,5% em relação à máxima anual , o que explica por que foi um ano desafiador para traders e investidores.

O único ano em que o S&P 500 registrou uma variação mais ampla na última década foi em 2020, quando o índice variou 1.600 pontos – ou 41,7% de sua máxima anual – entre sua mínima e sua máxima.

O gráfico abaixo mostra as faixas de negociação anuais do S&P 500 na última década, normalizadas por suas respectivas máximas anuais.

Gráfico do autor. Fonte: Investing.com

A seguir está a lista de variações, máximas anuais e percentuais:

- 2012 - 215,65 - 1.474,51 (14,6%)

- 2013 - 423,25 - 1.849,44 (22,8%)

- 2014 - 355,63 - 2.093,55 (16,9%)

- 2015 - 267,71 - 2.134,72 (12,5%)

- 2016 - 467,43 - 2.277,53 (20,5%)

- 2017 - 449,84 - 2.694,97 (16,7%)

- 2018 - 594,33 - 2.940,91 (20,2%)

- 2019 - 803,97 - 3.247,93 (24,7%)

- 2020 - 1.568,34 - 3.760,20 (41,7%)

- 2021 - 1.146,22 - 4.808,93 (23,8%)

- 2022 - 1.327,04 - 4.818,62 (27,5%)

Como podemos ver, os anos de 2020 e 2022 foram atípicos, pois a economia enfrentou mudanças nas condições de mercado.

Agora, diante do dilema do Fed de respaldar a economia e controlar a inflação, o mercado acionário pode ter dificuldade para romper a atual lateralização entre 3.600 e 4.300 pontos por um bom tempo.

Se isso se confirmar, seria a consolidação mais estreita que vimos no período pós-pandemia. Isso, por sua vez, criaria várias consolidações interessantes, com destaque para suportes, resistências e MMDs, no caso de investidores que buscam bater o mercado.

Por outro lado, os valuations continuam elevados e, por isso, as compras podem dar mais dor de cabeça no curto prazo, a menos que você consiga encontrar a empresa certa para alocar seu dinheiro. Mesmo assim, os investidores devem continuar ativos, reduzindo riscos e entendendo as condições macroeconômicas.

Conclusão

Obviamente, ninguém consegue prever qual será o comportamento do mercado nas próximas semanas, muito menos no próximo ano. Mas apostar nas probabilidades e basear sua estratégia em condições do mundo real sempre gerará melhores resultados no longo prazo do que a tomada de risco excessivo.

A tendência é que os índices fiquem próximos das atuais condições econômicas do que em qualquer período pós-pandemia.

Aviso: Tenho uma carteira diversificada de ações e ETFs para o longo prazo, cujo rebalanceamento faço com frequência, com base na avaliação de risco do ambiente macro e nos resultados financeiros das companhias.