Fique por dentro das principais notícias do mercado desta terça-feira

Olá, pessoal! Hoje compartilharei com vocês os resultados de um trabalho acadêmico publicado há alguns anos em coautoria com João Antonio de Mendonça Junior e o Prof. Ricardo Pereira Câmara Leal, meu colega no Coppead-UFRJ. Não à toa, João é atualmente Head de Analytics da Área de Soluções de Investimentos em fundos de fundos na BRAM – Bradesco Asset Management. O artigo foi publicado na RAC – Revista de Administração Contemporânea (A2, patamar mais alto alcançado por revistas acadêmicas brasileiras) e pode ser encontrado na minha homepage (carlosheitorcampani.com) sob o título “A Escolha de Fundos de Ações e o Investidor Individual”.

O artigo propõe um modelo de pontuação (baseado em uma regressão logística) para investidores ranquearem e, portanto, escolherem fundos de investimento em ações (FIA) que têm maior propensão a performar bem no período seguinte. A amostra contou com a análise de 1.417 fundos, dos quais menos de 10% apresentaram alfa positivo e significativo: perceba que isso faz com que a tarefa de escolher aqueles que performarão bem no período seguinte seja ainda mais desafiadora. O alfa é uma relevante medida de performance bastante utilizada no mercado e que considera rentabilidade, mas penaliza o risco: se você não conhece bem essa medida, explico-a didaticamente neste outro artigo que escrevi nesta coluna – não deixe de aprender.

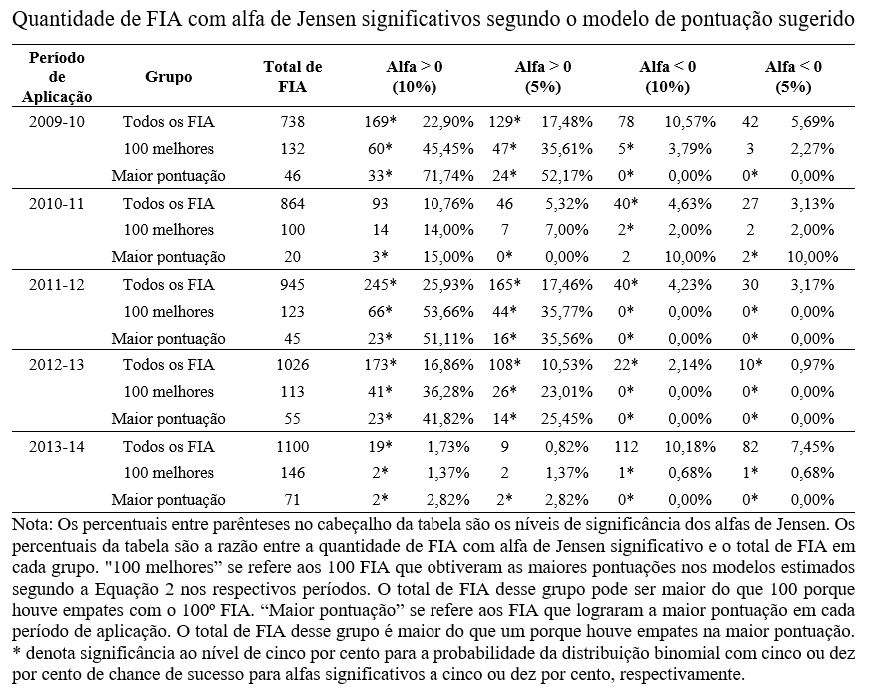

Em resumo, o modelo desenvolvido no artigo aponta o desempenho passado como a característica mais importante para selecionar um FIA com alfa significativamente positivo. A gestão independente, o investimento em cotas de outros fundos de ações (diversificação entre fundos) e o fato de o fundo ser iniciante ou, pelo menos, menos longevos também são importantes nessa seleção. Os testes indicaram que os FIA de maior pontuação exibiram alfas significativamente positivos frequentemente e pouquíssimas vezes negativos. O principal resultado do artigo se encontra apresentado na tabela a seguir, retirada do documento original.

Na tabela acima, separamos a análise em anos completos que iniciavam em setembro de um ano até agosto do ano seguinte (porque fechamos os dados ao final do mês de agosto de 2014). Perceba que, na maioria das vezes, os fundos selecionados pela metodologia (como de “Maior pontuação”) apresentam alfas positivos e significantes em proporção maior do que o mercado (linha “Todos os FIA”), indicando que a metodologia funcionou. Por sua vez, as colunas mais à direita (de alfas negativos) mostram que a metodologia escolhe bem menos fundos com alfas negativos na comparação proporcional com o mercado, reforçando a sua eficácia.

A linha “100 melhores” reflete um benchmark interessante, mas “desleal” porque os 100 melhores fundos só são conhecidos após cada período de análise e, portanto, trata-se de uma carteira indisponível previamente ao investidor e realmente muito difícil de ser batida na prática. Não obstante, a comparação é interessante porque nossos fundos selecionados “jogam de igual pra igual” com os 100 melhores a posteriori, por vezes perdendo ligeiramente, mas muitas vezes vencendo.

O artigo apresenta outros resultados bacanas, além de outras tabelas. Por exemplo, a metodologia de pontuação desenvolvida raramente selecionou fundos com desempenho posterior catastrófico: isso também é legal, né? Por mais que o artigo tenha analisado dados até 2014, segui trabalhando com o modelo e aperfeiçoando-o, de modo que os resultados seguem válidos atualmente. Para aqueles que se interessaram e querem se aprofundar, não deixem de ler o texto em sua íntegra. O artigo é absolutamente público e, portanto, disponível para qualquer pessoa. A ideia aqui foi realmente chamar a atenção daqueles que se interessam por este tipo de assunto. Como sempre digo, jamais invista no escuro e corra sempre atrás do conhecimento para formar a sua opinião e estratégia.

É igualmente importante ressaltar que este artigo não representa, de forma alguma, sugestão de investimento. Entendo que uma decisão de investimento precisa vir sempre acompanhada de uma análise multidimensional e, cuja decisão, dependerá fundamentalmente de aspectos individuais (inclusive de apetite ao risco) do investidor. Este artigo deseja compartilhar um resultado acadêmico que pode ser mais um ingrediente para auxiliar investidores na tomada de decisão de formação de suas carteiras de investimentos.

Vamos nos conectar no Instagram e no Linkedln? Sigam-me por lá para acompanharem tudo que produzo: @carlosheitorcampani.

Desejo um Feliz Natal e um 2023 maravilhoso a todos vocês.

* Carlos Heitor Campani é PhD em Finanças, Professor do Coppead/UFRJ, Pesquisador da Cátedra Brasilprev em Previdência e Pesquisador da ENS – Escola de Negócios e Seguros. Ele pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na sexta-feira.