BBAS3: Por que as ações do Banco do Brasil subiram hoje?

Introdução e contexto de mercado

A Chegg Inc (Nova York:CHGG) divulgou sua apresentação para investidores do 2º tri 2025 em 05.08.2025, revelando quedas significativas na receita e no número de assinantes em comparação ao ano anterior, enquanto a empresa de tecnologia educacional continua sua mudança estratégica para ofertas baseadas em habilidades. As ações fecharam a US$ 1,39 antes da divulgação dos resultados, com queda de 7,91% durante a sessão regular, e caíram mais 2,16% no after-hours.

A apresentação da empresa descreveu o 2º tri como "bom" apesar de mostrar declínios substanciais em métricas-chave, destacando seu progresso em iniciativas de redução de custos e exploração de alternativas estratégicas. Isso ocorre após um desafiador 1º tri 2025, quando a Chegg reportou uma queda de 30% na receita em relação ao ano anterior, tendência que se agravou no segundo trimestre.

Destaques do desempenho trimestral

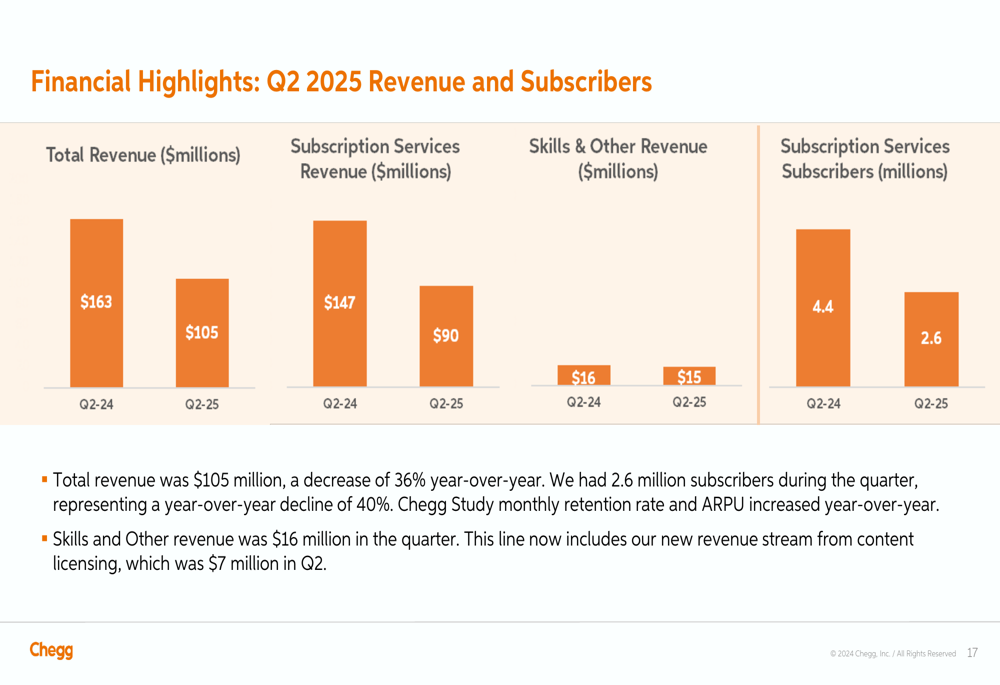

A Chegg reportou receita total de US$ 105 milhões para o 2º tri 2025, representando uma queda de 36% em relação aos US$ 163 milhões no mesmo período do ano passado. A receita de serviços de assinatura, que forma o núcleo dos negócios da Chegg, caiu 39% em relação ao ano anterior, para US$ 90 milhões.

Como mostrado no gráfico a seguir da receita e assinantes da Chegg no 2º tri 2025:

A base de assinantes da empresa contraiu significativamente, caindo 40% em relação ao ano anterior para 2,6 milhões de assinantes. Este declínio acelerado segue a queda de 31% nos assinantes reportada no 1º tri 2025, indicando desafios crescentes no negócio principal da Chegg.

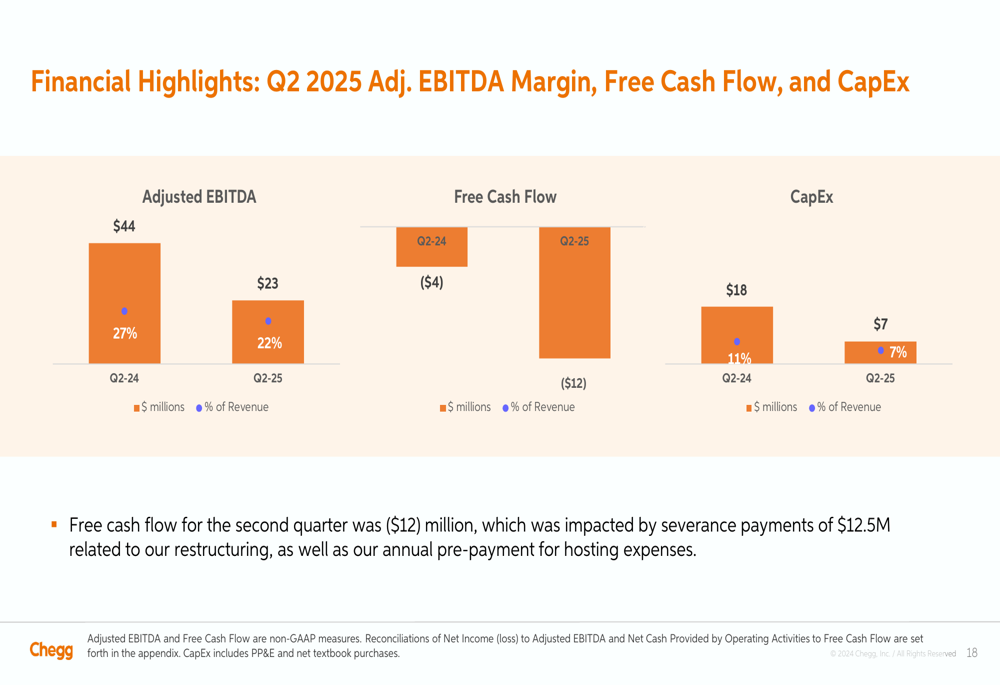

O EBITDA ajustado para o trimestre foi de US$ 23 milhões, representando uma margem de 22%, abaixo dos US$ 44 milhões (margem de 27%) no 2º tri 2024. O fluxo de caixa livre foi negativo em US$ 12 milhões, comparado a negativo US$ 4 milhões no mesmo período do ano anterior, com a empresa observando o impacto de US$ 12,5 milhões em pagamentos de indenizações relacionadas aos esforços de reestruturação.

O gráfico a seguir ilustra essas métricas financeiras:

Iniciativas estratégicas

Enfrentando ventos contrários significativos em seu negócio principal, a Chegg está cortando custos agressivamente enquanto muda seu foco para ofertas baseadas em habilidades. A empresa identificou uma economia adicional de US$ 17 milhões em custos para 2026, elevando a economia total esperada de despesas não-GAAP para aquele ano para US$ 110-120 milhões. A Chegg continua no caminho para reduzir as despesas não-GAAP em US$ 165-175 milhões em 2025.

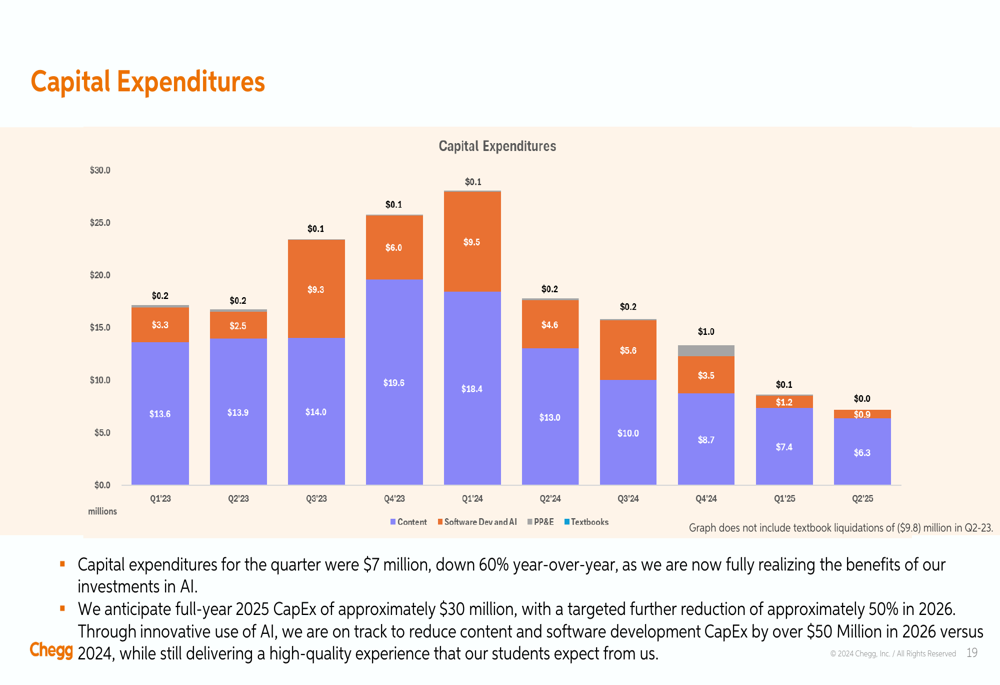

Os gastos de capital foram drasticamente reduzidos, caindo 60% em relação ao ano anterior para US$ 7 milhões no 2º tri 2025. A empresa espera que o CapEx para o ano completo de 2025 seja de aproximadamente US$ 30 milhões, com uma redução adicional de aproximadamente 50% prevista para 2026.

O gráfico a seguir mostra as tendências de gastos de capital da Chegg:

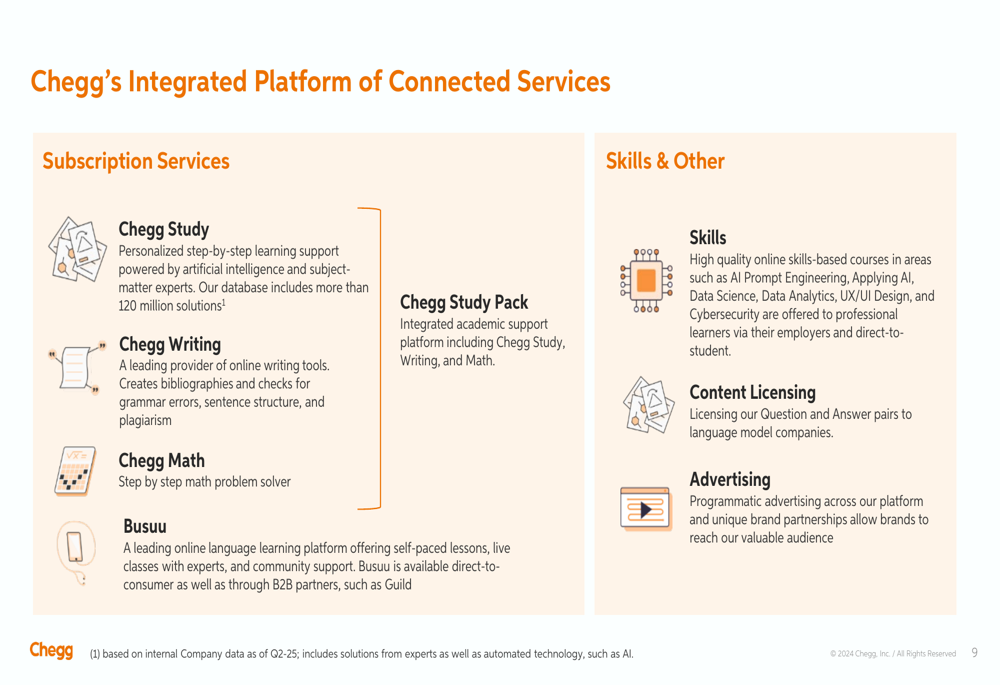

A Chegg está evoluindo seu portfólio de produtos, com foco particular em programas de preparação para o mercado de trabalho e aprimoramento de habilidades. A plataforma integrada da empresa agora abrange serviços de assinatura como Chegg Study e Chegg Math, junto com ofertas crescentes baseadas em habilidades.

Como ilustrado nesta visão geral da plataforma da Chegg:

A empresa está colocando ênfase significativa em suas ofertas Chegg Skills, visando o que descreve como uma oportunidade de mercado de aproximadamente US$ 40 bilhões em preparação para o local de trabalho e aprimoramento de habilidades. Esses programas combinam currículo alinhado com a indústria, coaching personalizado e ferramentas habilitadas por IA em vários programas de certificação.

A imagem a seguir detalha as ofertas baseadas em habilidades da Chegg:

Análise financeira detalhada

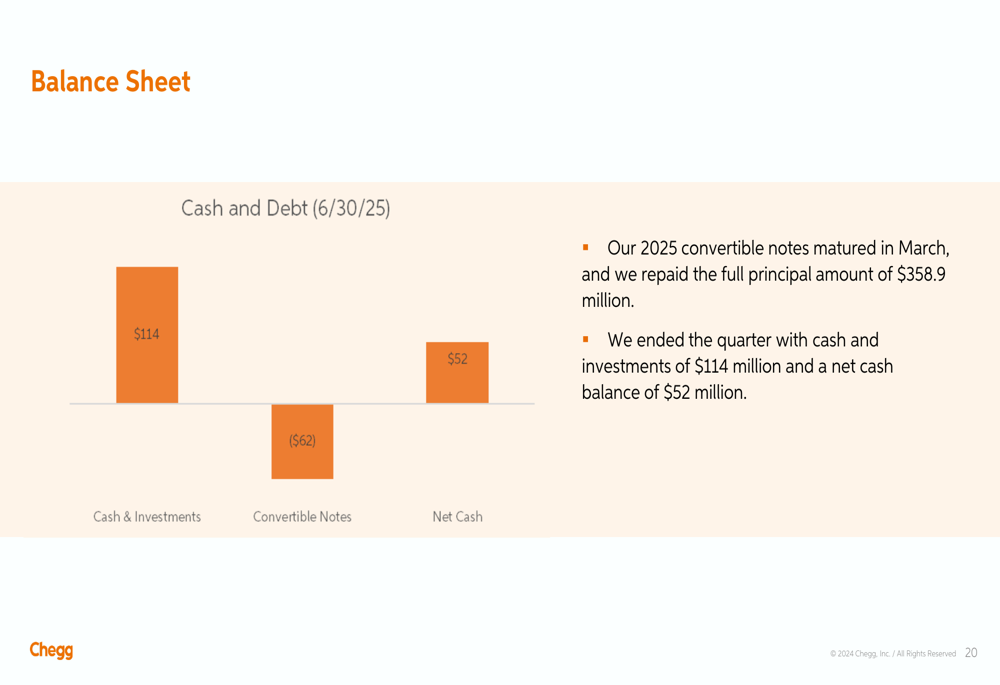

A Chegg encerrou o 2º tri 2025 com US$ 114 milhões em caixa e investimentos e US$ 62 milhões em notas conversíveis, resultando em uma posição líquida de caixa de US$ 52 milhões. A empresa pagou o valor total do principal de US$ 358,9 milhões para suas notas conversíveis de 2025 que venceram em março.

Como mostrado neste resumo do balanço patrimonial:

A receita da empresa agora inclui um novo fluxo de licenciamento de conteúdo, que contribuiu com US$ 7 milhões no 2º tri 2025. Isso representa um movimento estratégico para monetizar a biblioteca de conteúdo da Chegg em meio aos desafios em seu negócio de assinaturas.

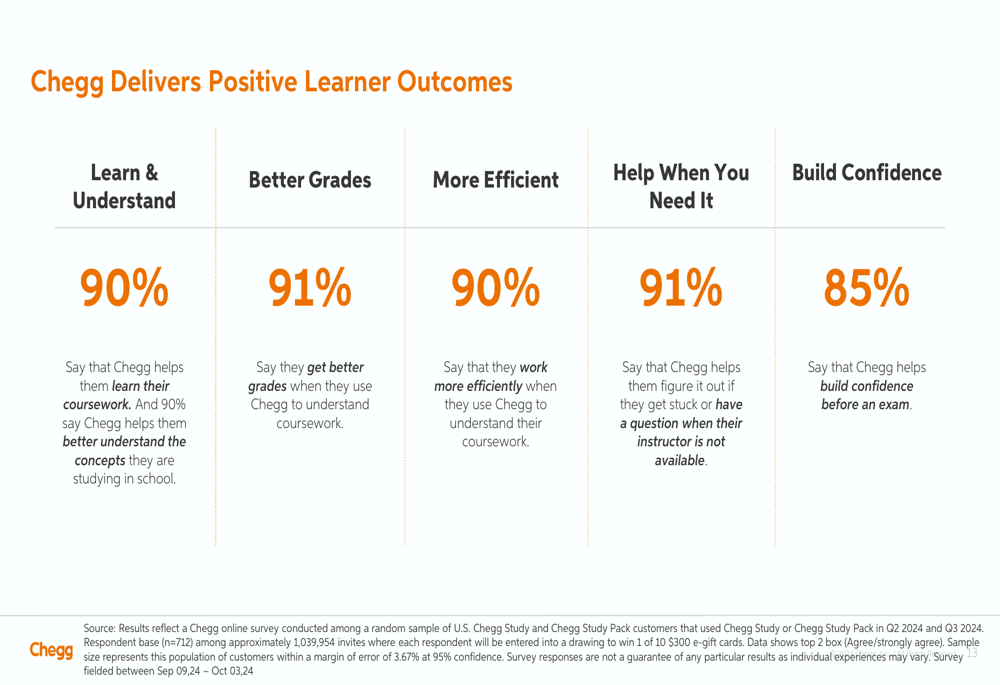

Apesar do declínio geral da receita, a Chegg continua a destacar os resultados positivos que sua plataforma proporciona aos estudantes. De acordo com pesquisas da empresa, 90% dos estudantes dizem que a Chegg os ajuda a aprender o conteúdo do curso, 91% relatam obter melhores notas e 90% dizem que trabalham com mais eficiência.

O gráfico a seguir apresenta esses resultados de aprendizagem:

Declarações prospectivas

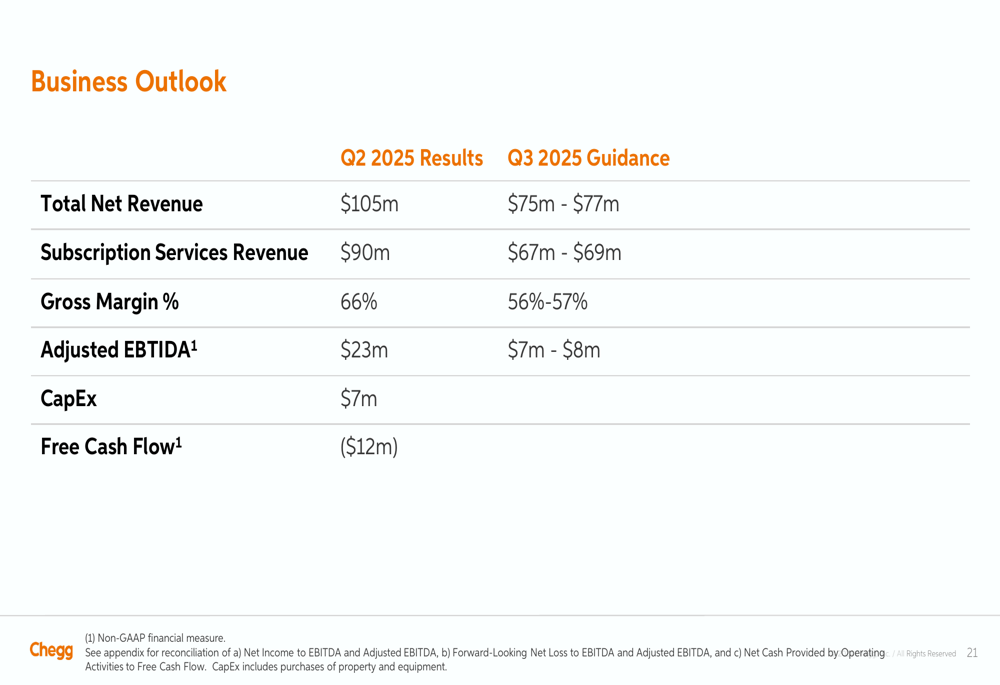

Para o 3º tri 2025, a Chegg forneceu orientação de US$ 75-77 milhões em receita total, representando um declínio sequencial significativo em relação aos US$ 105 milhões do 2º tri. A receita de serviços de assinatura deve ser de US$ 67-69 milhões, com margem bruta projetada em 56-57% e EBITDA ajustado de US$ 7-8 milhões.

A tabela a seguir detalha as perspectivas da Chegg para o 3º tri 2025:

Além da orientação financeira imediata, a Chegg divulgou que está progredindo em seu processo de alternativas estratégicas, explorando opções incluindo potencial aquisição ou permanência como empresa pública independente. Esta exploração ocorre enquanto a empresa enfrenta desafios crescentes em seu negócio principal.

Olhando para 2026, a Chegg está se posicionando como uma organização focada em habilidades, investindo em aprendizado de idiomas, preparação para o local de trabalho e aprimoramento de habilidades. A empresa também está introduzindo novos produtos baseados em IA, como o Solution Scout, que fornece comparações lado a lado de soluções de múltiplos modelos de linguagem grandes junto com as soluções de especialistas da Chegg.

Posição competitiva na indústria

A Chegg continua a enfatizar sua compreensão dos estudantes e da aprendizagem, destacando seu banco de dados de mais de 100 milhões de pares de perguntas e respostas e aproximadamente 3 bilhões de pontos de interação de dados mensais. A empresa segmenta seu mercado universitário dos EUA de 15 milhões de estudantes em três tipos de personas: Satisfeitos (18%), Realizadores (39%) e Buscadores de Conhecimento (44%).

A empresa também ressalta a diversidade de sua base de usuários, observando que 28% são estudantes universitários de primeira geração, 53% são minorias, 61% são mulheres e 26% têm mais de 25 anos. Além disso, 38% dos usuários trabalham em tempo integral (5%) ou meio período (33%) enquanto estudam.

Apesar desses pontos fortes, a Chegg enfrenta desafios significativos com a proliferação de ferramentas educacionais baseadas em IA e mudanças no comportamento dos estudantes. A mudança estratégica da empresa para ofertas baseadas em habilidades e programas de preparação para o local de trabalho parece ser uma resposta a essas pressões competitivas, enquanto busca se diferenciar em um cenário de tecnologia educacional cada vez mais concorrido.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: