Ibovespa fecha em queda pressionado por Petrobras, mas sobe em semana marcada por resultados corporativos

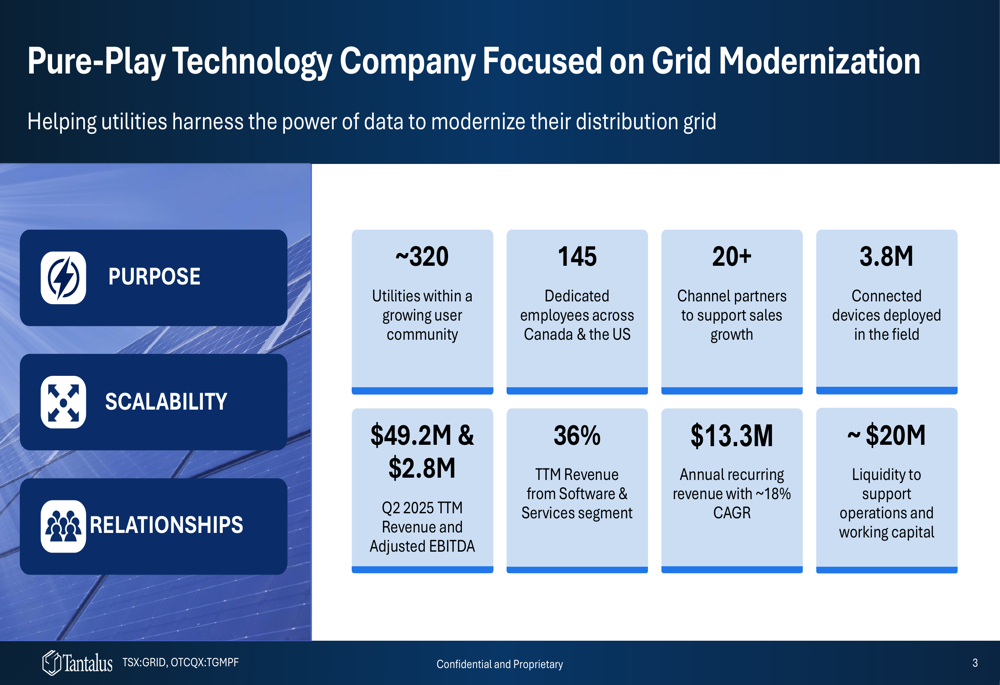

A Tantalus Systems Holding Inc (TSX:GRID) (OTCQX:TGMPF) reportou resultados financeiros sólidos para o segundo trimestre de 2025, com receita aumentando 22% em comparação anual para US$ 13,1 milhões. A mais recente apresentação corporativa da empresa, divulgada em 07.08.2025, destaca seu contínuo impulso no mercado de modernização de redes elétricas e a crescente adoção de sua tecnologia TRUSense Gateway.

Introdução e contexto de mercado

A Tantalus se posiciona como uma "empresa de tecnologia pura focada na modernização de redes elétricas", abordando desafios críticos que as concessionárias enfrentam atualmente. A apresentação da empresa identifica três desafios principais do setor: crescente desequilíbrio entre oferta e demanda de energia, aumento do risco de quedas de energia e a iminente aposentadoria de uma força de trabalho envelhecida.

De acordo com a apresentação, as quedas de energia custam à economia dos EUA US$ 150 bilhões anualmente, com residências experimentando um aumento de 15% nas interrupções na última década. Além disso, mais de 46% dos engenheiros de concessionárias nos EUA podem se aposentar nos próximos cinco anos, criando uma significativa escassez de capital humano.

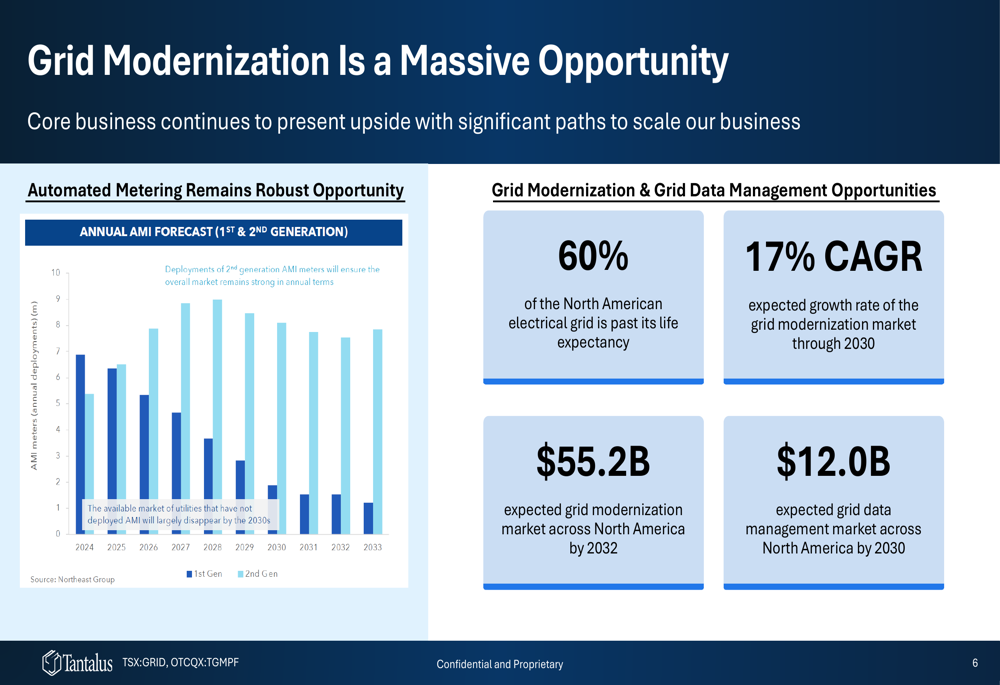

O mercado de modernização de redes representa uma oportunidade substancial, com uma expectativa de CAGR de 17% até 2030 e um tamanho de mercado projetado na América do Norte de US$ 55,2 bilhões até 2032. A Tantalus visa capitalizar essa oportunidade com sua abordagem abrangente de plataforma.

Destaques do desempenho trimestral

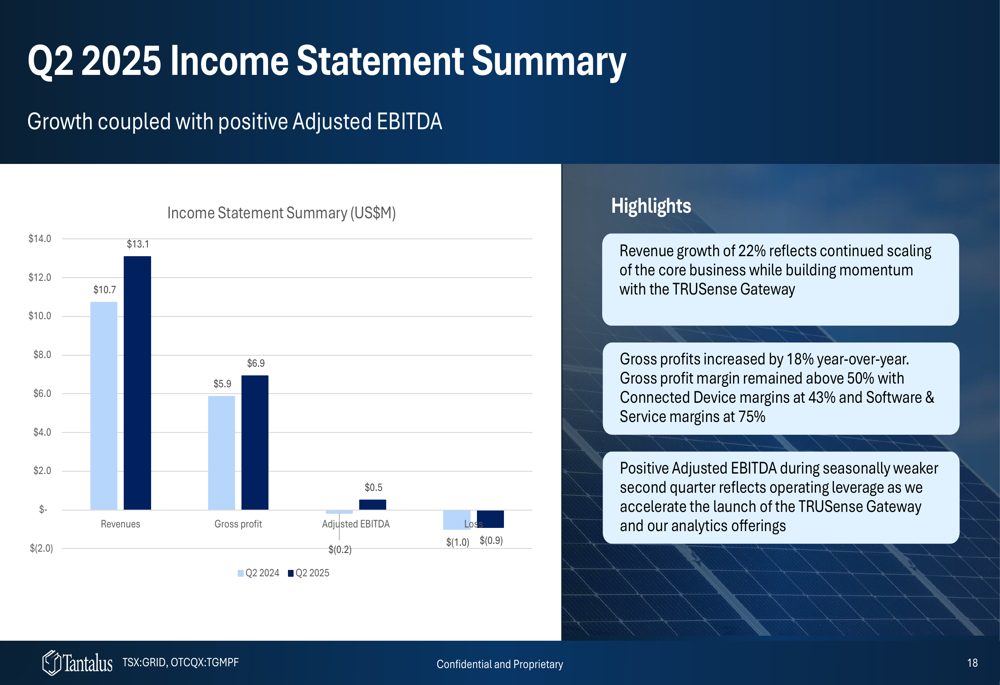

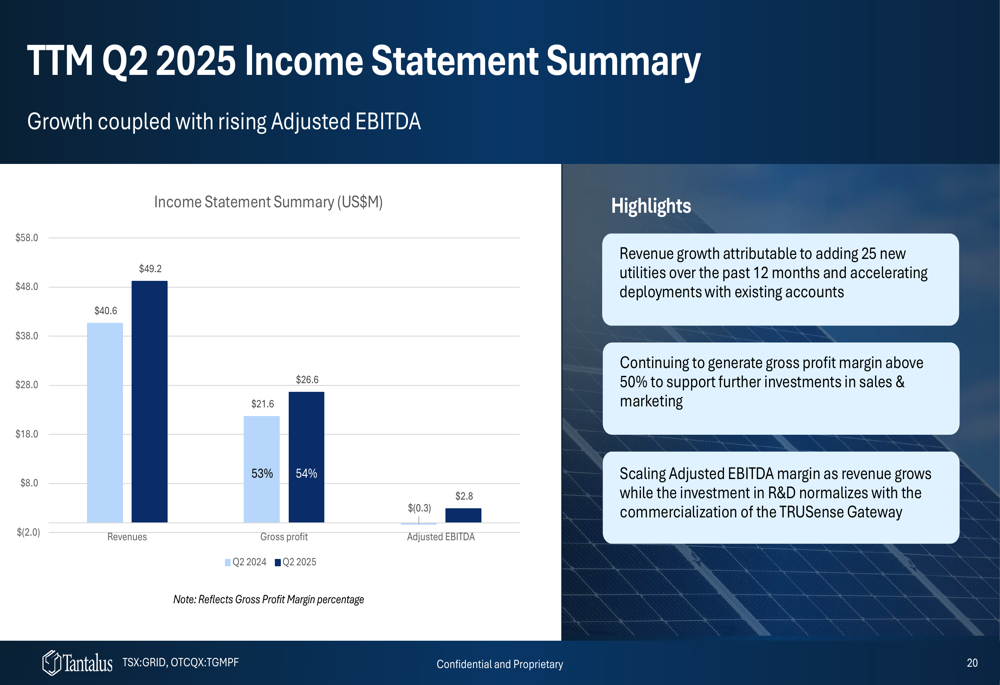

A Tantalus reportou resultados financeiros impressionantes para o 2º tri 2025, com receita crescendo 22% em comparação anual para US$ 13,1 milhões. A empresa alcançou EBITDA Ajustado positivo de US$ 0,5 milhão, uma melhora significativa em relação aos -US$ 0,2 milhão reportados no 2º tri 2024. O prejuízo líquido melhorou ligeiramente para US$ 0,9 milhão, comparado a US$ 1,0 milhão no mesmo período do ano anterior.

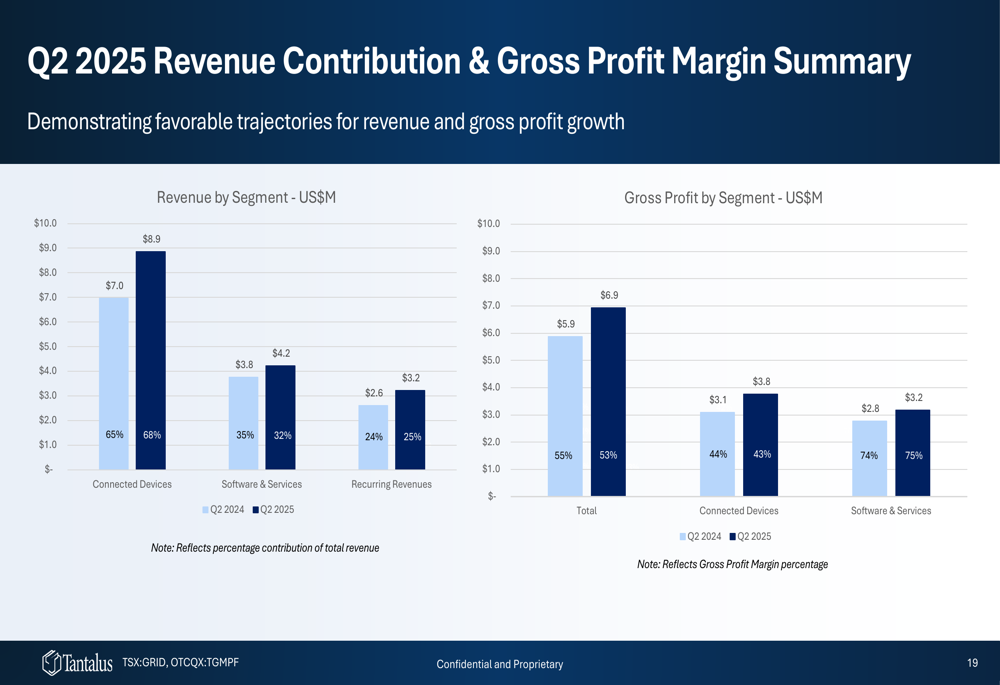

O lucro bruto aumentou 18% em comparação anual para US$ 6,9 milhões, com margens de lucro bruto permanecendo acima de 50%. O segmento de Dispositivos Conectados da empresa apresentou margens de 43%, enquanto o segmento de Software e serviços, de maior margem, alcançou 75%.

A receita de Dispositivos Conectados cresceu para US$ 8,9 milhões (68% da receita total), enquanto a receita de Software e serviços permaneceu estável em US$ 4,2 milhões (32% da receita total). A receita recorrente representou 25% da receita total, acima dos 24% no mesmo período do ano anterior.

Em base de doze meses acumulados, a Tantalus reportou receita de US$ 49,2 milhões, um aumento de 21% em relação aos US$ 40,6 milhões no período anterior. O EBITDA Ajustado acumulado melhorou significativamente para US$ 2,8 milhões, comparado a -US$ 0,3 milhão no período anterior, com margens de lucro bruto expandindo para 54%.

Estratégia de produto e inovação

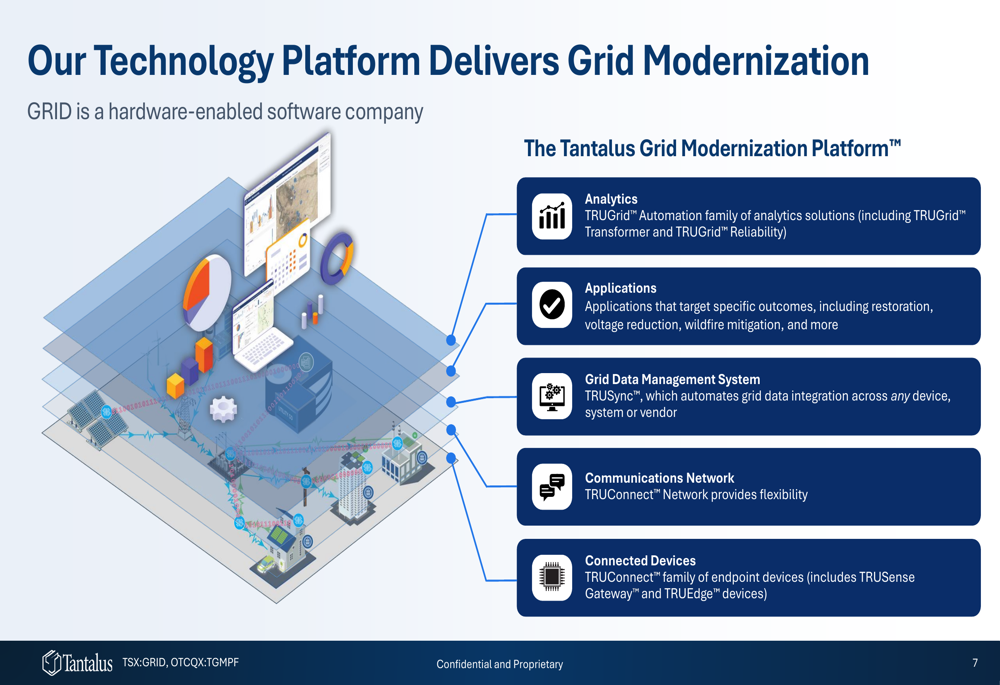

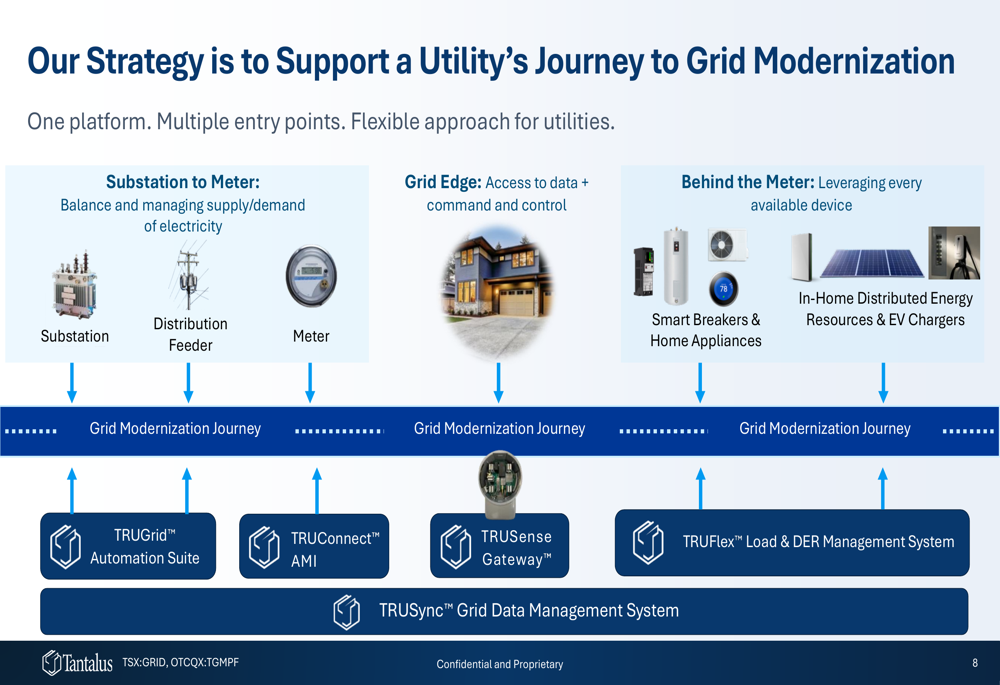

A estratégia de crescimento da Tantalus é centrada em sua Plataforma de Modernização de Rede, que inclui análises, aplicações, gerenciamento de dados de rede, redes de comunicação e dispositivos conectados. A plataforma foi projetada para fornecer às concessionárias uma solução abrangente para modernizar sua infraestrutura de rede.

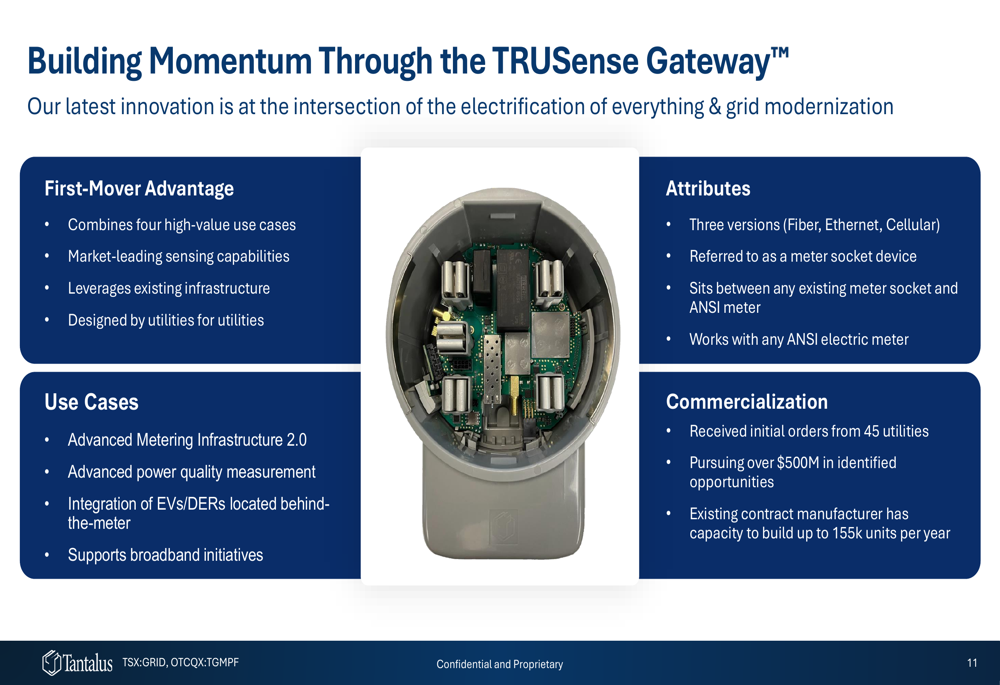

O produto TRUSense Gateway da empresa representa uma oportunidade significativa de crescimento. Este dispositivo fica entre qualquer soquete de medidor existente e medidor ANSI, fornecendo infraestrutura avançada de medição, medição de qualidade de energia, integração de veículos elétricos/recursos energéticos distribuídos e suporte para iniciativas de banda larga. De acordo com a apresentação, a Tantalus recebeu pedidos iniciais de 45 concessionárias e está buscando mais de US$ 500 milhões em oportunidades identificadas para este produto.

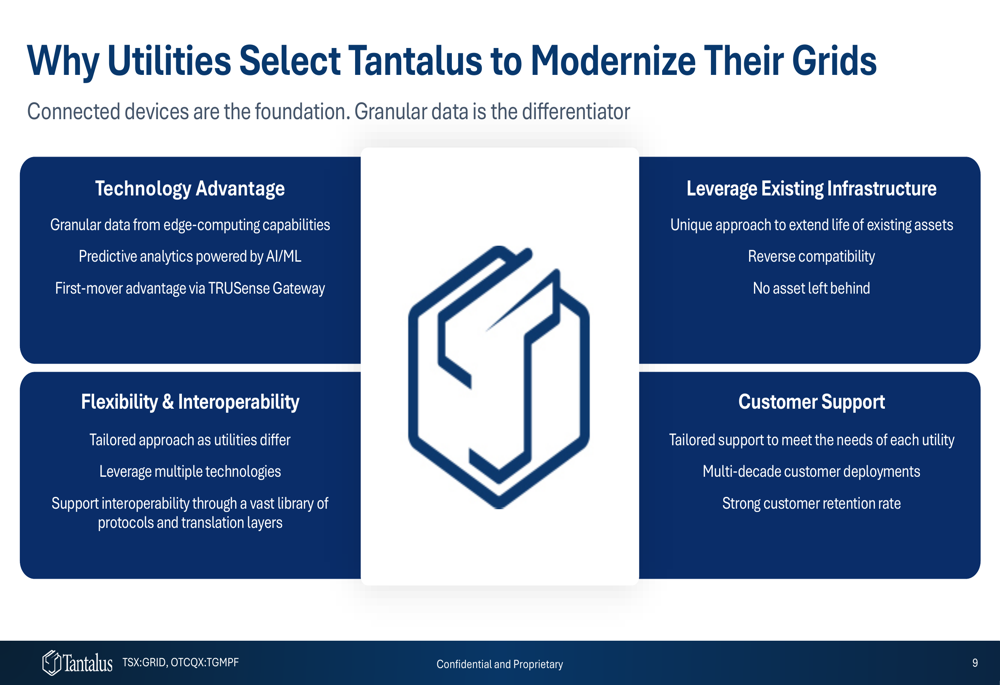

A Tantalus se diferencia através de sua vantagem tecnológica, capacidade de aproveitar infraestrutura existente, flexibilidade e interoperabilidade, e suporte ao cliente. A abordagem da empresa permite que as concessionárias estendam a vida útil dos ativos existentes em vez de exigir substituição completa.

Análise financeira e perspectivas

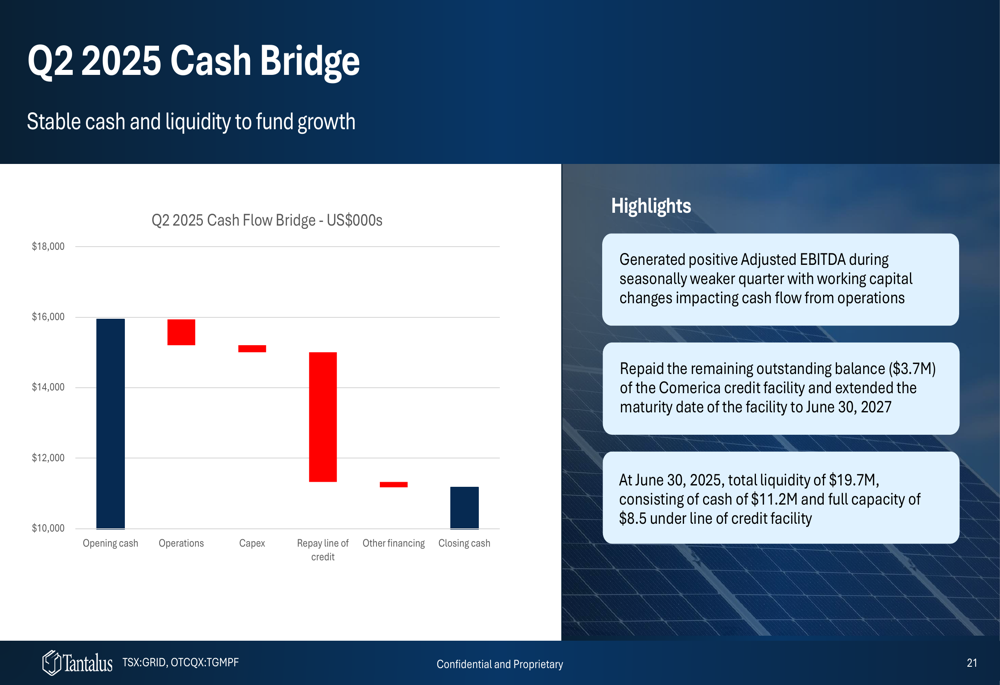

A Tantalus manteve uma forte posição de liquidez ao final do 2º tri 2025, com liquidez total de US$ 19,7 milhões, consistindo em US$ 11,2 milhões em caixa e US$ 8,5 milhões disponíveis em sua linha de crédito. A empresa pagou os US$ 3,7 milhões restantes de sua linha de crédito Comerica e estendeu a data de vencimento para 30.06.2027.

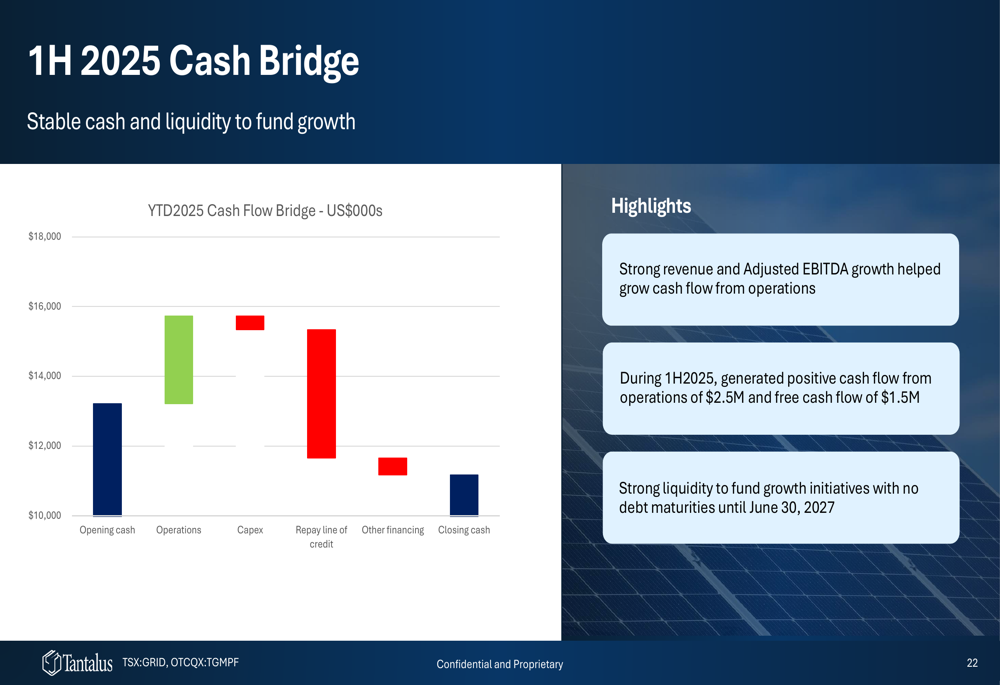

Para o primeiro semestre de 2025, a Tantalus gerou fluxo de caixa operacional positivo de US$ 2,5 milhões e fluxo de caixa livre de US$ 1,5 milhão. Esta forte posição de caixa proporciona à empresa flexibilidade para financiar suas iniciativas de crescimento.

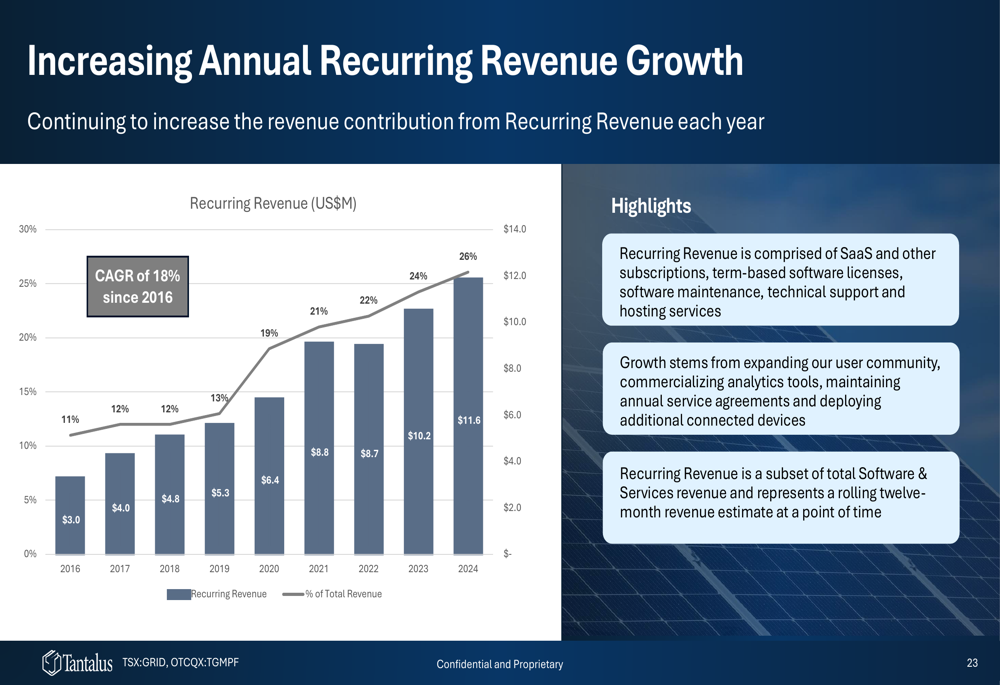

A receita recorrente continua sendo um foco para a Tantalus, com receita recorrente anual atingindo US$ 13,3 milhões e crescendo a um CAGR de 18% desde 2016. A receita recorrente é composta por SaaS e outras assinaturas, licenças de software baseadas em prazo, manutenção de software, suporte técnico e serviços de hospedagem.

Oportunidade de mercado e posicionamento

A Tantalus construiu uma comunidade de usuários de aproximadamente 320 concessionárias e implantou 3,8 milhões de dispositivos conectados em campo. A abordagem de plataforma da empresa permite que ela atenda toda a rede da concessionária, desde a subestação até o medidor, borda da rede e além do medidor.

A estratégia da empresa envolve apoiar a jornada das concessionárias para a modernização da rede através de múltiplos pontos de entrada, permitindo uma abordagem personalizada que atende às necessidades específicas de cada concessionária. Esta flexibilidade contribuiu para a forte taxa de retenção de clientes da Tantalus.

Olhando para o futuro, a Tantalus está bem posicionada para se beneficiar da crescente demanda por soluções de modernização de rede. O recente desempenho das ações da empresa reflete esta perspectiva positiva, com ações negociadas a US$ 3,26 em 07.08.2025, próximo ao limite superior de sua faixa de 52 semanas de US$ 1,25 a US$ 3,68.

Os resultados do 2º tri 2025 se baseiam no impulso observado no 1º tri, quando a empresa reportou um aumento de receita de 27% para US$ 11,9 milhões. Enquanto a teleconferência do 1º tri mencionou potenciais impactos tarifários de US$ 700.000 a US$ 800.000 no EBITDA para 2025, a apresentação do 2º tri não abordou esta questão, sugerindo que a empresa pode ter encontrado formas de mitigar estes impactos.

À medida que as concessionárias continuam enfrentando desafios relacionados à confiabilidade da rede, custos operacionais e integração de renováveis, a abordagem orientada por dados da Tantalus para modernização de rede a posiciona bem para crescimento contínuo neste mercado em expansão.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: