Ibovespa fecha em queda pressionado por Petrobras, mas sobe em semana marcada por resultados corporativos

A Capital Southwest Corporation (NASDAQ:CSWC), uma empresa de empréstimos para o mercado intermediário focada em apoiar aquisições e crescimento, apresentou seus resultados financeiros do primeiro trimestre do ano fiscal de 2026 em 07.08.2025, destacando um sólido desempenho financeiro e desenvolvimentos estratégicos.

Destaques do Desempenho Trimestral

A empresa reportou Receita Líquida de Investimento Pré-Impostos de US$ 32,7 milhões ou US$ 0,61 por ação para o trimestre encerrado em 30.06.2025. A Capital Southwest também anunciou uma transição para pagamentos mensais de dividendos de US$ 0,1934 por ação, junto com um dividendo suplementar de US$ 0,06 para o trimestre.

"Conseguimos encontrar rendimento... e atender ou superar as expectativas dos analistas", observou o CEO Michael Sarner em uma teleconferência de resultados anterior, enfatizando o foco estratégico da empresa em manter fortes retornos para os acionistas.

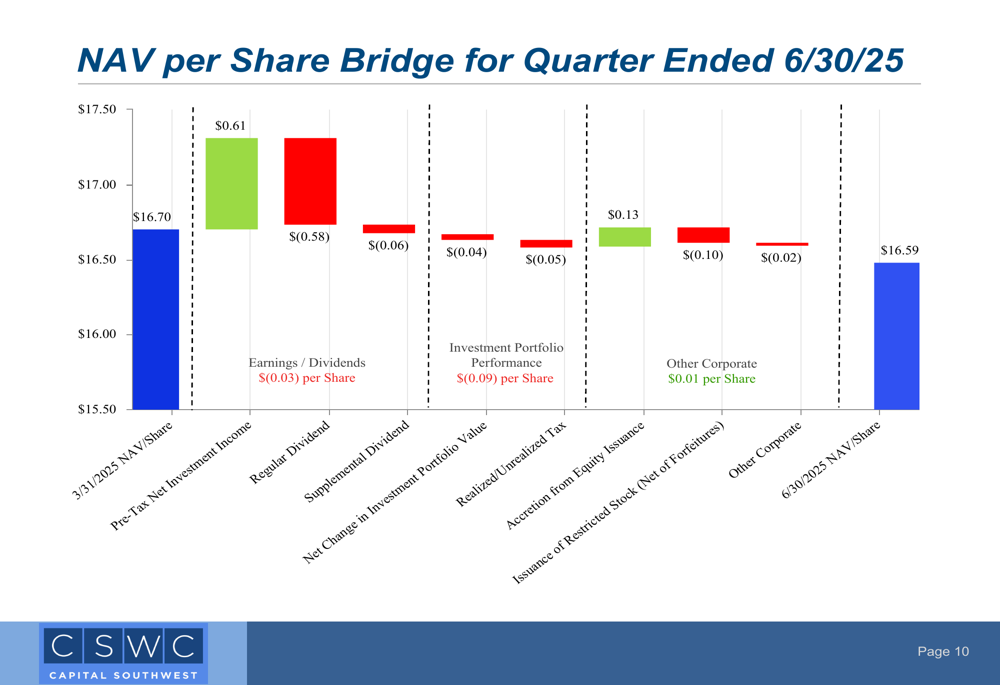

O Valor do Patrimônio Líquido (NAV) por ação da empresa sofreu uma leve queda de US$ 16,70 em 31.03.2025 para US$ 16,59 em 30.06.2025. Esta mudança foi principalmente influenciada pelas distribuições de dividendos, parcialmente compensadas pela forte receita de investimentos e acréscimo da emissão de ações.

Como mostrado no seguinte gráfico de evolução do NAV:

A Capital Southwest gerou ganhos realizados líquidos de US$ 27,2 milhões durante o trimestre, principalmente de saídas de portfólio. A empresa encerrou três investimentos em dívida e dois investimentos em ações, gerando um total de US$ 80,6 milhões em receitas. Desde o lançamento de sua estratégia de crédito em janeiro de 2015, a empresa alcançou uma TIR média ponderada cumulativa de 13,6% em 101 saídas de empresas do portfólio, gerando US$ 1,2 bilhão em receitas.

Composição e Qualidade da Carteira

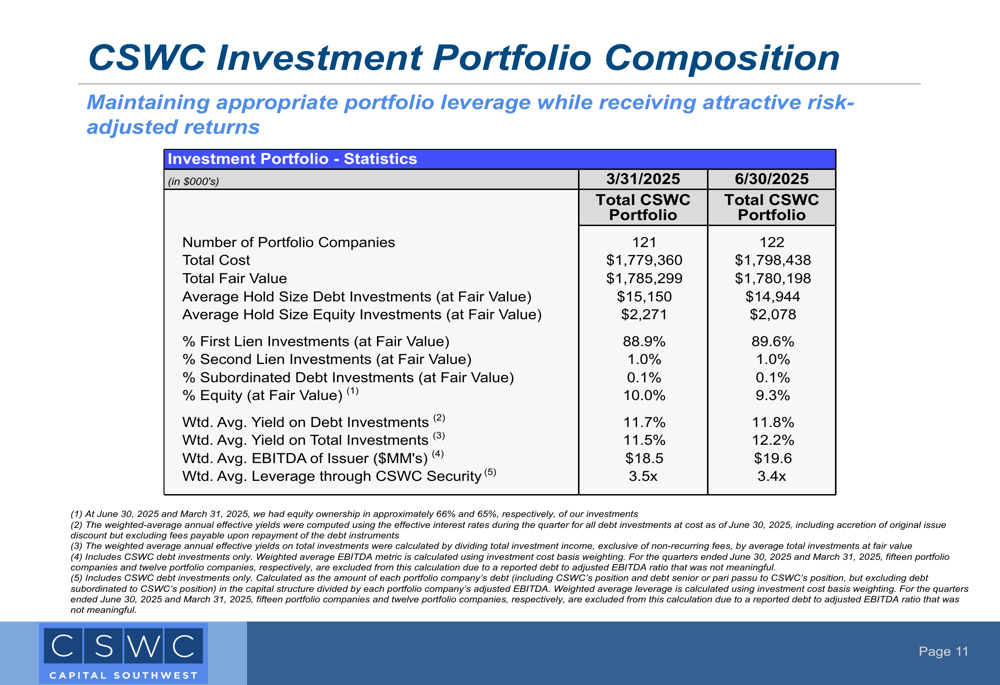

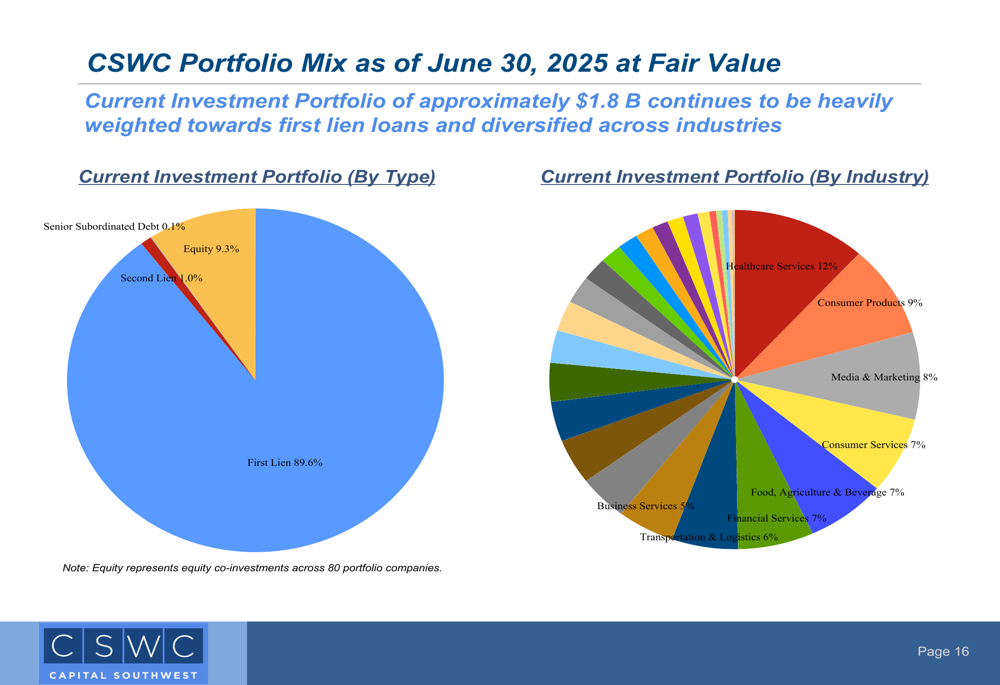

Em 30.06.2025, a carteira de investimentos da Capital Southwest a preço-justo totalizava US$ 1,8 bilhão distribuídos em 122 empresas. A carteira permanece fortemente concentrada em investimentos de primeira garantia, que compõem 89,6% do portfólio total, com o restante consistindo em segunda garantia (1,0%), dívida subordinada (0,1%) e investimentos em ações (9,3%).

O gráfico a seguir ilustra a composição detalhada da carteira de investimentos:

A qualidade de crédito da carteira permanece forte, com aproximadamente 92% de todos os investimentos em dívida atualmente classificados nas duas principais categorias do sistema de classificação interna da empresa. O rendimento médio ponderado dos investimentos em dívida foi de 11,8%, enquanto o EBITDA médio ponderado das empresas do portfólio foi de US$ 19,6 milhões com alavancagem média de 3,4x.

A carteira de investimentos da empresa é bem diversificada entre setores, com serviços de saúde (12%), produtos de consumo (9%) e mídia e marketing (8%) representando as maiores alocações setoriais.

Como mostrado na seguinte visualização da composição da carteira:

Iniciativas Estratégicas e Estrutura de Capital

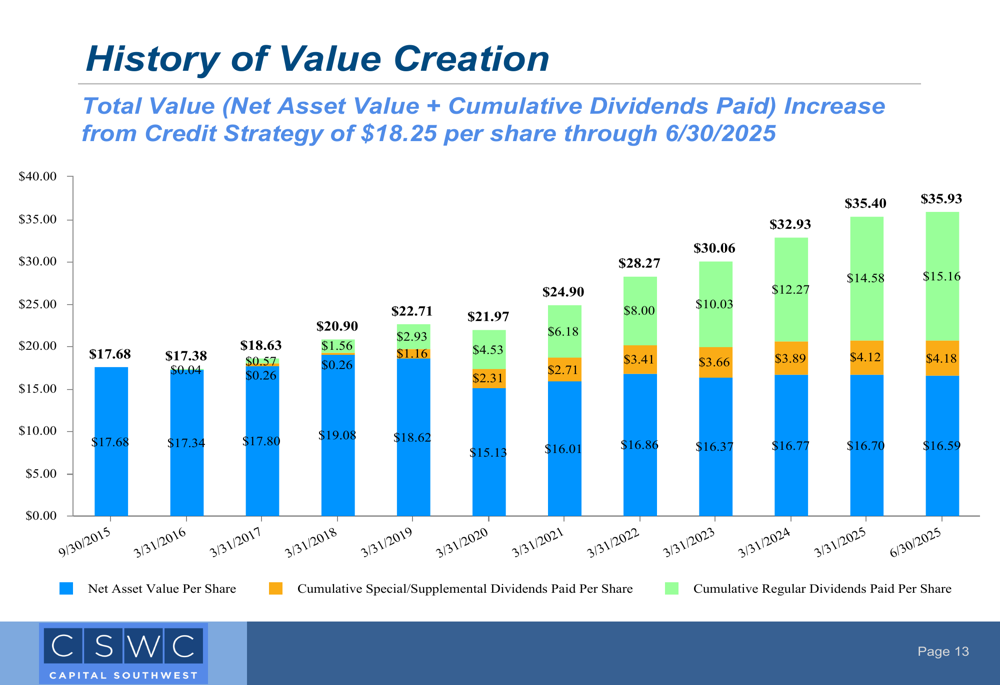

A Capital Southwest continua demonstrando um histórico de criação consistente de valor para os acionistas. A empresa gerou US$ 18,25 por ação em valor total (NAV mais dividendos cumulativos pagos) desde a implementação de sua estratégia de crédito.

O gráfico a seguir ilustra este histórico de criação de valor:

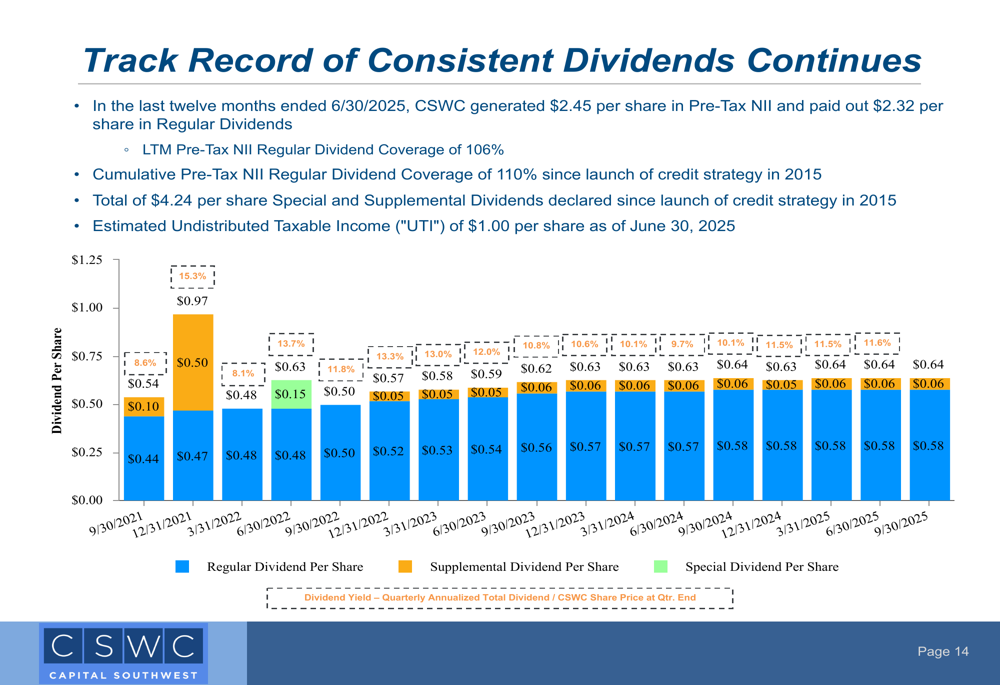

A empresa manteve uma forte cobertura de dividendos, com uma cobertura de dividendos regulares de NII pré-impostos dos últimos doze meses de 106%. Nos últimos doze meses encerrados em 30.06.2025, a Capital Southwest gerou US$ 2,45 por ação em NII pré-impostos e pagou US$ 2,32 por ação em dividendos regulares.

Este desempenho consistente de dividendos é ilustrado no seguinte gráfico:

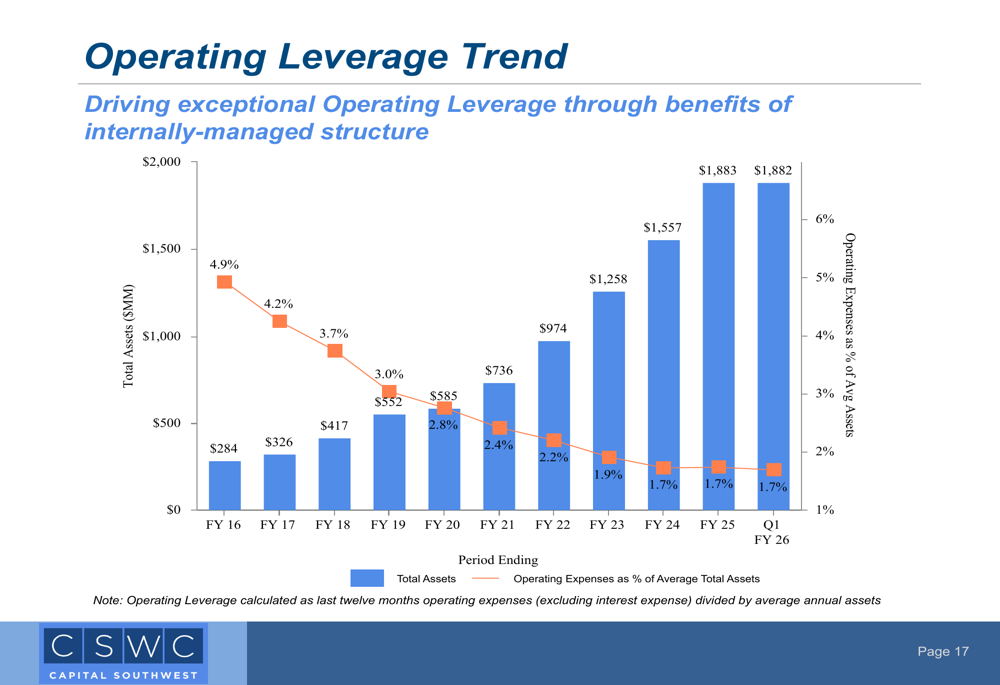

A Capital Southwest melhorou significativamente sua alavancagem operacional ao longo do tempo. À medida que os ativos totais cresceram de aproximadamente US$ 284 milhões no ano fiscal de 2016 para mais de US$ 1,8 bilhão no 1º tri do ano fiscal de 2026, as despesas operacionais como percentual dos ativos totais médios diminuíram de mais de 4,5% para cerca de 1,5%.

A tendência na alavancagem operacional é representada no seguinte gráfico:

Estrutura de Capital e Liquidez

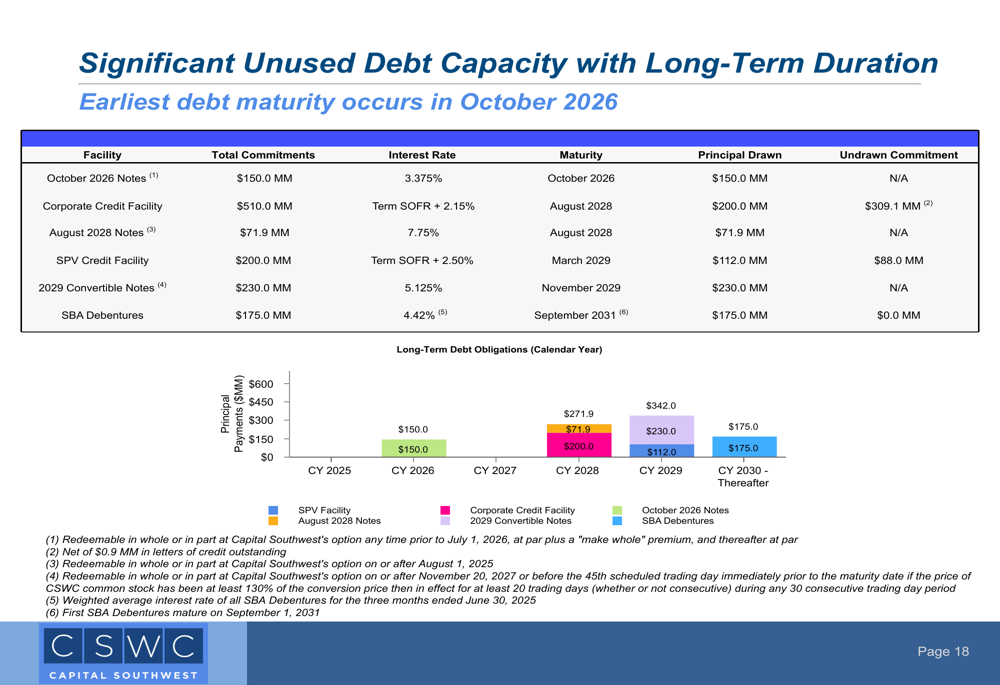

A empresa mantém um balanço forte com US$ 397 milhões disponíveis em linhas de crédito e US$ 47 milhões em caixa em 30.06.2025. O índice regulatório de dívida-patrimônio da Capital Southwest ficou em 0,82x, proporcionando uma margem significativa sob o limite regulatório.

Durante o trimestre, a Capital Southwest recebeu sua segunda licença SBIC, o que melhora as capacidades de financiamento da empresa ao proporcionar acesso a debêntures adicionais do State Bank. A empresa também levantou US$ 41,7 milhões através de seu Programa de Ações ATM a um preço médio de US$ 20,50 por ação.

O perfil de vencimento da dívida da empresa está bem estruturado, sem vencimentos de curto prazo, como mostrado no seguinte gráfico:

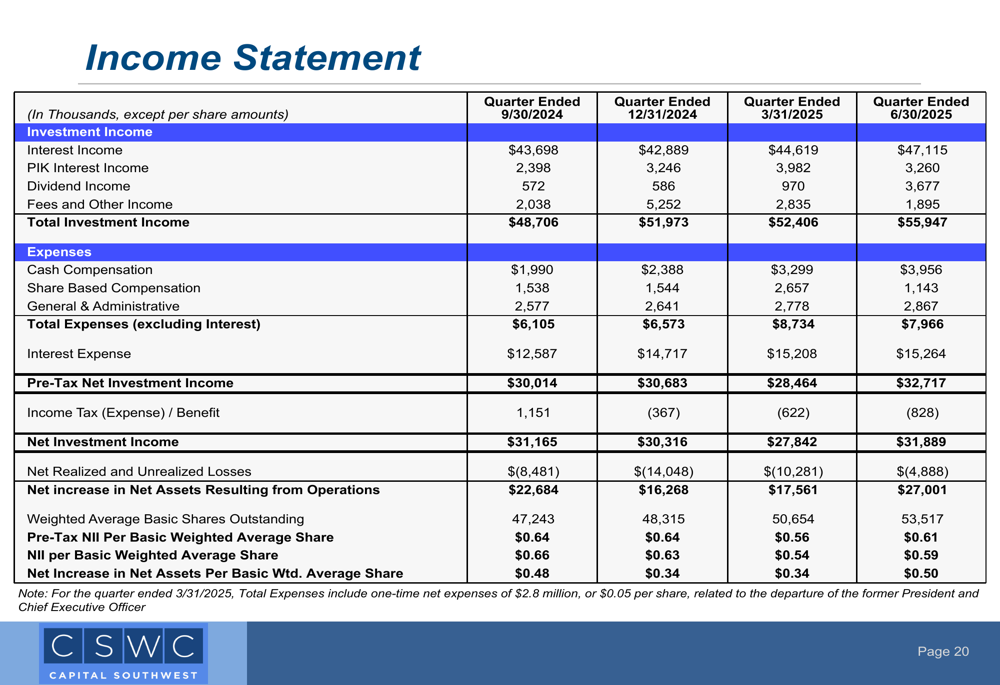

Desempenho da Demonstração de Resultados

A demonstração de resultados da Capital Southwest mostra crescimento consistente na receita de investimentos e na receita líquida de investimentos pré-impostos nos últimos trimestres. Para o trimestre encerrado em 30.06.2025, a receita total de investimentos atingiu US$ 55,9 milhões, acima dos US$ 48,7 milhões para o trimestre encerrado em 30.09.2024.

O desempenho detalhado da demonstração de resultados é apresentado abaixo:

Perspectivas Futuras

Olhando para o futuro, a Capital Southwest mantém seu foco na estratégia de crédito para o mercado médio inferior, visando empresas com EBITDA entre US$ 3 milhões e US$ 25 milhões. A empresa continua a liderar transações de financiamento principalmente apoiando empresas de private equity, com investimentos variando de US$ 5 milhões a US$ 50 milhões.

A administração prevê atividade contínua de originação nos próximos trimestres, construindo sobre os US$ 115,2 milhões em novos investimentos comprometidos feitos durante o 1º tri de 2026. A análise de sensibilidade da taxa de juros da empresa indica que, embora diminuições nas taxas de juros base afetariam negativamente a receita líquida de investimentos, a natureza predominantemente de taxa flutuante da carteira (99% dos investimentos em crédito) proporciona alguma proteção contra flutuações nas taxas de juros.

O forte balanço da Capital Southwest, a abordagem disciplinada de investimento e o foco em empréstimos seniores garantidos de primeira linha posicionam bem a empresa para navegar pela potencial volatilidade do mercado enquanto continua a entregar valor aos acionistas.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: