Ibovespa fecha em queda pressionado por Petrobras, mas sobe em semana marcada por resultados corporativos

Introdução e contexto de mercado

A Inogen Inc (NASDAQ:INGN) divulgou seus resultados financeiros do 2º tri 2025 em 07.08.2025, revelando crescimento contínuo da receita apesar do desempenho misto entre os segmentos de negócios. A ação da empresa fechou em US$ 5,87, com queda de 6,83% no dia, refletindo preocupações dos investidores apesar de algumas métricas financeiras positivas.

A especialista em cuidados respiratórios continua sua transição para canais business-to-business, que mostraram forte crescimento, enquanto os segmentos de vendas diretas ao consumidor e receita de aluguel enfrentaram desafios contínuos. Os resultados deste trimestre se baseiam no impulso observado no 1º tri 2025, quando a empresa relatou um aumento de 5,5% na receita ano a ano e melhoria significativa no EBITDA ajustado.

Destaques do desempenho trimestral

A Inogen reportou receita total de US$ 92,3 milhões para o 2º tri 2025, representando um aumento de 4,0% em comparação com o mesmo período do ano passado. Este resultado superou a orientação previamente fornecida pela empresa de US$ 89-91 milhões para o trimestre. O crescimento foi impulsionado principalmente pelo forte desempenho nos canais business-to-business, tanto domésticos quanto internacionais.

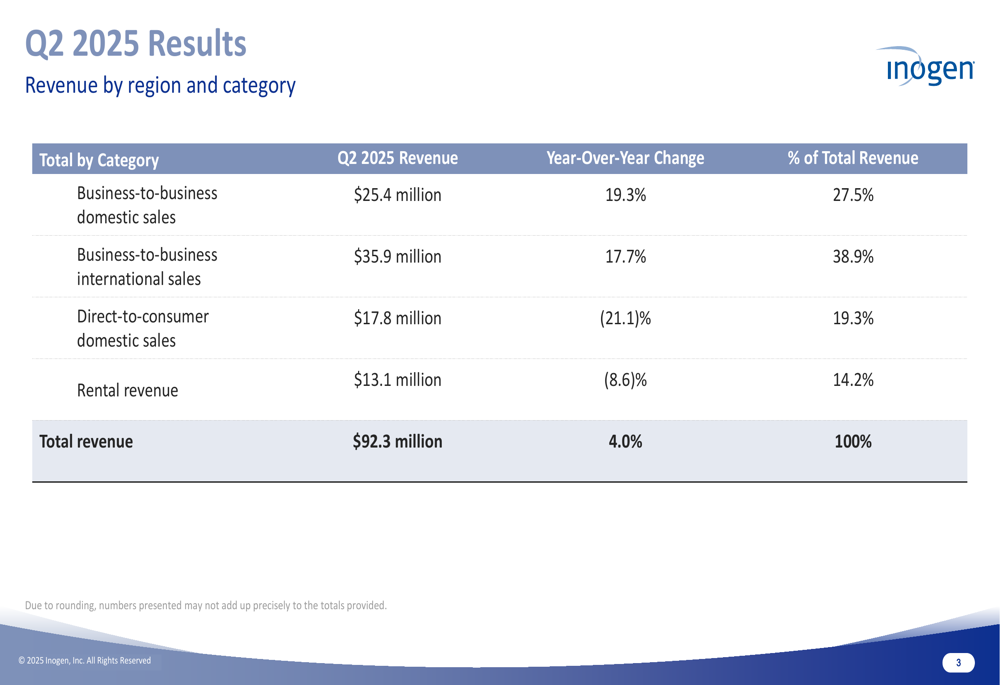

Conforme mostrado na seguinte divisão de receita por região e categoria:

As vendas domésticas business-to-business atingiram US$ 25,4 milhões, aumentando 19,3% ano a ano e representando 27,5% da receita total. As vendas internacionais B2B mostraram força semelhante com US$ 35,9 milhões, alta de 17,7% e representando o maior segmento de receita com 38,9% do total.

No entanto, esses ganhos foram parcialmente compensados pela fraqueza em outros segmentos. As vendas domésticas diretas ao consumidor caíram 21,1% para US$ 17,8 milhões, enquanto a receita de aluguel caiu 8,6% para US$ 13,1 milhões. Esses segmentos em declínio agora representam porções menores do negócio geral da Inogen, com 19,3% e 14,2% da receita total, respectivamente.

Este padrão de desempenho continua as tendências observadas no 1º tri 2025, quando a empresa também relatou forte crescimento B2B junto com desafios nos canais diretos ao consumidor.

Análise financeira detalhada

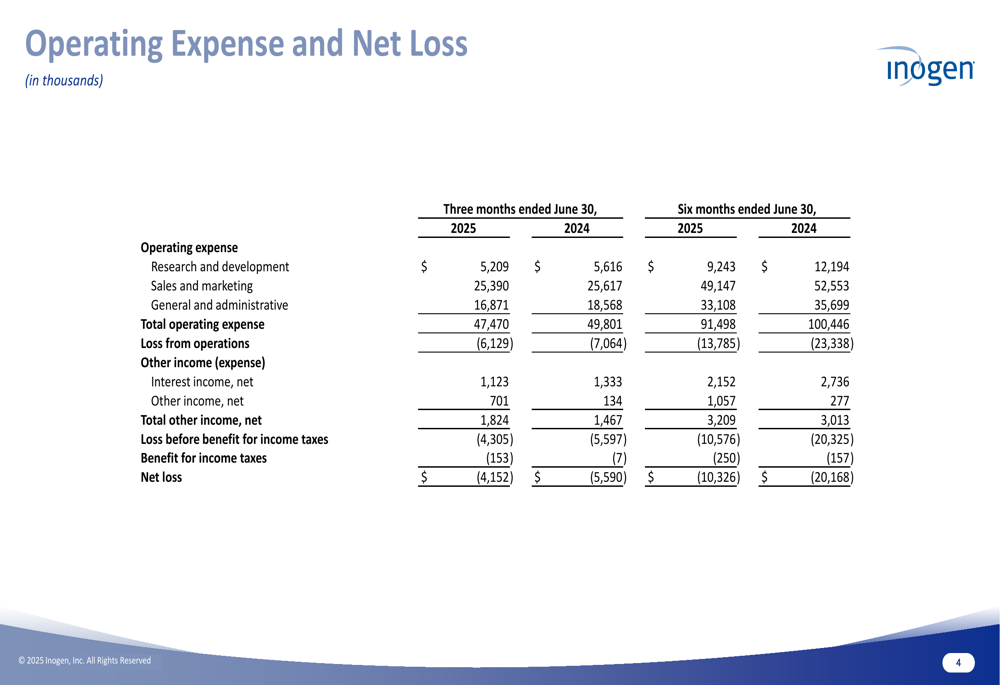

A Inogen fez progressos notáveis na melhoria de sua posição financeira durante o 2º tri 2025. A empresa reduziu suas despesas operacionais em todas as categorias, com despesas operacionais totais diminuindo para US$ 47,47 milhões, de US$ 49,80 milhões no mesmo período do ano anterior. A tabela a seguir detalha essas melhorias:

O prejuízo líquido da empresa diminuiu para US$ 4,15 milhões no 2º tri 2025, em comparação com US$ 5,59 milhões no 2º tri 2024. Para o período de seis meses, a melhoria foi ainda mais significativa, com o prejuízo líquido diminuindo para US$ 10,33 milhões, de US$ 20,17 milhões no ano anterior.

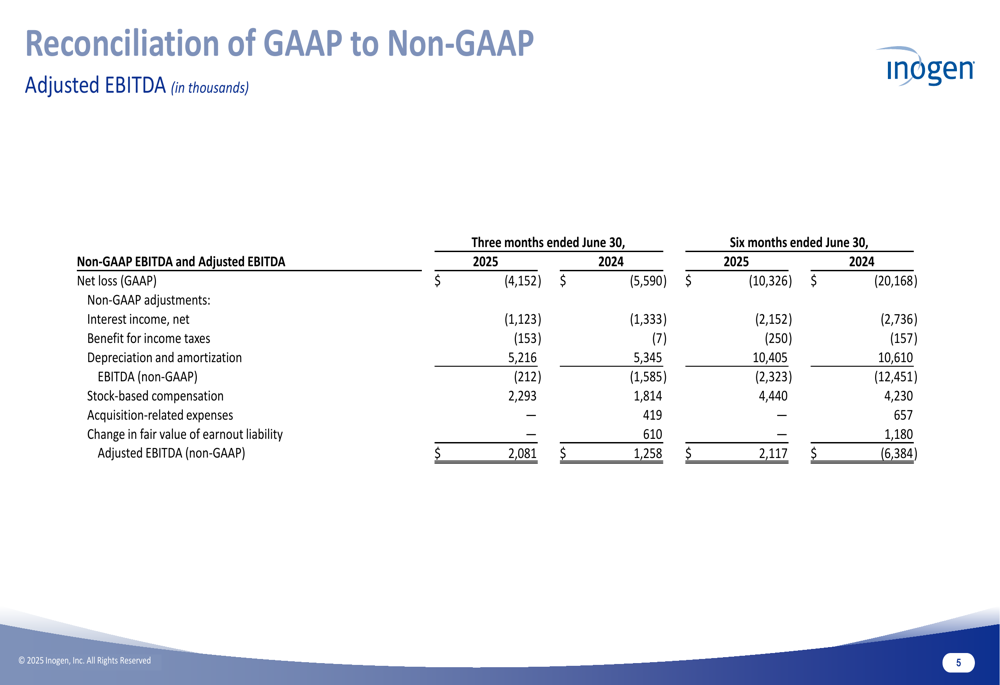

Em base não-GAAP, o EBITDA ajustado da Inogen mostrou impulso positivo, atingindo US$ 2,08 milhões para o trimestre, acima dos US$ 1,26 milhão no 2º tri 2024. O EBITDA ajustado de seis meses de US$ 2,12 milhões representa uma melhoria substancial em relação aos US$ 6,38 milhões negativos reportados para o mesmo período do ano passado.

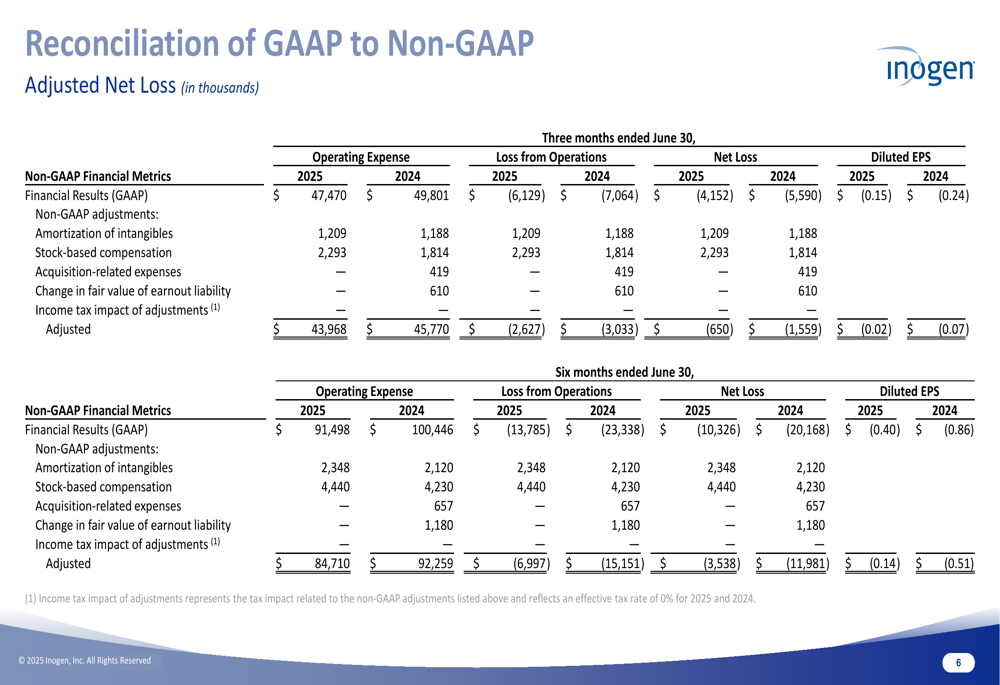

O prejuízo líquido ajustado da empresa também melhorou significativamente, como mostrado na seguinte reconciliação:

O prejuízo líquido ajustado da Inogen para o 2º tri 2025 foi de US$ 650.000 ou US$ (0,02) por ação diluída, em comparação com US$ 1,56 milhão ou US$ (0,07) por ação diluída no 2º tri 2024. Esta melhoria reflete tanto a receita mais alta quanto as despesas operacionais mais baixas.

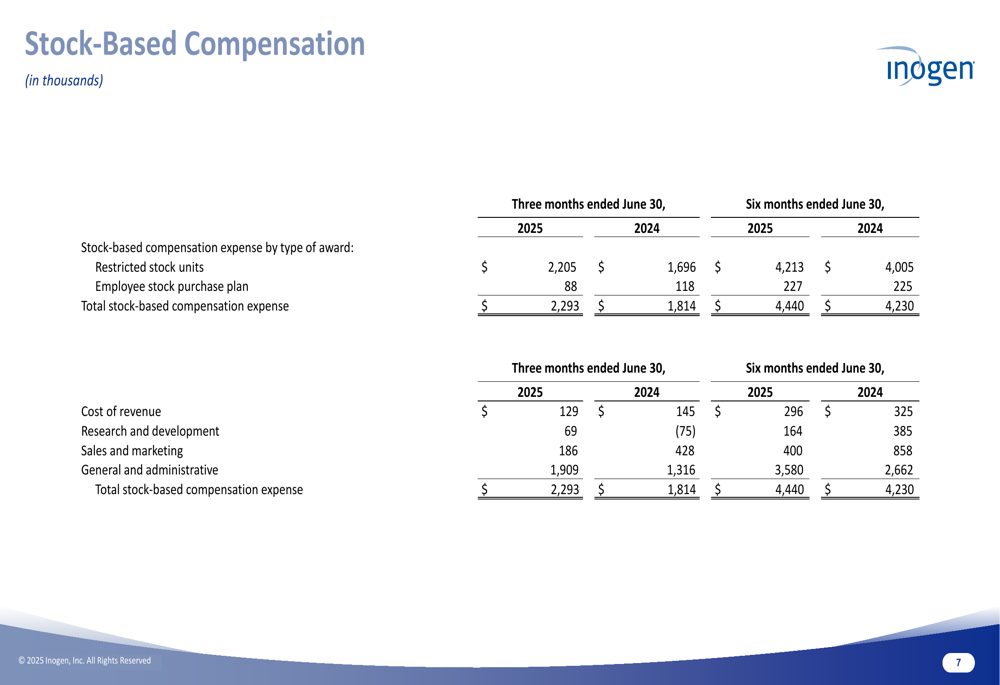

A remuneração baseada em ações continuou sendo uma despesa não-caixa significativa, totalizando US$ 2,29 milhões para o trimestre, principalmente alocada para funções administrativas gerais. A divisão da remuneração baseada em ações por função fornece insights sobre a alocação de despesas da empresa:

Direção estratégica e perspectivas

Os resultados do 2º tri 2025 da Inogen indicam uma mudança estratégica contínua em direção aos canais business-to-business, que agora representam coletivamente 66,4% da receita total. Esta mudança parece estar produzindo resultados positivos, já que a empresa melhora suas métricas financeiras apesar dos desafios nas vendas diretas ao consumidor.

A missão da empresa de "Melhorar vidas através de cuidados respiratórios" permanece central para suas operações, como refletido em seus materiais corporativos:

Com base na orientação do 1º tri 2025 e nos resultados atuais, a Inogen parece estar executando sua estratégia para se aproximar do ponto de equilíbrio do EBITDA ajustado para o ano completo de 2025. O EBITDA ajustado positivo de US$ 2,08 milhões no 2º tri representa progresso em direção a este objetivo.

As melhorias financeiras da empresa ocorrem em meio a um ambiente de mercado desafiador, com a ação sendo negociada próxima à sua mínima de 52 semanas de US$ 5,70, bem abaixo de sua máxima de 52 semanas de US$ 13,33. Isso sugere que os investidores permanecem cautelosos apesar das melhorias operacionais demonstradas nos resultados financeiros.

Olhando para o futuro, a capacidade da Inogen de sustentar o crescimento B2B enquanto estabiliza ou reverte declínios nos segmentos direto ao consumidor e de aluguel será crucial para atingir as metas de ano completo e restaurar a confiança dos investidores. O foco contínuo da empresa na gestão de despesas e eficiência operacional parece estar produzindo resultados positivos em termos de redução de perdas e melhoria das métricas de lucratividade ajustada.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: