Ibovespa fecha em queda pressionado por Petrobras, mas sobe em semana marcada por resultados corporativos

Introdução e contexto de mercado

O SpareBank 1 Nord-Norge (OB:NONG) apresentou seus resultados do segundo trimestre de 2025 em 7 de agosto, revelando um forte desempenho financeiro com o lucro antes de impostos aumentando 16% em relação ao trimestre anterior. O banco regional norueguês continua se beneficiando de sua posição dominante no norte da Noruega, uma região que experimenta crescimento econômico, particularmente nos setores de turismo e áreas estratégicas.

As ações do banco fecharam a 147,06 NOK antes da apresentação e estavam sendo negociadas com alta de 0,56% durante a sessão, refletindo a recepção positiva do mercado aos resultados.

Destaques do desempenho trimestral

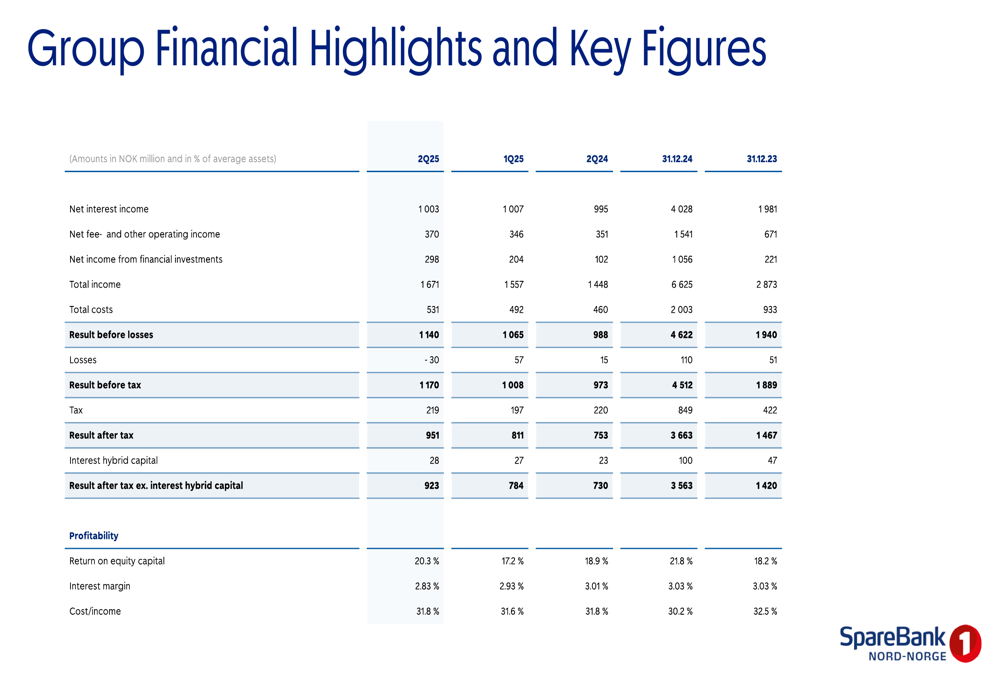

O SpareBank 1 Nord-Norge reportou um lucro antes de impostos de 1.170 MNOK para o 2º tri de 2025, representando um aumento de 16% em relação ao 1º tri de 2025 e um crescimento de 20,2% em comparação ao 2º tri de 2024. O banco alcançou um impressionante retorno sobre o patrimônio líquido de 20,3% no trimestre, superando significativamente sua meta de longo prazo de 13%.

Como mostrado na visão geral financeira abaixo, o banco manteve um forte desempenho em todos os principais indicadores:

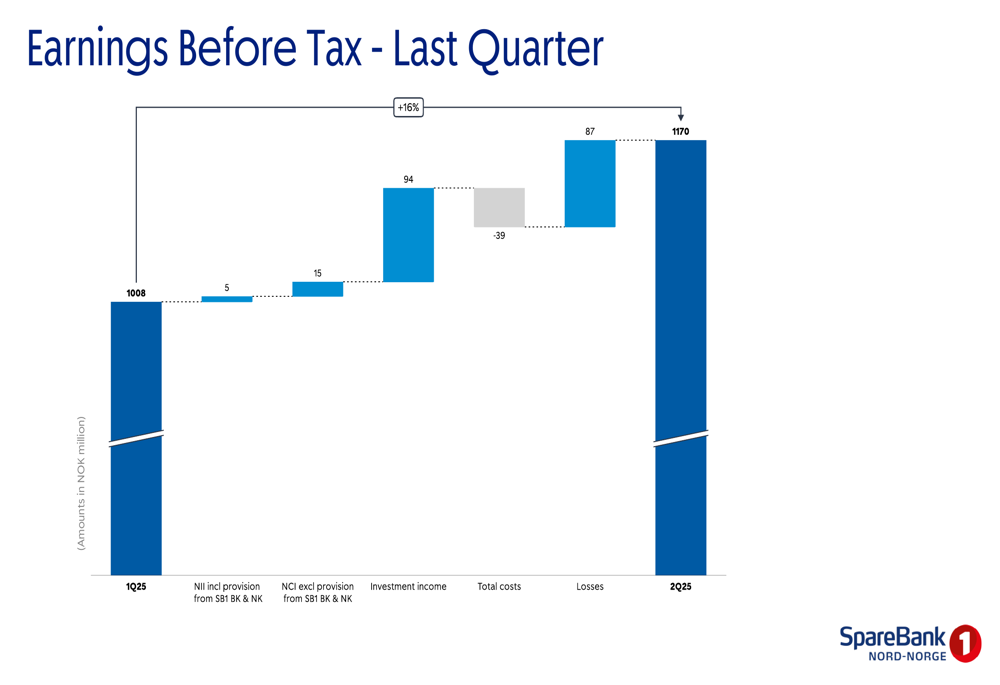

A melhoria no 2º tri foi impulsionada por maior receita de investimentos e perdas significativamente menores, que mais que compensaram um leve aumento nos custos. O índice de custo/receita do banco permaneceu estável em 31,8%, bem abaixo de sua meta de 40%.

O gráfico em cascata a seguir ilustra os principais fatores que contribuíram para o aumento de 16% no lucro antes de impostos do 1º tri para o 2º tri de 2025:

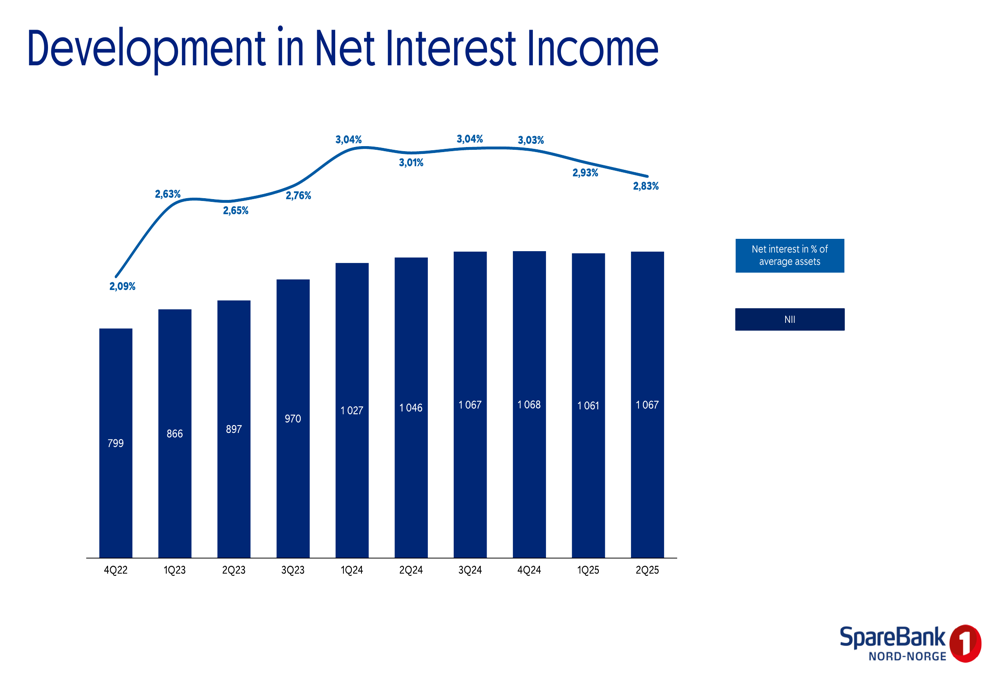

A receita líquida de juros permaneceu estável em 1.067 MNOK no 2º tri de 2025, praticamente inalterada em relação aos 1.061 MNOK no 1º tri de 2025. No entanto, o banco observou que as taxas NIBOR mais altas no 2º tri em comparação com o 1º tri exerceram alguma pressão sobre as margens de juros.

Como mostrado no gráfico a seguir, a receita líquida de juros se estabilizou em níveis historicamente altos após crescimento constante ao longo de 2023 e 2024:

Carteira de empréstimos e qualidade de crédito

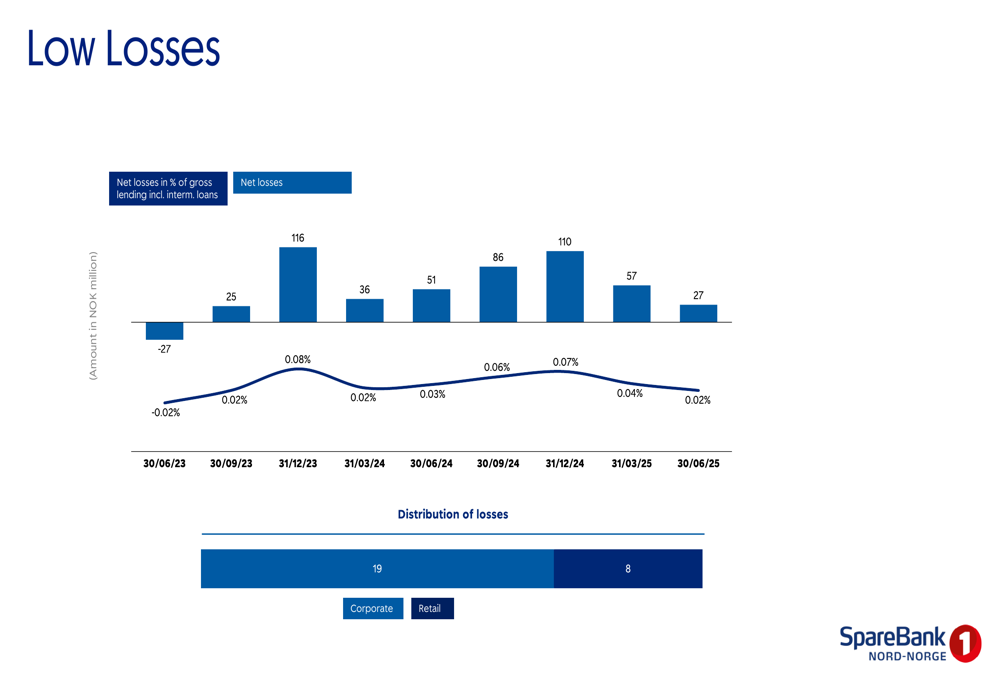

O SpareBank 1 Nord-Norge continua demonstrando forte qualidade de crédito com perdas de empréstimos muito baixas. As perdas líquidas para o primeiro semestre de 2025 totalizaram apenas 27 MNOK, uma melhoria significativa em relação aos 51 MNOK no mesmo período de 2024.

O gráfico a seguir ilustra os níveis de perdas consistentemente baixos do banco nos últimos trimestres:

A carteira de empréstimos do banco mostrou crescimento saudável, com empréstimos para o varejo aumentando 7,8% em relação ao ano anterior, atingindo 101.620 MNOK em 30 de junho de 2025. Os empréstimos corporativos cresceram a um ritmo mais moderado de 2,3%, chegando a 52.985 MNOK. A divisão geral de empréstimos permanece em 66% para o varejo e 34% para o setor corporativo.

O crescimento de depósitos também foi sólido, com depósitos de varejo aumentando 6,2% em relação ao ano anterior, depósitos corporativos subindo 2,9% e depósitos do setor público mostrando forte crescimento de 28,1%.

Contexto econômico regional

O desempenho do SpareBank 1 Nord-Norge é sustentado pela força econômica do norte da Noruega. A apresentação destacou um crescimento significativo no turismo, com pernoites aumentando 63% de 2014 a 2024, e os movimentos de voos internacionais no Aeroporto de Tromsø disparando 191% durante o mesmo período.

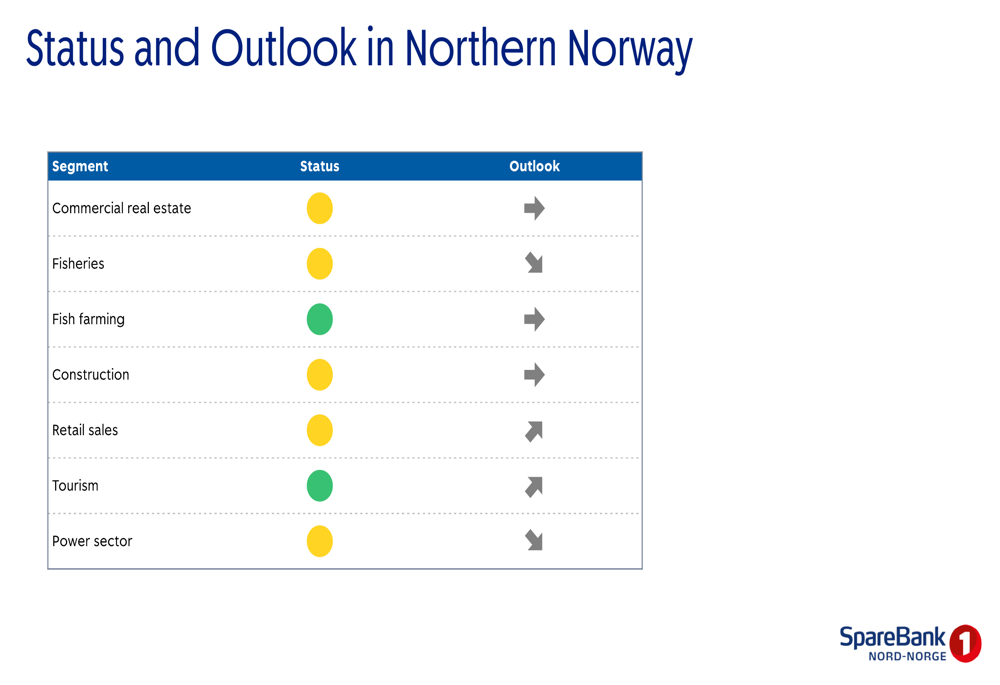

O banco forneceu uma avaliação detalhada setor por setor da economia regional, mostrando status e perspectivas geralmente positivas em indústrias-chave:

Esse cenário econômico regional positivo sustenta a perspectiva otimista do banco para um crescimento contínuo. O banco espera que os empréstimos no mercado de varejo cresçam entre 4-7% em 2025 e os empréstimos no mercado corporativo aumentem entre 3-6%, com o objetivo de ganhar participação de mercado apesar das altas taxas de juros pressionarem alguns segmentos.

Gestão de riscos e posição de capital

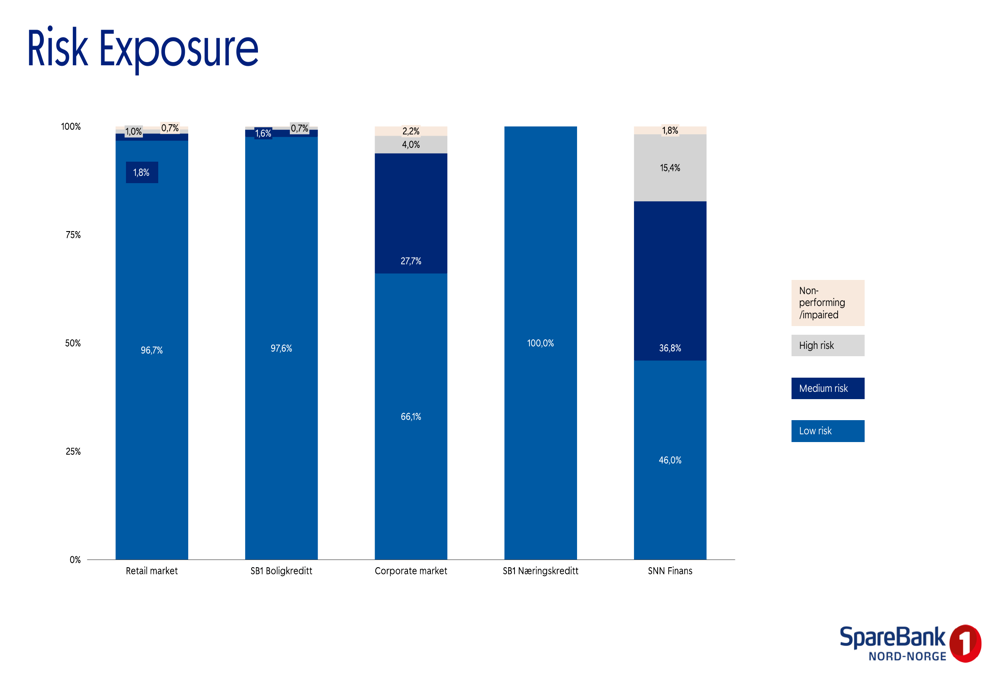

O SpareBank 1 Nord-Norge mantém uma forte posição de capital com um índice CET1 de 16,2% em 30 de junho de 2025, confortavelmente acima de sua meta de 15,8%. A exposição ao risco do banco é bem diversificada entre os setores, com predominância de exposições de risco baixo e médio:

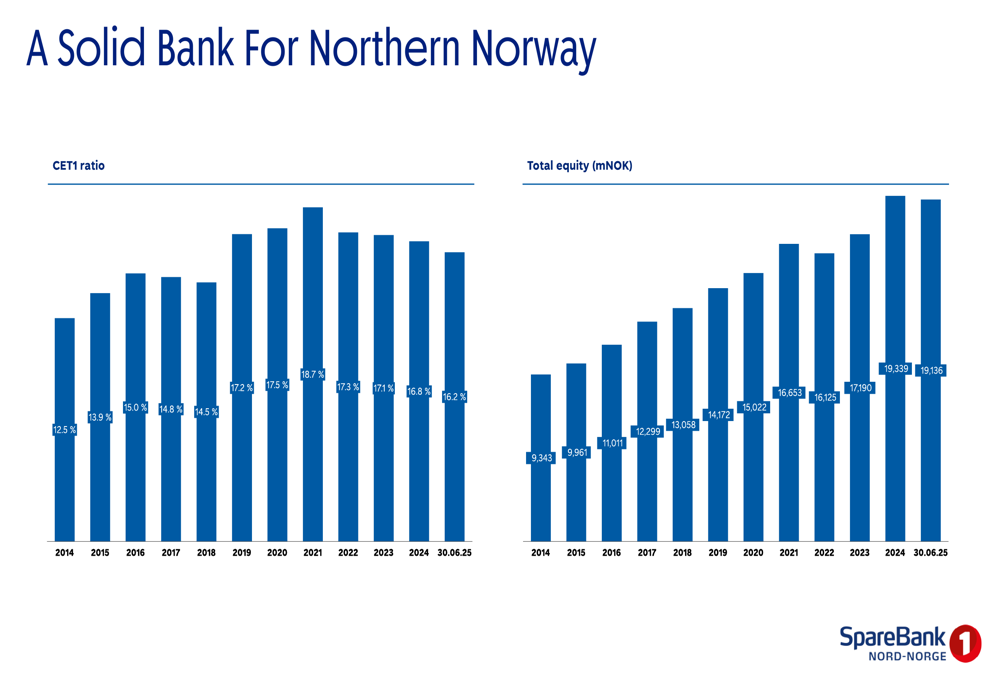

Os indicadores de solidez do banco mostram melhoria consistente ao longo do tempo, com o patrimônio total atingindo 19.339 MNOK em 30 de junho de 2025:

Posição estratégica e perspectivas

O SpareBank 1 Nord-Norge reafirmou sua posição como líder de mercado no norte da Noruega. O banco delineou três teses de investimento principais: sua posição dominante em uma região rica em recursos, metas financeiras ambiciosas com novas medidas de KPI para manter um ROE de primeira classe, e uma política de dividendos favorável aos acionistas apoiada por forte capitalização.

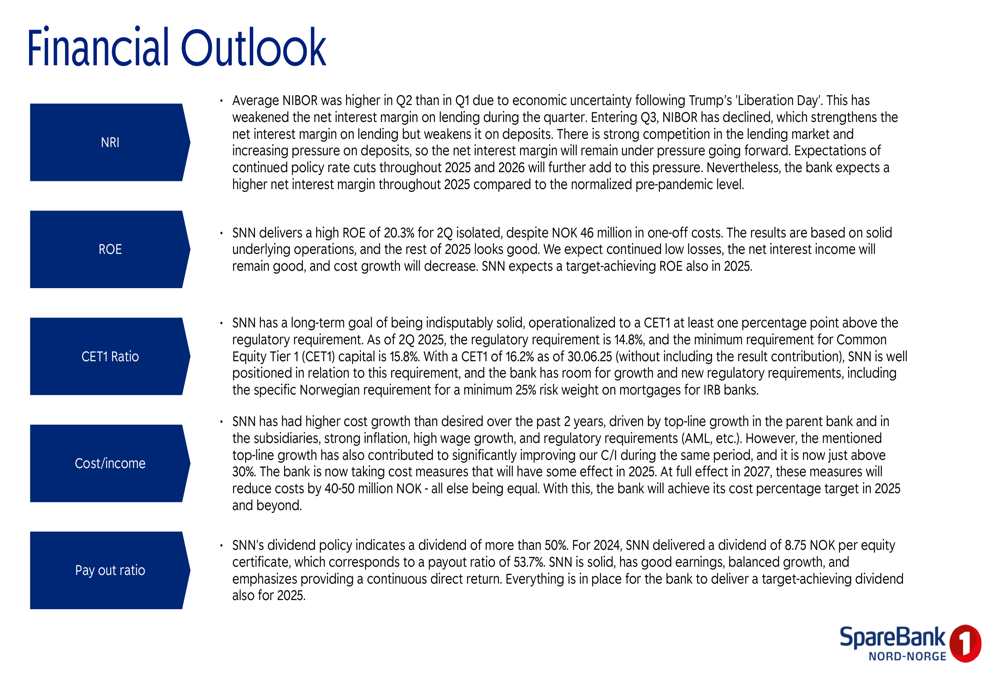

A perspectiva financeira apresentada pelo banco foi geralmente positiva, embora com algumas ressalvas:

O banco espera atingir sua meta de ROE em 2025, mantendo sua política de dividendos com um índice de distribuição acima de 50%. A administração também destacou medidas de custo sendo implementadas que terão efeito total até 2027, visando melhorar ainda mais a eficiência.

Conclusão

Os resultados do 2º tri de 2025 do SpareBank 1 Nord-Norge demonstram o contínuo forte desempenho do banco em um mercado competitivo. Com o lucro antes de impostos aumentando 16% em relação ao trimestre anterior, um ROE superior a 20% e uma sólida posição de capital, o banco parece bem posicionado para atingir suas metas financeiras de longo prazo enquanto se beneficia do crescimento econômico no norte da Noruega.

O foco do banco em manter sua liderança de mercado, gerenciar custos e capitalizar os pontos fortes econômicos regionais fornece uma base sólida para o desempenho contínuo, embora a administração reconheça alguma pressão sobre as margens de juros devido às taxas NIBOR mais altas.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: