Por que o preço do café disparou em agosto nos mercados internacionais?

Introdução e contexto de mercado

A STAG Industrial, Inc. (Nova York:STAG) divulgou suas informações suplementares do segundo trimestre de 2025, revelando desempenho sólido em métricas-chave e levando a administração a elevar as projeções para o ano inteiro. O FII industrial, especializado em propriedades industriais de inquilino único, demonstrou impulso contínuo em seu negócio principal, apesar das incertezas econômicas mais amplas.

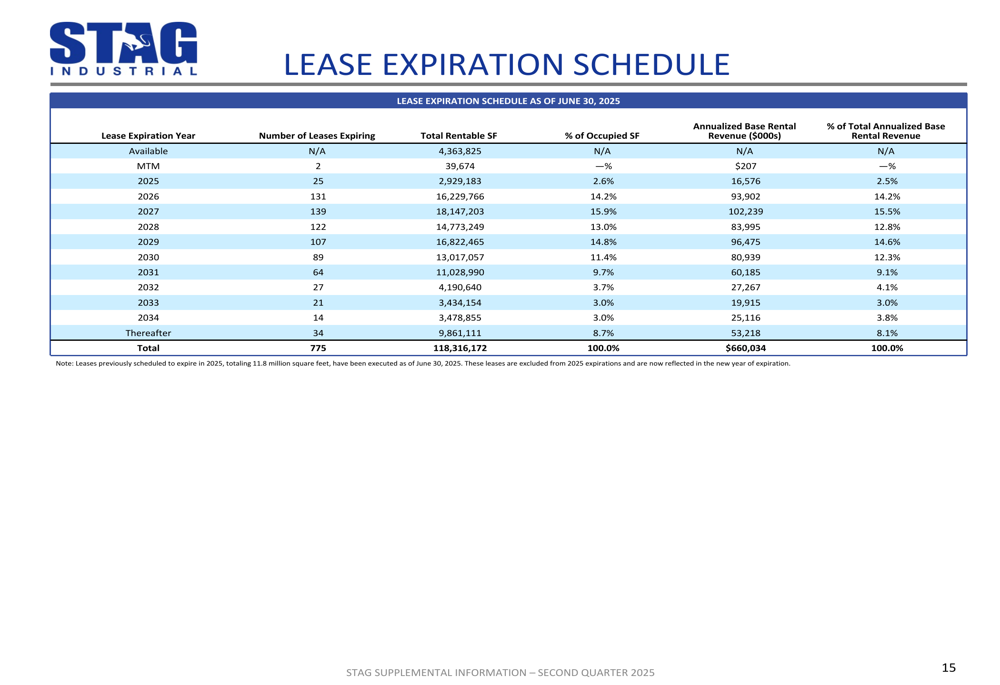

Em 30 de junho de 2025, o portfólio da STAG consistia em 600 edifícios em 41 estados, totalizando 118,3 milhões de pés quadrados. A empresa manteve fortes níveis de ocupação, com ocupação total do portfólio em 96,3% e ocupação do portfólio operacional em 97,0%.

A ação fechou em US$ 34,76 em 29.07.2025, com alta de 2,88% no dia, e tem sido negociada entre US$ 28,61 e US$ 41,63 nas últimas 52 semanas. A empresa continua oferecendo um rendimento de dividendos atraente, com um dividendo mensal que totaliza US$ 1,49 por ação anualmente.

Destaques do desempenho trimestral

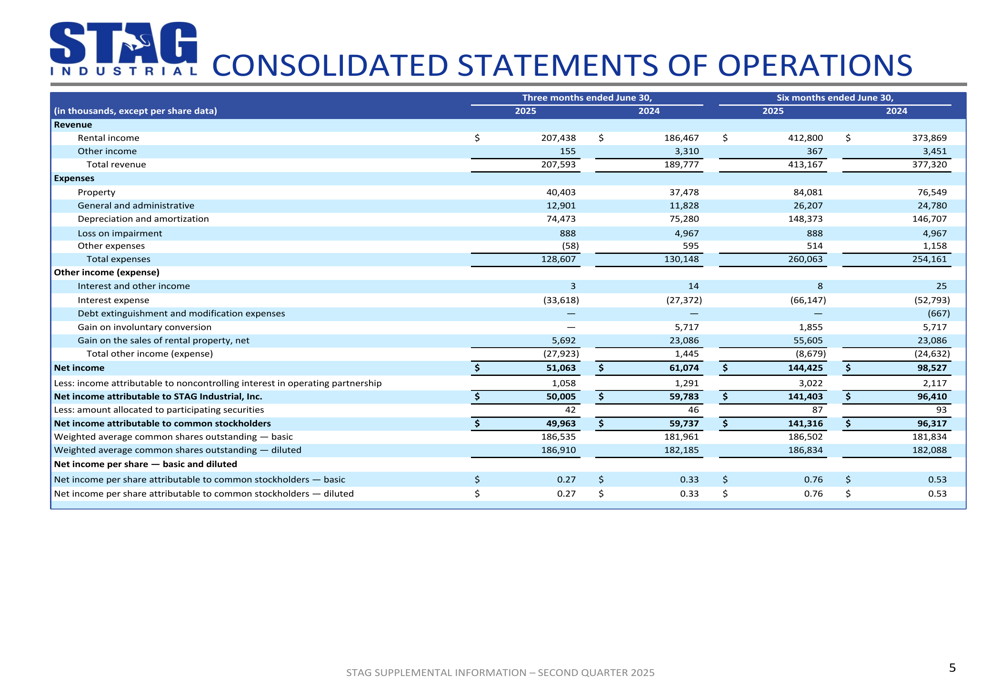

A STAG Industrial reportou receita de aluguel de US$ 207,4 milhões para o 2º tri de 2025, representando um aumento de 11,2% em relação aos US$ 186,5 milhões no mesmo período do ano passado. Este crescimento reflete tanto a estratégia de aquisição da empresa quanto sua capacidade de capturar aluguéis mais altos na renovação dos contratos.

O Funds from Operations (FFO) Core, uma métrica-chave para FIIs, atingiu US$ 0,63 por ação diluída no 2º tri de 2025, um aumento de 5% em relação aos US$ 0,60 no 2º tri de 2024, demonstrando a capacidade contínua da empresa de gerar fluxo de caixa crescente a partir de suas operações.

Como mostrado nas seguintes demonstrações consolidadas de operações, o lucro líquido da STAG atribuível aos acionistas comuns atingiu US$ 65,6 milhões no 2º tri de 2025:

O Resultado Operacional Líquido (NOI) em Base Comparável da empresa aumentou 3,7% ano a ano no trimestre, refletindo a capacidade da STAG de aumentar a receita de sua base de propriedades existente. Este crescimento orgânico foi impulsionado por forte atividade de locação e aumentos de aluguel.

Análise financeira detalhada

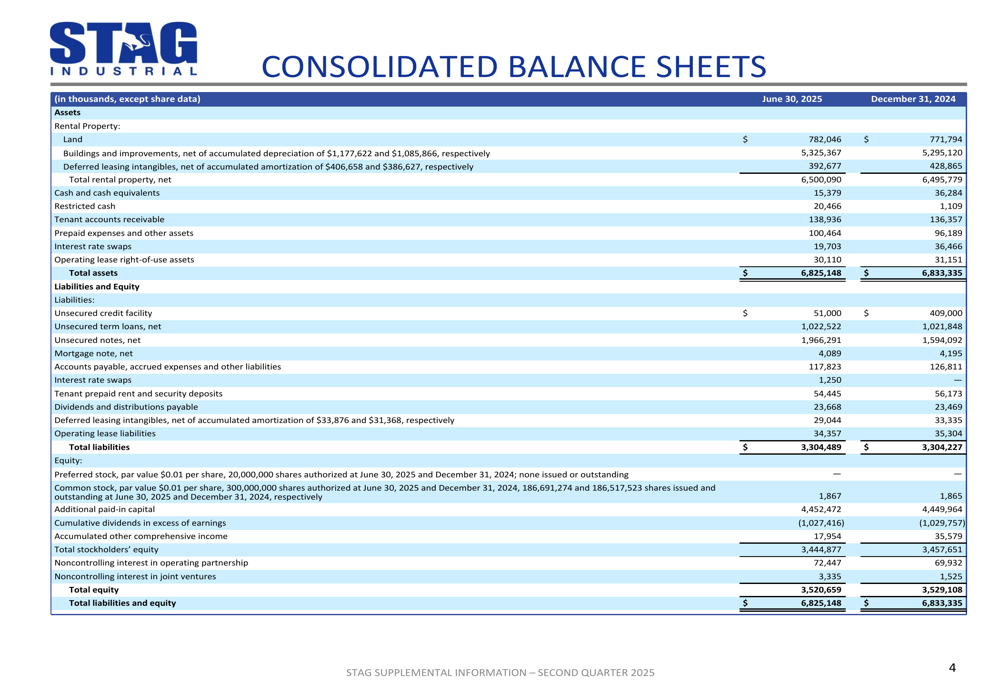

O balanço da STAG permanece sólido, com uma relação de dívida líquida para EBITDA ajustado anualizado de 5,1x, posicionando a empresa bem dentro de sua faixa de alavancagem alvo. A empresa mantém classificações de crédito de grau de investimento de BBB/Estável pela Fitch e Baa2/Estável pela Moody’s.

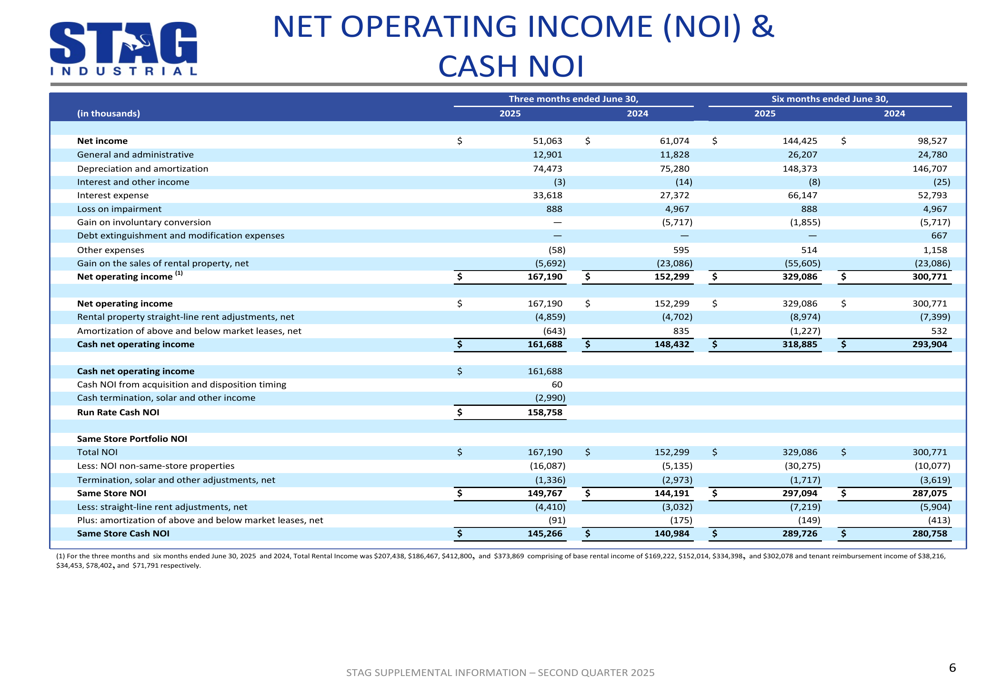

A tabela a seguir detalha os cálculos do resultado operacional líquido e NOI de caixa da STAG:

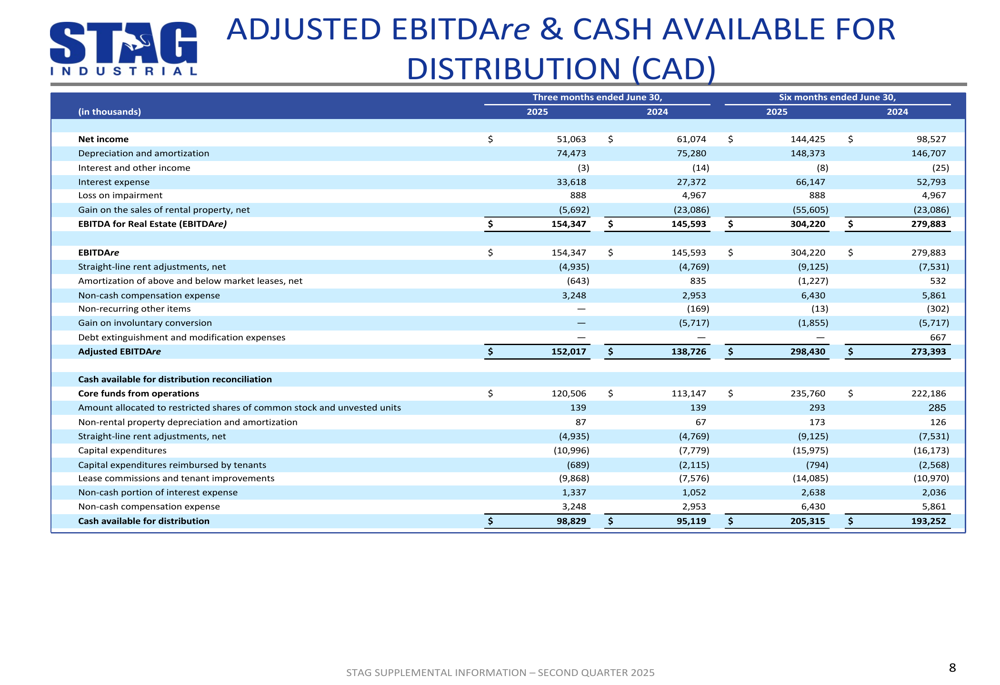

Os funds from operations e FFO Core da empresa, métricas críticas para avaliar o desempenho de FIIs, mostram crescimento consistente:

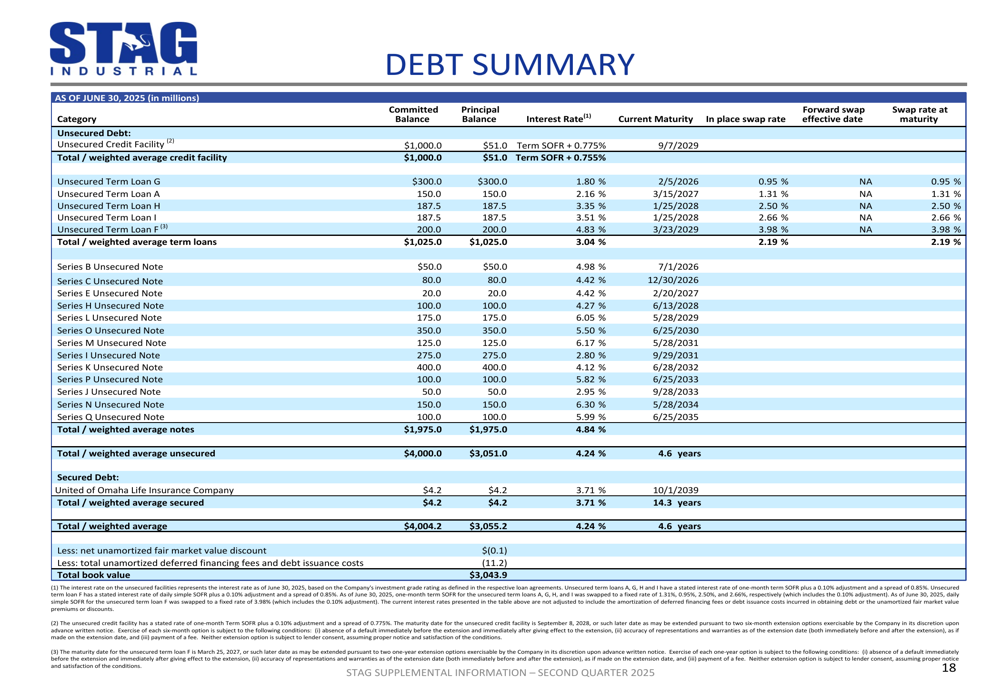

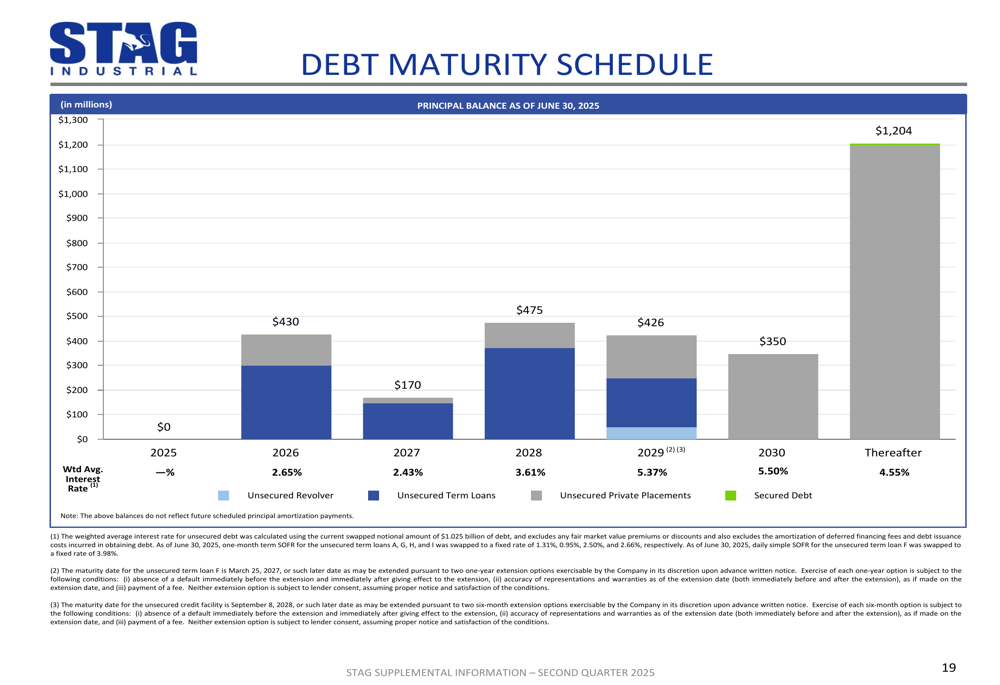

A posição de liquidez da STAG permanece forte em US$ 961,2 milhões, proporcionando ampla flexibilidade para futuras aquisições e atividades de desenvolvimento. O cronograma de vencimento da dívida da empresa está bem escalonado, sem vencimentos significativos até 2026:

Iniciativas estratégicas

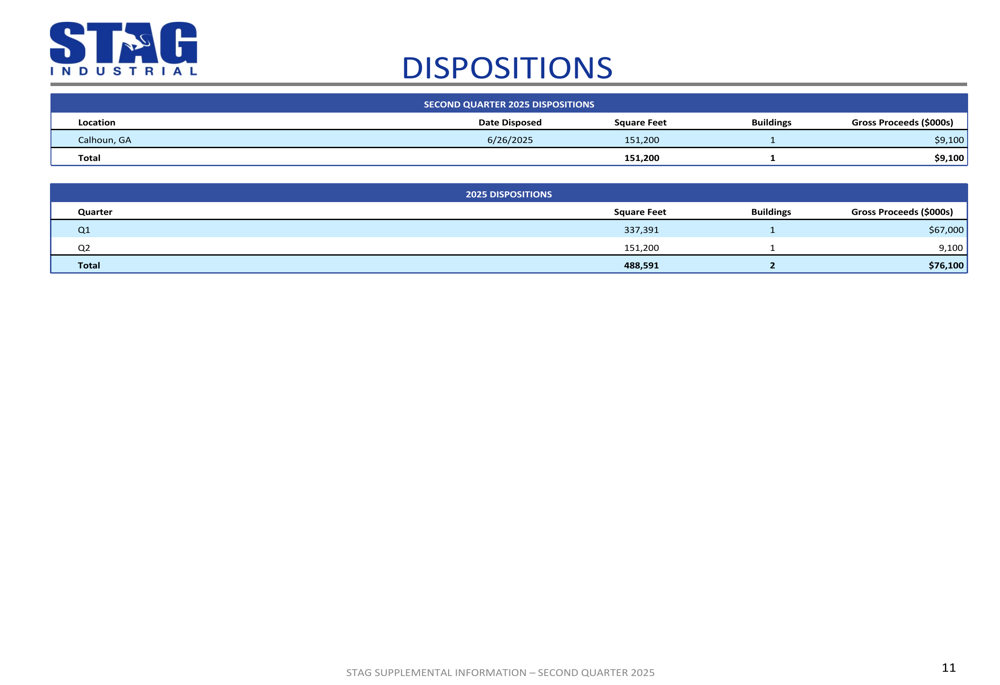

Durante o 2º tri de 2025, a STAG adquiriu uma propriedade totalizando 183.200 pés quadrados por US$ 18,4 milhões a uma taxa de capitalização de caixa de 7,1%. No acumulado do ano, a empresa adquiriu quatro propriedades totalizando 576.764 pés quadrados por US$ 61,7 milhões a uma taxa média ponderada de capitalização de caixa de 6,9%.

A tabela a seguir fornece detalhes sobre a atividade de aquisição da empresa:

O pipeline de desenvolvimento da STAG permanece ativo com vários projetos em construção, substancialmente concluídos ou recentemente colocados em serviço. Essas iniciativas de desenvolvimento representam um componente importante da estratégia de crescimento da empresa.

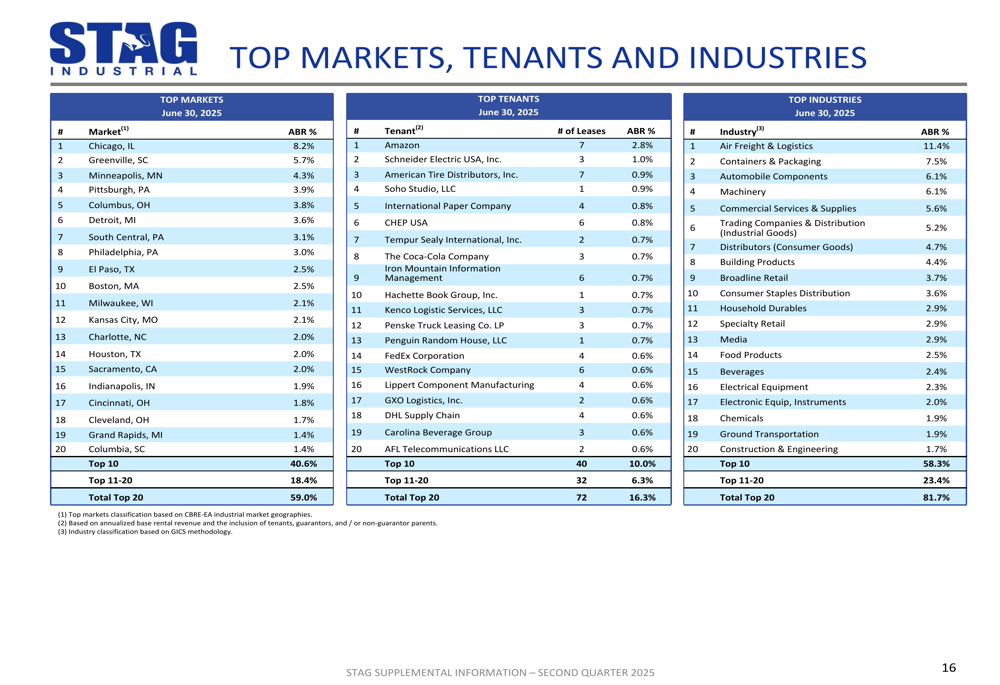

O portfólio da empresa permanece bem diversificado entre mercados, inquilinos e indústrias, reduzindo o risco de concentração e proporcionando estabilidade aos fluxos de caixa. Os 10 principais inquilinos representam apenas 10% da receita base anualizada de aluguel, sendo a Amazon o maior inquilino com 2,8%.

Como ilustrado na seguinte divisão dos principais mercados, inquilinos e indústrias:

Declarações prospectivas

Com base no forte desempenho no primeiro semestre de 2025, a STAG elevou suas projeções para o ano inteiro. A empresa agora espera que o FFO Core por ação varie de US$ 2,48 a US$ 2,52, acima da orientação anterior de US$ 2,46 a US$ 2,50 fornecida após os resultados do 1º tri.

A projeção de crescimento do NOI de Caixa em Base Comparável também foi elevada para 3,75%-4,00%, acima da faixa anterior de 3,50%-4,00%, refletindo a confiança da administração na continuidade do forte desempenho operacional.

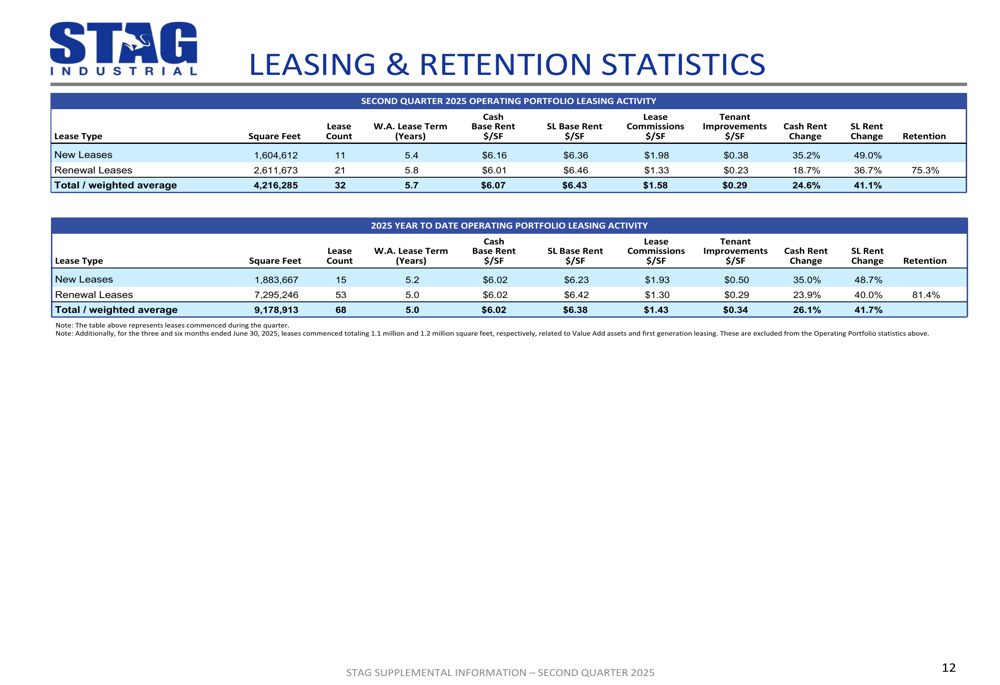

A atividade de locação da STAG permanece robusta, com novos contratos assinados com aumentos de aluguel em dinheiro de 35,2% e contratos de renovação com aumentos de 18,7% durante o 2º tri de 2025. A empresa alcançou uma taxa de retenção de 75,3% no trimestre e 81,4% no acumulado do ano, demonstrando forte satisfação dos inquilinos.

A estrutura de capital e as métricas de dívida da empresa a posicionam bem para o crescimento contínuo, com conformidade em todos os covenants de dívida e liquidez disponível significativa:

A apresentação do 2º tri de 2025 da STAG Industrial demonstra a capacidade contínua da empresa de executar sua estratégia de forma eficaz no setor imobiliário industrial. Com métricas operacionais fortes, um balanço sólido e projeções elevadas, a STAG parece bem posicionada para continuar entregando valor aos acionistas durante o restante de 2025.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: