Lucro do BB tomba 60% no 2º tri; banco reduz payout para 30%

Introdução e contexto de mercado

A WIIT SpA (BIT:WIIT), provedora italiana de computação em nuvem e serviços de TI, apresentou seus resultados financeiros do 1º tri de 2025 em 13 de maio de 2025, demonstrando forte crescimento de receita e contínua expansão geográfica. A empresa, que se posiciona como provedora premium de nuvem com o slogan "WIIT leva seu negócio acima das nuvens", vem executando uma estratégia de crescimento orgânico e aquisições estratégicas nos mercados europeus.

Negociada a €15,54 em 9 de julho de 2025, as ações da WIIT registraram ganhos modestos recentemente, mas permanecem bem abaixo de sua máxima de 52 semanas de €23,45, sugerindo potencial de valorização caso a empresa continue a entregar suas iniciativas de crescimento.

Destaques do desempenho trimestral

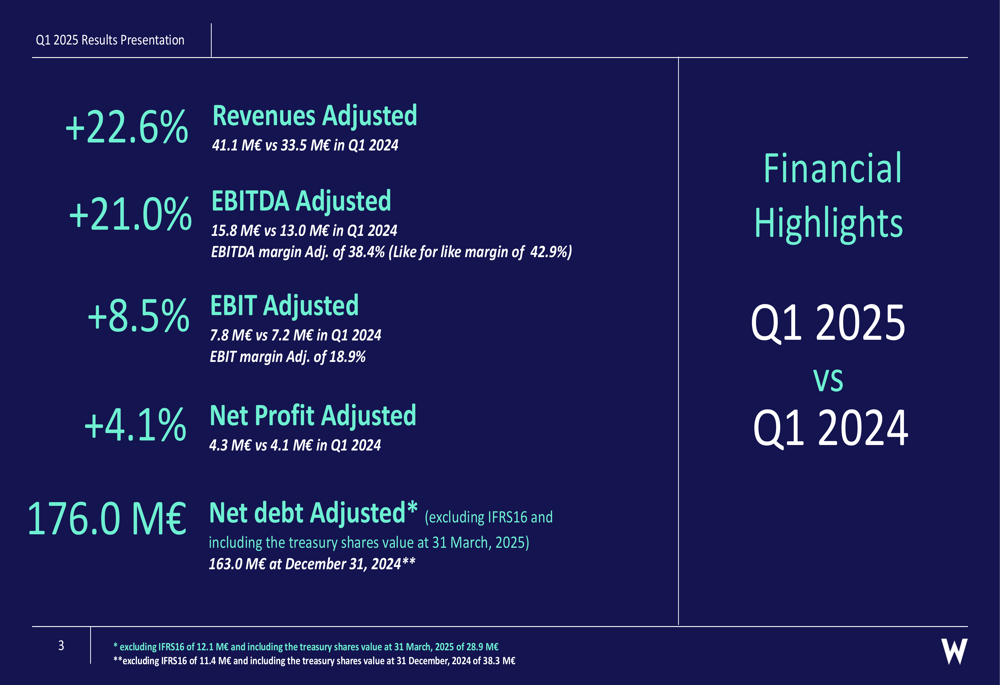

A WIIT reportou resultados financeiros impressionantes para o 1º tri de 2025, com receita ajustada aumentando 22,6% em comparação anual para €41,1 milhões, contra €33,5 milhões no 1º tri de 2024. Este crescimento foi acompanhado por um aumento de 21,0% no EBITDA ajustado para €15,8 milhões, mantendo uma saudável margem EBITDA ajustada de 38,4% (42,9% em base comparável).

Como mostrado nos seguintes destaques financeiros:

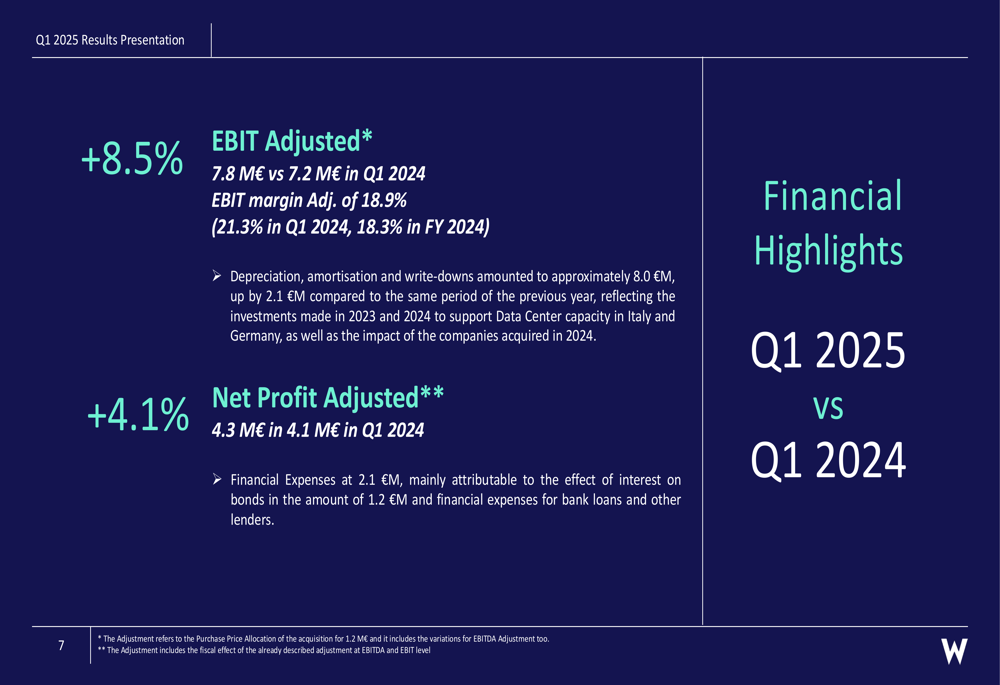

Enquanto o crescimento da receita foi robusto, as métricas de resultado final mostraram melhorias mais moderadas. O EBIT ajustado aumentou 8,5% para €7,8 milhões, com a margem EBIT contraindo para 18,9% de 21,3% no 1º tri de 2024. Da mesma forma, o lucro líquido ajustado cresceu 4,1% para €4,3 milhões. O crescimento mais lento nessas métricas reflete o aumento nos custos de depreciação e amortização de aproximadamente €8,0 milhões, principalmente relacionados a investimentos em capacidade de data center.

Análise de desempenho geográfico

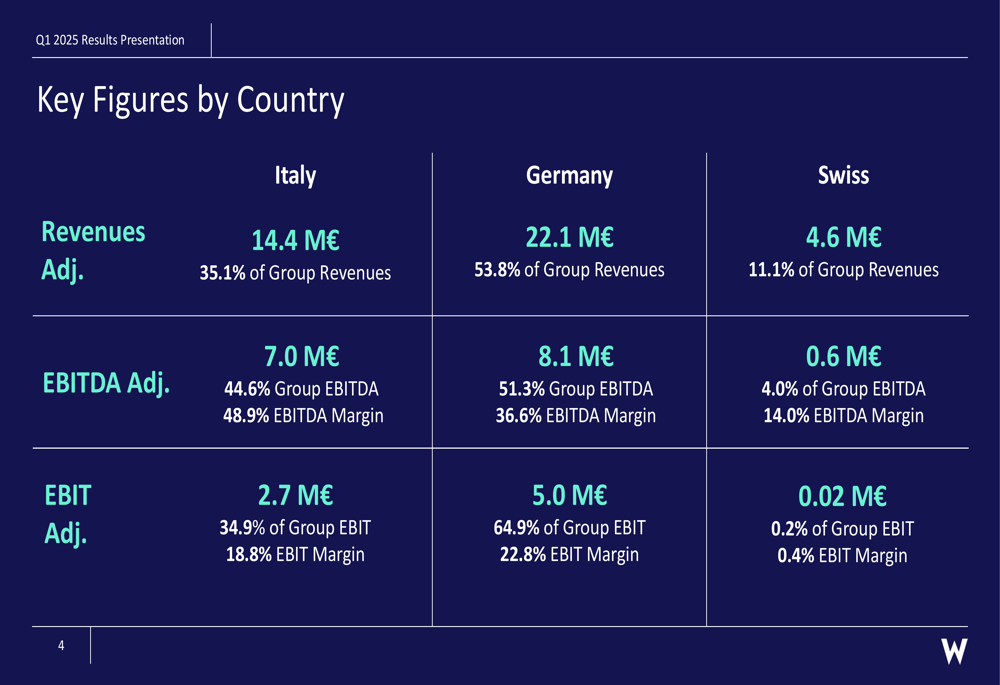

Um destaque importante dos resultados do 1º tri de 2025 da WIIT é a bem-sucedida diversificação geográfica da empresa. A Alemanha emergiu como a maior contribuinte para as receitas do grupo, respondendo por 53,8% das receitas ajustadas totais, enquanto a Itália representou 35,1% e a Suíça 11,1%.

A seguinte divisão ilustra as métricas de desempenho por país:

Notavelmente, enquanto a Alemanha lidera na contribuição de receita, a Itália mantém a maior lucratividade com uma margem EBITDA de 48,9% comparada aos 36,6% da Alemanha. A Suíça, representando o mercado mais recente da WIIT após a aquisição da Econis AG, atualmente mostra uma margem EBITDA mais modesta de 14,0%, sugerindo potencial para melhoria de margem conforme a integração progride.

Iniciativas estratégicas e impulsionadores de crescimento

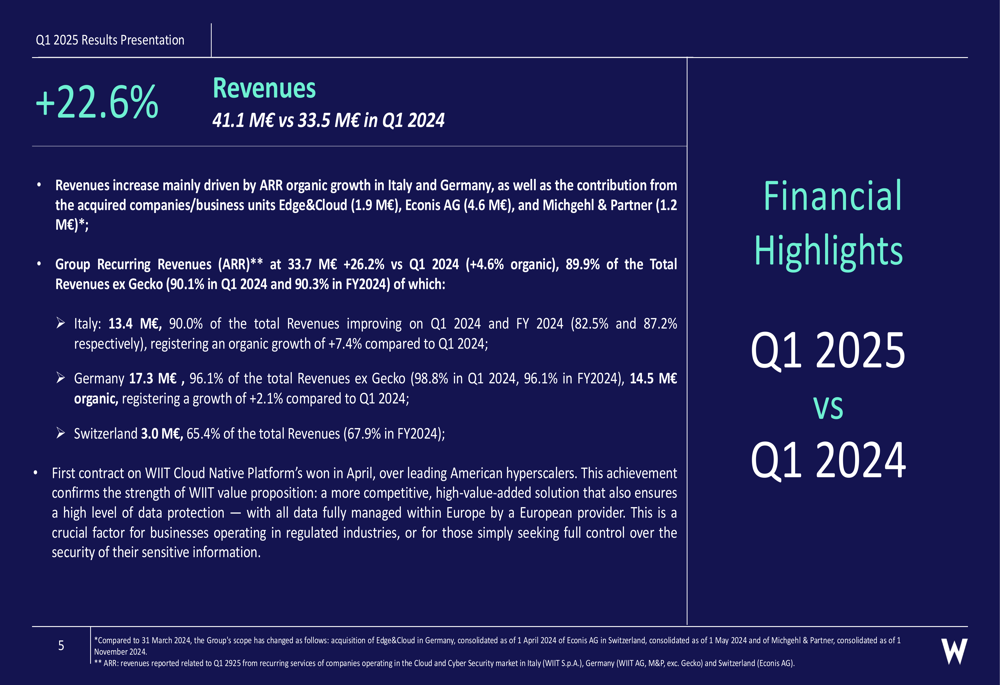

O crescimento da receita da WIIT foi impulsionado tanto pela expansão orgânica quanto por aquisições estratégicas. A empresa destacou contribuições de negócios recentemente adquiridos, incluindo Edge&Cloud (€1,9 milhões), Econis AG (€4,6 milhões) e Michgehl & Partner (€1,2 milhões).

A seguinte análise de receita fornece mais insights sobre os impulsionadores de crescimento da empresa:

Um pilar do modelo de negócios da WIIT é seu foco em receita recorrente, que alcançou €33,7 milhões no 1º tri de 2025, representando 89,9% da receita total (excluindo Gecko) e crescendo 26,2% em comparação anual. Este alto percentual de receita recorrente proporciona à empresa fluxos de caixa estáveis e previsíveis.

A empresa também destacou uma conquista estratégica significativa, garantindo seu primeiro contrato para a WIIT Cloud Native Platform em abril, competindo com sucesso contra "principais hyperscalers americanos". Esta conquista valida a proposta de valor da WIIT no mercado premium de serviços em nuvem.

Análise financeira detalhada

As métricas de lucratividade da WIIT mostram desempenho sólido apesar do aumento de custos relacionados a aquisições e investimentos. O crescimento do EBITDA ajustado de 21,0% foi impulsionado pelo foco em serviços de nuvem, processos otimizados e melhoria na organização de serviços operacionais.

A seguinte análise de EBITDA fornece detalhes adicionais:

Os custos operacionais aumentaram €0,5 milhão para aproximadamente €12,0 milhões, principalmente devido à consolidação de empresas adquiridas na Alemanha e Suíça. No entanto, este aumento foi amplamente compensado por sinergias de custos. Os custos de pessoal tiveram um aumento mais significativo de €4,0 milhões para €13,1 milhões, quase inteiramente atribuível ao impacto das novas aquisições.

O crescimento do EBIT e do lucro líquido, embora positivo, ficou atrás do crescimento da receita e do EBITDA devido ao aumento da depreciação e despesas financeiras:

As despesas financeiras somaram €2,1 milhões, principalmente atribuíveis a juros sobre títulos. Essas despesas, combinadas com o aumento dos custos de depreciação e amortização, limitaram o crescimento do resultado final apesar do forte desempenho operacional.

Posição financeira e perspectivas

A WIIT reportou uma posição de dívida líquida de €216,9 milhões (incluindo IFRS16 de €12,1 milhões e excluindo ações em tesouraria avaliadas em €28,9 milhões). A empresa gerou forte fluxo de caixa operacional de €15,7 milhões no 1º tri de 2025, que financiou parcialmente despesas de capital de €11,1 milhões, com €8,2 milhões dedicados à infraestrutura de TI e €2,9 milhões a direitos de aluguel e veículos.

A estrutura acionária da empresa permanece estável, com o fundador e CEO Alessandro Cozzi mantendo controle majoritário com 58,37% das ações, enquanto o free float representa 34,27% e as ações em tesouraria correspondem a 7,36%.

Os resultados do 1º tri de 2025 da WIIT demonstram a contínua execução de sua estratégia de crescimento, com forte aumento de receita, diversificação geográfica e sólida lucratividade. O foco em receita recorrente e serviços premium de nuvem posiciona bem a WIIT no competitivo mercado europeu de serviços em nuvem, embora os investidores provavelmente monitorarão se o crescimento do resultado final pode acelerar para igualar o impressionante desempenho da receita.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: