Weg compra empresa de recarga de carros elétricos Tupi Mob

Por Geoffrey Smith

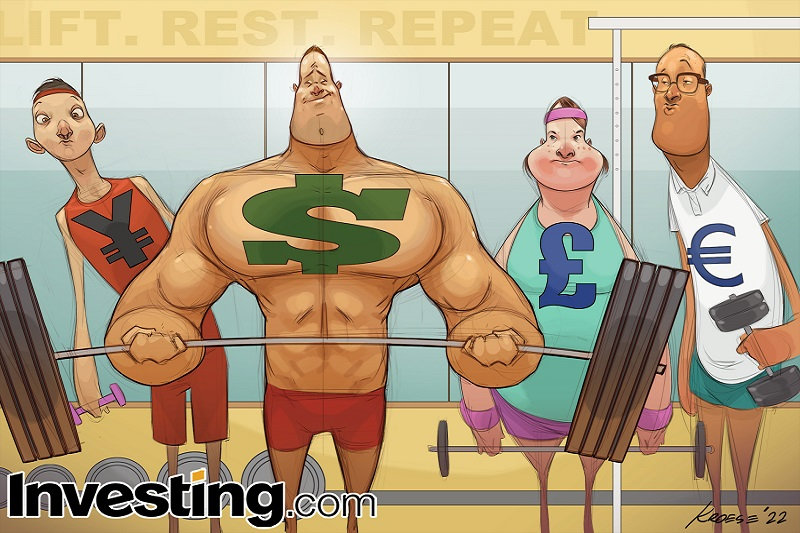

Investing.com - Os banqueiros centrais podem não querer ver dessa forma, mas a rodada de reuniões de política monetária desta semana está se resumindo a um teste bruto de força.

De quem é a economia forte o suficiente para resistir aos grandes aumentos das taxas de juros enquanto os guardiões monetários do mundo tentam domar a fera da inflação? Parece ser uma lista curta.

Outra surpresa positiva para a inflação dos EUA em agosto levou a especulações de que o Federal Reserve aumentará o intervalo da meta para os fundos federais em um ponto percentual completo na quarta-feira, embora essa possibilidade tenha caído para 8,3%.

Um ano atrás, um movimento tão agressivo, o maior aumento de juros em quase 30 anos, teria sido impensável. Mas a inflação tem sido tão acentuada e – cada vez mais – tão ampla que poucos discutiriam com o Fed se ele atingir os 100 pontos-base.

De fato, a maioria dos analistas agora está argumentando que a questão-chave da reunião, e da coletiva de imprensa subsequente do chairman do Fed Jerome Powell, não será '75 ou 100', mas sim o infame 'dot plot' - que mostra onde os altos escalões do Fed espera que as taxas sejam nos próximos dois anos – tem a dizer sobre quão altas as taxas terão que ir e quanto tempo elas terão que permanecer lá para reduzir a inflação.

Os futuros da taxa de dólar de curto prazo atualmente implicam que a taxa dos fundos federais atingirá um pico entre 4,25% e 4,50% até abril do próximo ano. Isso exigirá que o Fed suba 2 pontos percentuais completos nos próximos seis meses, o que significa que 100 pontos base na quarta-feira já farão metade do trabalho. Segue-se que o ritmo de aperto diminui consideravelmente a partir de então.

Esse padrão de aumentos de taxas de “adiantamento” já era evidente na primeira grande reunião do banco central da semana, na terça-feira, onde o Riksbank da Suécia elevou sua taxa básica em 100 pontos-base – mais do que o esperado – para 1,75%.

No entanto, a própria orientação do Riksbank para a trajetória futura das taxas indicou que ele só espera aumentar mais 75 pontos-base antes de começar a cortar em 2024, disse Gustav Helgesson, economista da Nordea, em nota aos clientes.

“Ao aumentar a taxa básica de juros agora, o risco de inflação alta no longo prazo é reduzido e, portanto, a necessidade de maior aperto da política monetária mais à frente”, disse o Riksbank em seu comunicado.

É certo que o Riksbank – como muitos bancos centrais nos últimos anos – tem sido notoriamente impreciso com suas previsões. Mas o argumento de uma alta acentuada agora para evitar mais aperto mais tarde provavelmente se repetirá ao longo da semana, especialmente na quinta-feira, quando o Banco da Inglaterra realizará sua reunião do Comissão de Política Monetária.

A libra esterlina sofreu nas últimas semanas, pois os mercados perderam a fé na capacidade do BoE de igualar o Fed passo a passo, embora a taxa de inflação do Reino Unido - acima de 10% e ainda subindo em agosto - esteja consideravelmente pior do que os EUA. Analistas esperam que o BoE suba apenas 50 pontos-base, mas a economia do Reino Unido está em uma situação tão ruim que qualquer orientação que fale de novos aumentos de juros será recebida com ceticismo.

Mas quando o BoE se reunir, o mercado de câmbio pode ter coisas mais importantes com que se preocupar. O Banco do Japão – a última e maior queda da inflação na comunidade bancária central – também se reunirá na quinta-feira, em um momento em que o governo japonês mostra sinais crescentes de alarme com a desvalorização do iene.

O iene caiu 20% em relação ao dólar apenas nos últimos sete meses, um declínio que vai muito além da depreciação benigna que costumava ser saudada como suporte para as exportações.

O Banco do Japão foi relatado na semana passada para “verificar as taxas” com os investidores de câmbio, historicamente um prelúdio para intervenção. Mas, apesar disso, ainda parece haver pouco apetite no BoJ para afrouxar sua política de deprimir os rendimentos dos títulos.

Noruega e Suíça também lançarão decisões de taxas na quinta-feira. Mas sem dúvida de maior interesse serão as reuniões em mercados emergentes.

Brasil, que iniciou seu ciclo de alta mais cedo, não deve apertar ainda mais. Nem a Turquia, que parece ter escolhido deliberadamente um caminho de desvalorização da moeda. Mas na África do Sul e Egito, as taxas devem subir 75 e 100 pontos base, respectivamente - medidas que provavelmente terão um grande impacto em suas respectivas economias.

LEIA MAIS - Selic: Expectativa é de pausa no ciclo de aperto, sem descartar alta de 0,25 p.p.

O economista-chefe do BNP Paribas (EPA:BNPP), William de Vijlder, diz que os bancos centrais globais estão no segundo estágio de um ciclo de aperto de três estágios. Após um estágio inicial de pânico por estar “atrás da curva”, eles agora progrediram para um estágio de “perseverança” com aumentos de taxas que eles sabem que serão dolorosos, mas necessários. Depois disso, finalmente, vem a “paciência”, enquanto eles esperam que o aperto da política entre em vigor.

“O aperto antecipado”, escreveu Vijlder em uma nota aos clientes esta semana, “deve levar a uma redução duradoura no risco de inflação esperada fora de controle.”

No curto prazo, “a agressividade dessa abordagem leva a uma preocupação crescente com um pouso forçado, mas durante essa fase de perseverança, isso não impede os bancos centrais de pressionar ainda mais os freios”.