Por que o preço do café disparou em agosto nos mercados internacionais?

Por Jessica Bahia Melo

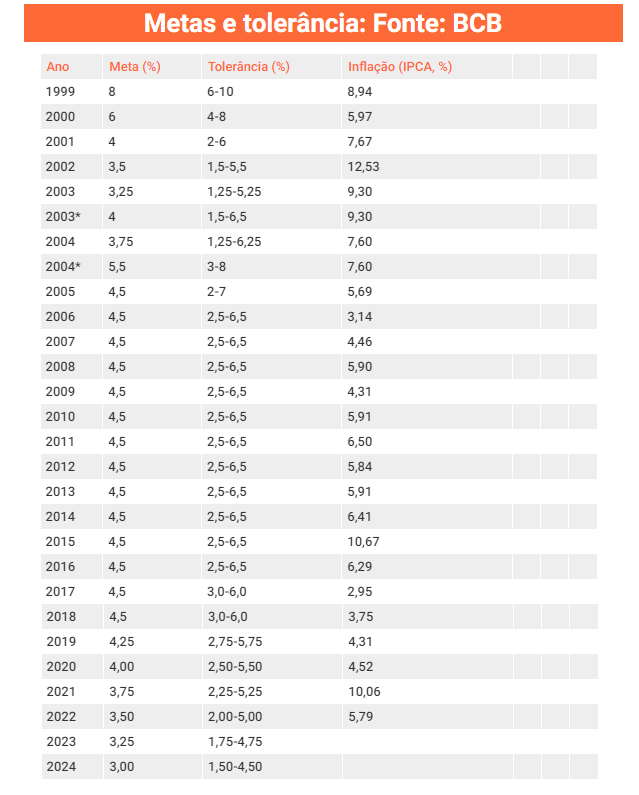

Investing.com - O Banco Central brasileiro divulgou na última terça-feira (10) a carta aberta em que aponta os motivos para o descumprimento da meta de inflação estabelecida pelo Conselho Monetário Nacional (CMN) de 3,5% de 2022. Segundo o Instituto Brasileiro de Geografia e Estatística (IBGE), o Índice Nacional de Preços ao Consumidor Amplo (IPCA) subiu 5,79% no ano passado, ficando novamente acima da tolerância de 1,5 ponto percentual, como ocorreu em 2021 e 2022. Em 2019 e em 2020, o IPCA fechou também superior ao centro da meta, mas dentro do limite de tolerância.

Desde a criação do Regime de Metas de Inflação, em 1999, o Banco Central descumpriu a meta não somente nesses anos. No ano que vem, a estratégia completa 25 anos. Mesmo assim, os indicadores de inflação são distantes dos registrados em períodos hiperinflacionários. Na avaliação de economistas consultados pelo Investing.com, a utilização desse mecanismo é eficaz, mas requer a ponderação de seus efeitos em outros indicadores como crescimento econômico e desemprego.

LEIA MAIS: Inflação brasileira fecha 2022 em 5,79%, acima da meta

Sobre o Regime de Metas de Inflação

A sistemática de "metas para a inflação" foi instituída como diretriz para fixação do regime de política monetária por meio do Decreto 3.088, de 21 de junho de 1999. A legislação estabelece que o presidente do Banco Central do Brasil deve divulgar publicamente as razões em caso do descumprimento da meta, por meio de carta aberta ao Ministro da Fazenda, que deve conter a descrição detalhada das causas do ocorrido, providências para assegurar o retorno da inflação aos limites estabelecidos e o prazo no qual se espera que as providências tenham efeito. O BC também atua na estabilização financeira.

Nesse mecanismo, a busca pelo controle inflacionário é o foco primordial da política, em dissonância como ocorre em outros países, como os Estados Unidos, que possui duplo mandato. No caso dos EUA, o Federal Reserve (Fed) conta também com uma meta de emprego.

Na avaliação do Banco Central, o regime tem sido exitoso no Brasil e no amplo conjunto de países que o adotam. O sistema prevê que a inflação seja anunciada de forma pública, servindo como âncora para as expectativas dos agentes econômicos sobre a inflação futura.

O Banco Central trabalha para que a inflação anual, medida pelo IPCA, fique de acordo com a meta definida pelo Conselho Monetário Nacional (CMN). Além disso, o indicador serve como indexador dos títulos Tesouro IPCA+ com Juros Semestrais.

O CMN define em junho do ano de referência a meta para a inflação de três anos-calendário seguintes, com horizontes mais longos visando diminuir as incertezas da economia.

De acordo com o Banco Central, o regime de metas para a inflação prevê o conhecimento público e prévio da meta para a inflação, autonomia na adoção das medidas necessárias para o cumprimento da meta, comunicação transparente sobre as decisões da política monetária e mecanismos prestação de contas à toda a sociedade.

Histórico da adoção no Brasil

Desde o início da adoção do Regime de Metas, a inflação ficou acima do limite de tolerância em 2001, 2002, 2003, 2004, 2015, 2021 e 2022.

Em 2017, ficou abaixo do limite inferior.

*Em 2003 e 2004, houve mudança na meta.

O que pensam os economistas

O economista Alexandre Schwartsman acredita que, de forma geral, os resultados não são ruins. “Não é brilhante, mas tem uma certa estabilidade. Embora tenha momentos de descolamento forte com relação à meta, percebemos que se o Banco Central consegue fazer um certo esforço, tem um certo resultado no sentido de trazer uma inflação de volta. Nem sempre no ritmo ideal, mas tem conseguido. O regime tem funcionado e acho isso é o mais importante”, reforça.

Na avaliação de Schwartsman, o Banco Central não segue a ferro e fogo atualmente uma meta anual, mas tenta convergir em períodos superiores. “O Banco Central, sem perder de vista seu objetivo de controlar a inflação, tem atuado também no sentido de moderar o impacto das suas ações sobre a atividade econômica. Acho que tem um certo amadurecimento e a própria construção da credibilidade do Banco Central, ainda que um pouco arranhada por esse último surto inflacionário, tem permitido essa estratégia de uma convergência mais lenta”, completa.

LEIA MAIS - Schwartsman: "Brasil não precisa de novo arcabouço fiscal, mas rever gastos"

O economista André Braz, coordenador do indicador de Índice de Preços ao Consumidor (IPC) da Fundação Getulio Vargas (FGV/IBRE), acha que o sistema, que é utilizado em diversos países, é perfeito, mas a autoridade monetária precisa estar atenta aos desafios da economia.

“Porque se se compromete com uma meta muito arrojada, num período em que a economia tem reações provocadas por efeitos que não tem como se prever, como uma covid, uma guerra, uma seca muito extensa, impõe a necessidade de uma política muito austera sobre um ano em que a dificuldade de cumprimento é maior. Então, eventualmente abrir uma exceção e admitir uma inflação um pouco mais alta pode ser uma forma de onerar menos a atividade econômica pela exigência de juros extremamente altos”.

Além disso, Braz afirma que a política monetária e a fiscal devem ser complementares, mas isso não ocorre atualmente. “O que acaba acontecendo é que a política monetária tenta fazer o papel que a política fiscal não faz e a autoridade monetária às vezes é criticada por demorar muito”, completa.

Pedro Rossi, professor do Instituto de Economia da Universidade Estadual de Campinas (Unicamp), lembra que, em uma avaliação mais longa, desde a criação, são diversos os problemas de descumprimento, ainda que a inflação deva ser o foco do Banco Central.

“A gente vai ver problemas no regime de metas, não apenas no regime de metas, também no tripé macroeconômico. Por que que a economia brasileira tem que apresentar as maiores taxas de juro reais do mundo? Por que que diante de choques como choques de custo que a gente viu no ano passado, a nossa taxa de juros tem que ser a mais alta do mundo em termos reais? E a nossa taxa nominal não se explica pelo patamar da inflação. A nossa taxa real não se explica pelo patamar da dívida pública nem por outros fatores”, pondera.

Na avaliação do economista, a economia brasileira está muito sujeita a choques e é necessário também tratar de problemas estruturais que causam alta volatilidade frente ao dólar e indexação elevada antes de ambicionar uma meta de inflação muito baixa, o que pode impactar negativamente na taxa de crescimento e resultar em alta do desemprego.

“A inflação corrói o poder de compra da população e, portanto, impacta na vida das pessoas. Evidentemente, o poder de compra da população não depende só da inflação, depende também da renda. Portanto, depende do nível de emprego. Depende do crescimento econômico. Então há um dilema, um trade-off que tem que ser considerado pelo Banco Central. Seria fácil o Banco Central jogar a inflação pra baixo e o desemprego para cima, então isso tem que ser equilibrado com políticas que garantam o crescimento econômico, que garantam o emprego da população”, acredita Rossi (BVMF:RSID3).

Metas para 2023

O Conselho Monetário Nacional (CMN) estipulou a meta de inflação em 3,25% para 2023, com limites de 1,5 ponto percentual. Na avaliação dos economistas consultados e segundo o último Boletim Focus divulgado pelo Banco Central, essa meta não deve ser cumprida novamente, mesmo diante de uma taxa de juros básica de 13,75%, patamar atual da Selic.

André Braz concorda com essa visão e aponta que um juro muito elevado é necessário para conter a inflação e tentar levá-la para a meta. “E tem esse efeito colateral que é exatamente paralisar a atividade. Um juro alto significa que quem quer tomar dinheiro emprestado para comprar um carro, um apartamento, uma viagem vai adiar porque não vai pagar muito mais caro por esses bens e o empresário que quer captar recursos no mercado financeiro pra ampliar a sua atividade, também não vai fazê-lo agora”, reforça.

Segundo Rossi, o estouro da meta também é explicado pelo rigor do indicador estipulado. “Tem algo de errado com o sistema. Ou se coloca uma meta que seja mais crível, talvez mais flexível ou a gente pode ter o risco de a meta ser descumprida, diante de choques. E a economia brasileira é muito vulnerável a choques”, completa.