Confiança da indústria do Brasil cai em agosto para menor nível desde outubro de 2023, diz FGV

Investing.com - O dólar americano está subindo. Nos últimos três meses, subiu mais de 8%. A moeda de reserva mundial subiu para 104,95 na quinta-feira, a maior desde dezembro de 2002. A razão para a força do dólar é a tendência de alta agressiva das taxas de juros do Fed, dando aos EUA uma vantagem ainda maior na taxa de juros, enquanto outros bancos centrais, como o Banco Central Europeu (BCE), demoram a avançar.

O Federal Reserve dos EUA elevou as taxas de juros em 25 pontos base em março pela primeira vez desde 2018. Isto foi seguido por outro aumento de 50 pontos base em maio. Outros 100 pontos base são esperados nas próximas duas reuniões, em junho e julho. O chairman do Fed, Jerome Powell, recentemente minimizou a chance de uma alta de 75 pontos base em uma das próximas duas sessões .

Isso não é algo que está sendo "ativamente" considerado, disse ele em sua última entrevista coletiva. No entanto, tanto os banqueiros centrais dos EUA quanto o presidente dos EUA, Joe Biden , recentemente enfatizou repetidamente a importância de combater a inflação de forma eficaz. Nada, portanto, deve ser descartado, as experiências dos anos 1970 e início dos anos 1980 foram muito dolorosas. O mercado está atualmente precificando até 200 pontos-base de novos aumentos das taxas até o final do ano. Isso colocaria a taxa básica de juros em uma faixa de 2,75 a 3,00%.

CONFIRA: Projeção de mercado da taxa de juros do Fed nas próximas reuniões

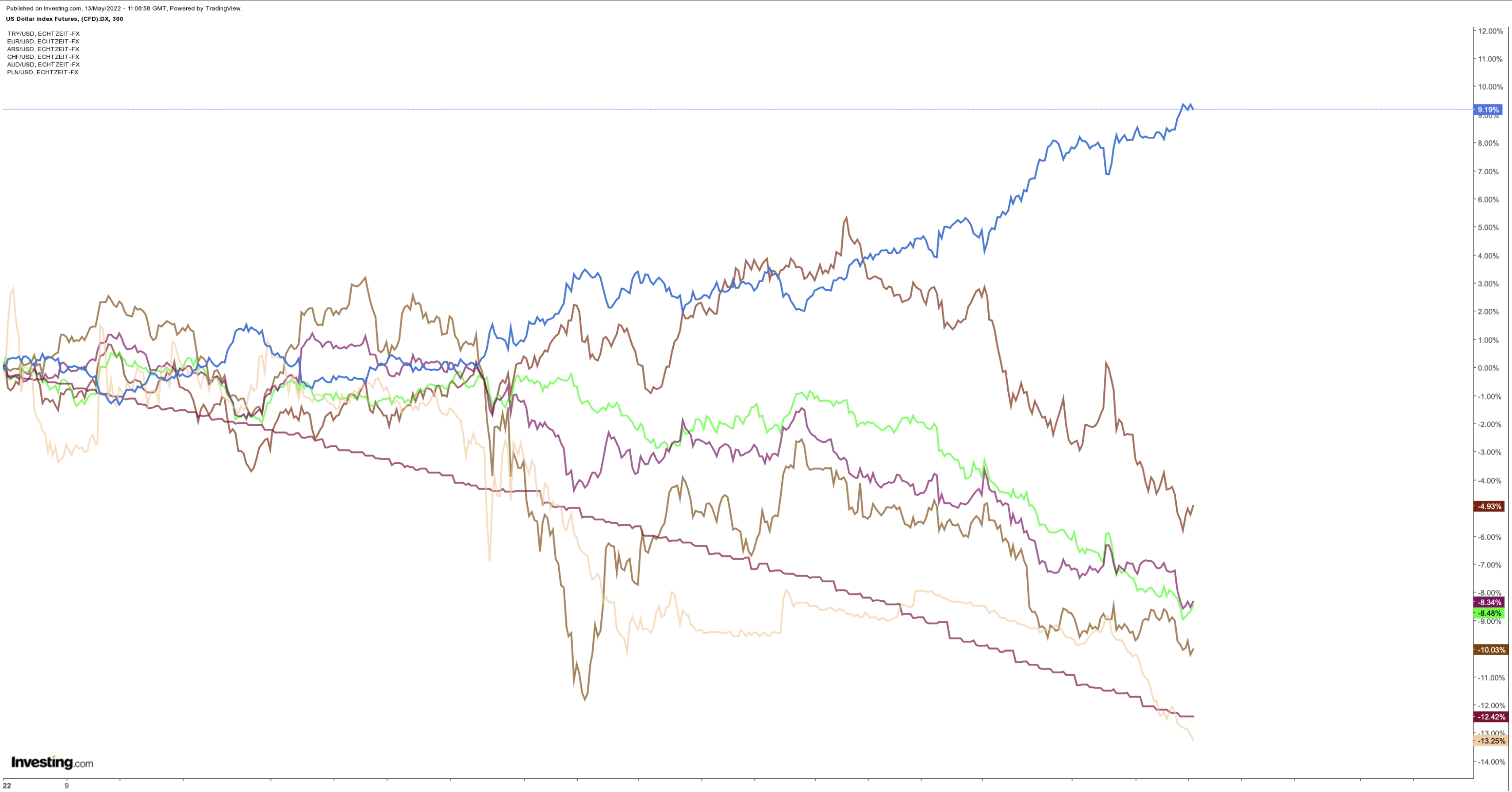

A força do dólar é particularmente evidente em relação às moedas de mercados emergentes, todas com altos níveis de dívida em dólar. Desde o início do ano , a lira turca perdeu quase 16% em relação ao dólar americano, o peso argentino 14,2% e o zloty polonês 11,60%. Mas o dólar também subiu significativamente em comparação com as moedas dos países desenvolvidos: 9,7% em relação ao franco suíço, 8,6% em relação ao euro e 7,27% em relação ao dólar australiano.

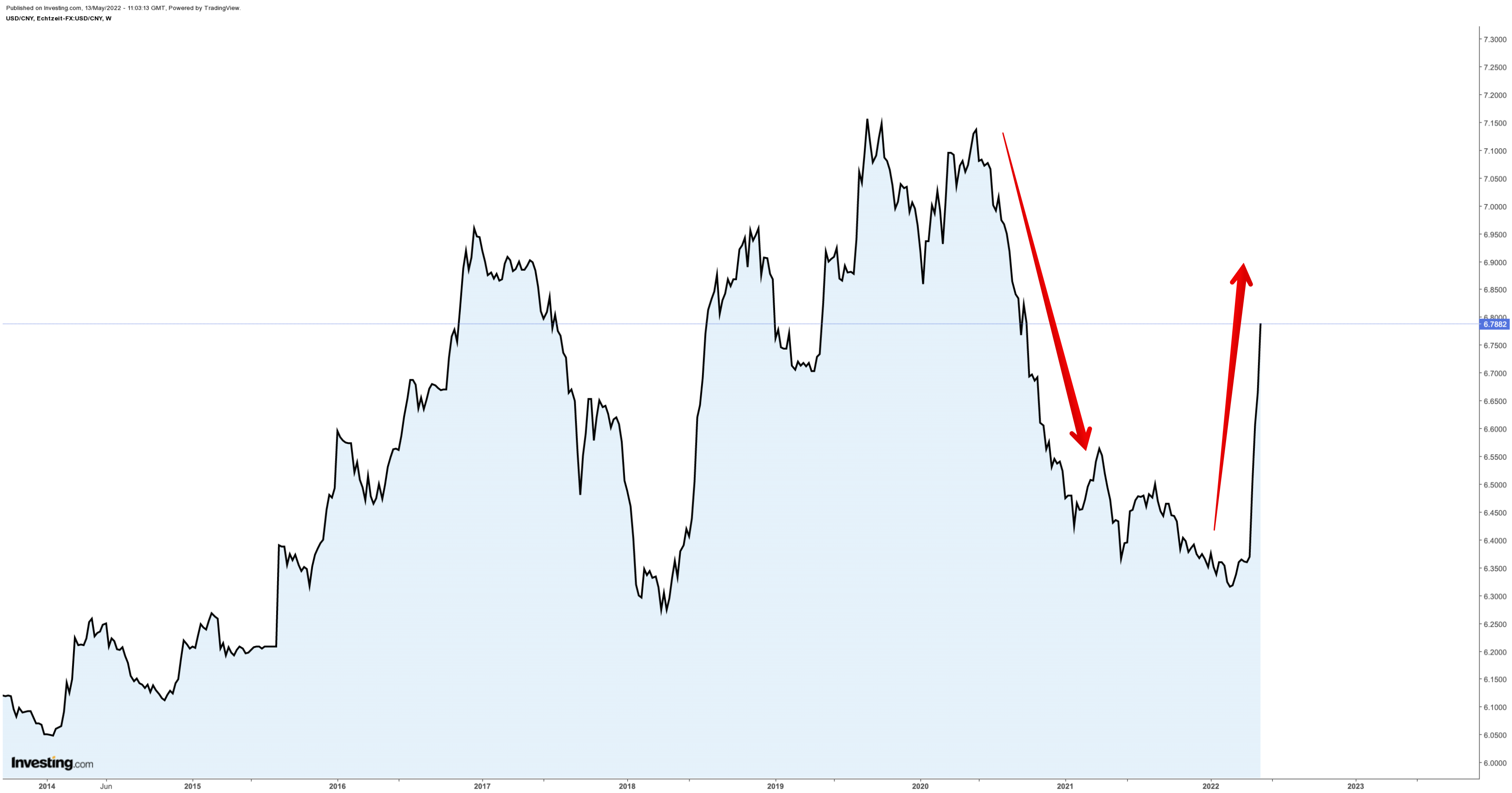

O yuan chinês caiu 6,5%. Para colocar a economia local de volta nos trilhos em resposta aos bloqueios de combate ao coronavírus, o banco central chinês recentemente desvalorizou significativamente o yuan. A rúpia indiana, por outro lado, está relativamente estável. Perdeu "apenas" 1,51% em relação ao dólar.

Apesar da enorme valorização observada recentemente, os analistas da Capital Economics não vislumbram o fim da força do dólar. Eles ainda esperam que a valorização continue até o final do ano.

"Vemos o índice DXY em torno de 108 até o final deste ano, o mais alto desde o início dos anos 2000", escreveu o analista de mercado da Capital Economics, Jonathan Petersen, em nota.

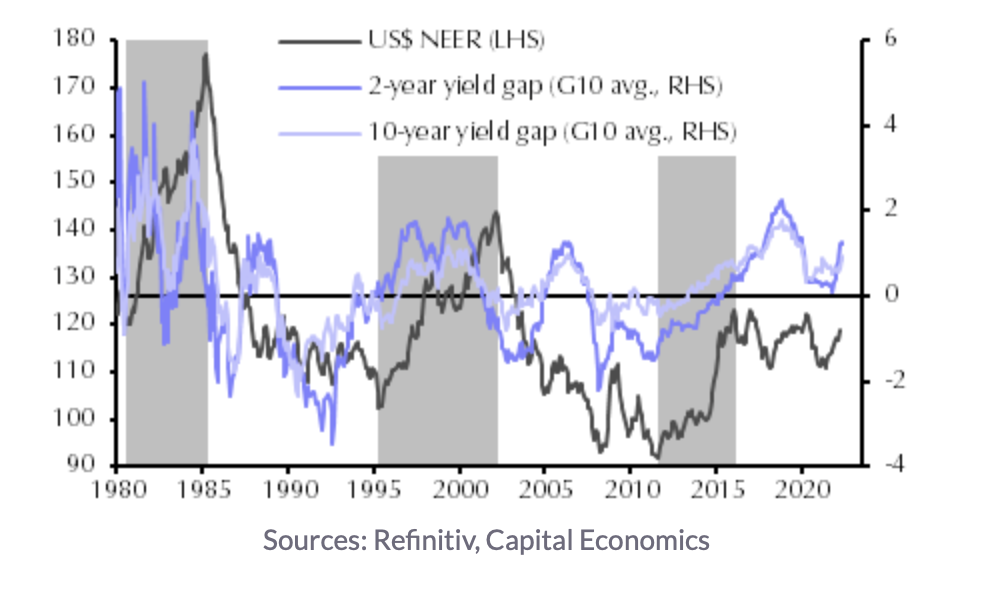

O especialista vê a postura relativa da política monetária do Fed em comparação com outros grandes bancos centrais do mundo como o principal impulsionador, o que se reflete nos diferentes níveis de taxas de juros, rendimentos de títulos e programas de compra. Mas a valorização do dólar e o cenário global também podem desempenhar um papel importante.

Embora outros bancos centrais também estejam lutando com a inflação descontrolada, que os está forçando a aumentar as taxas de juros, a divergência de política monetária entre o Federal Reserve e os outros grandes bancos centrais ameaça aumentar ainda mais, de acordo com a Capital Economics.

“Em nossa opinião, a economia dos EUA, ao contrário da maioria das outras economias, está bem posicionada para resistir a um aperto da política monetária além de sua taxa de juros 'neutra'. Por outro lado , a Europa e a Ásia provavelmente enfrentarão o impacto dos termos de troca dos preços mais altos das commodities e tanto o PBOC quanto o Banco do Japão (BoJ) estão afrouxando a política monetária enquanto o resto do mundo está apertando. Essas diferenças na política monetária provavelmente se refletirão em uma ampliação ainda maior dos diferenciais de rendimento dos títulos do governo em favor do dólar”, disse Petersen em seu relatório.

Mudanças sustentadas nos diferenciais de rendimento de curto e longo prazo em favor dos EUA coincidiram com três "mercados altistas" anteriores: 1980-1985, 1995-2002 e 2011-2015.

Como segunda razão para a continuação do rali do dólar, Petersen cita a recuperação econômica global, que está no fio da navalha devido à alta inflação, interrupções na cadeia de suprimentos e taxas de juros mais altas, o que pode provocar mais influxos no dólar porto-seguro.

Além disso, "isso aponta para uma maior valorização do dólar, que tende a se valorizar quando o ambiente econômico e financeiro global se deteriorar", concluiu.

Da mesma forma, o analista não vê grandes obstáculos para o dólar em termos de valorização, embora já esteja negociando acima de seu "valor justo" de uma perspectiva fundamental. Como em alguns dos ciclos anteriores de aumento de taxa de juros do Fed, Peterson acredita que a valorização deve ter apenas um papel menor por enquanto.

Por outro lado, para que o dólar inverta a direção, será necessária uma "aceleração sustentável" no crescimento fora dos EUA e algum tipo de cenário "Cachinhos Dourados" de crescimento equilibrado e inflação nas principais economias convergindo para a meta do banco central. No entanto, esse cenário não seria realista até 2023, no mínimo, escreveu Petersen em conclusão.