BBAS3: Por que as ações do Banco do Brasil subiram hoje?

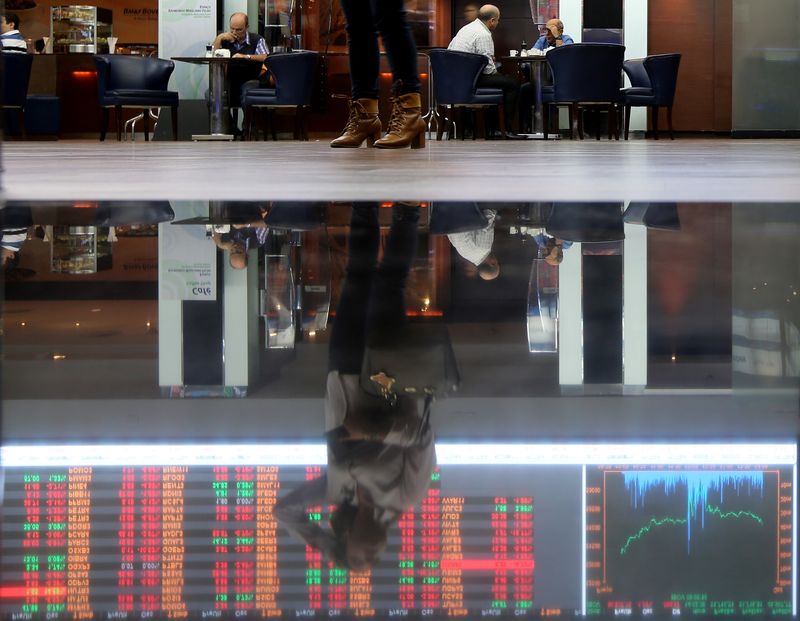

A percepção de que o Federal Reserve (Fed, o banco central dos Estados Unidos) terá de continuar com posturas duras em suas decisões de política monetária provoca aversão a risco nos mercados. Neste ambiente, as bolsas europeias e em Novas York cedem com força, com o índice americano Nasdaq cedendo acima de 2%. O Ibovespa vai junto e luta para ao menos defender a marca dos 113 mil pontos, na volta do feriado, indo para um terceiro pregão seguido de desvalorização.

O petróleo, que chegou a testar alta, passou a ceder, na esteira da divulgação do dado de inflação dos EUA. O minério de ferro também não ajuda, dado que fechou em queda de 2,5% em Dalian, na China

O CPI, índice de preços ao consumidor dos Estados Unidos, subiu 0,4% em setembro ante agosto. O resultado ficou acima da mediana de analistas, de alta de 0,2% no mês passado. O núcleo do CPI, que exclui os voláteis preços de alimentos e energia, avançou 0,6% na comparação mensal de setembro (previsão: 0,4%).

Para Leonardo Neves, especialista em renda variável da Blue3, os dados sugerem uma postura mais "hawkish" do banco central americano, podendo levar a um debate acerca de uma alta de um ponto porcentual no juro do país no encontro de novembro. Contudo, pondera que após uma reação mais negativa, a tendência é os mercados se acomodarem.

Segundo Neves, o resultado do CPI e do núcleo "chacoalha" os mercados pois leva ao entendimento de que o Fed adotará um tom mais duro na tentativa de controlar a inflação. "O Fed já tinha aumentado os juros em 0,75 ponto porcentual", relembra.

A ferramenta do CME Group mostra que a chance de uma elevação dessa magnitude pelo Fed em novembro subiu a 95,4% após a divulgação do CPI. Antes da publicação dos dados, essa probabilidade era estimada em 88,8%.

Ontem, quando a B3 (BVMF:B3SA3) ficou fechada por conta do feriado em celebração ao Dia da Padroeira do Brasil, o PPI, que mede os preços no atacado dos Estados Unidos, superou as expectativas, levando as bolsas de Nova York a fechar com leves perdas. Além disso, reforçou apostas de que o Fed aumentará juros em 75 pontos-base pela quarta vez seguida, na reunião de novembro.

De acordo com Fernando Damasceno, estrategista de renda variável do ModalMais, os números do CPI concretizam um quadro de inflação forte que no fim das contas remetem a um quadro de juros altos nos Estados Unidos. E isso, diz, reflete em queda das bolsas e alta dos títulos americanos.

Em sua visão, ainda é prematuro falar em aumento dos juros dos EUA de um ponto porcentual. "Somado ao payroll relatório oficial de emprego do país, informado na sexta, mostra que ainda há uma pressão muito grande, de que talvez os juros não parem em 4,5%. A questão é até onde podem parar", diz.

Em meio a pressões inflacionárias elevadas, Damasceno acrescenta ainda que isso pode levar a uma interpretação de uma taxa de juros alta nos EUA por mais tempo do que imaginado. "É prematuro dizer até onde os juros irão. O mercado pode precificar um corte de juros cada vez mais longe", diz o estrategista de renda variável do ModalMais.

A inflação na Alemanha, também mostrou-se forte, elevando preocupações de posturas mais agressivas de política monetária e consequentemente a possibilidade de uma recessão. O CPI subiu 1,9% em setembro ante agosto e saltou 10% no confronto anual, tocando o maior nível em mais de 70 anos. "Na Alemanha, a inflação também avançou, reforçando as preocupações de que as taxas não estão arrefecendo", completa Neves, da Blue3.

Para Gustavo Cruz, estrategista-chefe da RB Investimentos, os dados dos EUA indicam que a direção da inflação não parece ser a de que está cedendo. Com isso, sugerem que o Fed possa ser mais agressivo em sua decisão sobre juros no último mês do ano.

"Para novembro, os dados podem consolidar as estimativas de alta de 0,75 ponto porcentual. Para dezembro, as projeções podem subir e isso bate nos mercados", diz. "Os mercados reagem mal porque terão de assimilar que os juros terão de ficara em níveis altos por mais tempo", completa Cruz.

LEIA MAIS: IPC: Inflação nos EUA fica um pouco acima da esperada para setembro

Além de acompanhar o desempenho dos ativos externos, os investidores avaliam o noticiário corporativo. A Gol (BVMF:GOLL4) estima prejuízo por ação de aproximadamente R$ 1,81 no terceiro trimestre de 2022. Além disso, informou que concluiu uma linha de financiamento de US$ 80 milhões com a Apollo PK AirFinance para a aquisição de nove motores novos spare diretamente da fabricante CFM. As ações da Gol cediam 1,25% perto de 11h20. Já as da Azul (BVMF:AZUL4) perdiam quase 5,00%.

Os papéis da Braskem (BVMF:BRKM5) PNA, por sua vez, sobem mais de 6%. A Braskem divulgou o posicionamento das duas acionistas Petrobras (BVMF:PETR4) e da Novonor, que negaram evolução nas negociações de venda das participações que possuem na companhia. A manifestação foi em resposta a CVM a respeito de reportagem segundo a qual a gestora americana Apollo teria feita uma nova oferta pela companhia, elevando a proposta em 25%, para R$ 50 por ação.

Às 11h19, o Ibovespa cedia 1,53%, aos 113.073,42 pontos, após ceder 1,86%, com mínima aos 112.690,12 pontos.

O que faz o índice brasileiro subir, mesmo com mercados globais ladeira abaixo? Confira no vídeo abaixo: