Trump ameaça encerrar alguns laços comerciais com a China, incluindo compra de óleo de cozinha

- As ações de energia apresentam o melhor desempenho do mercado em 2022

- Potencial de forte crescimento e retorno com dividendos

- Ações para ficar de olho: Conoco Philips, Marathon Petroleum e Valero Energy

As ações de energia estão com tudo neste ano, graças ao rali do petróleo e do gás natural, ambos negociados em seus melhores níveis em anos.

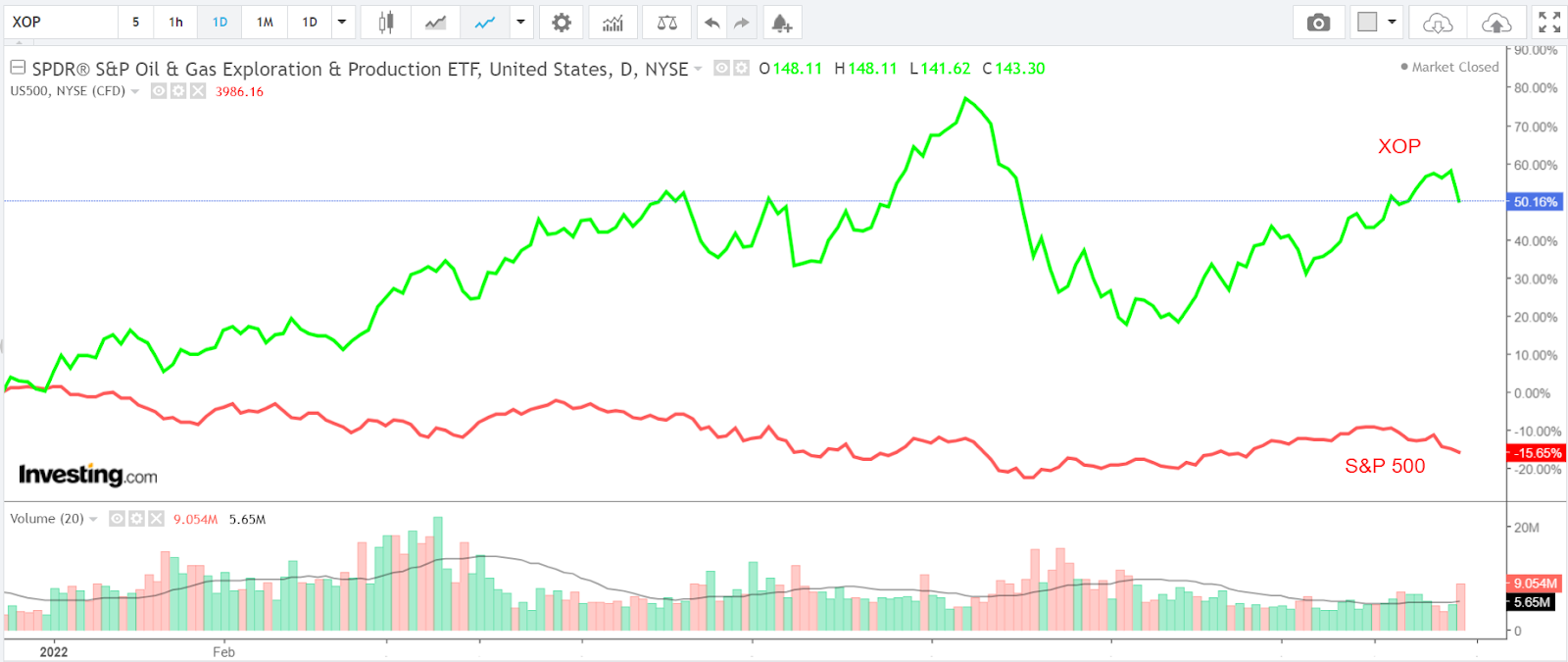

Não é de surpreender que um dos principais fundos do setor, o ETF SPDR® S&P Oil & Gas Exploration & Production (NYSE:XOP), tenha disparado 50% no acumulado do ano. O S&P 500, por sua vez, registra queda de cerca de 16% no mesmo período.

Os preços do petróleo e do gás devem continuar fortes, portanto acredito que as três ações de energia a seguir estão bem posicionadas para ampliar sua ascensão até o fim do ano, com base em fundamentos sólidos, valuations razoáveis e maiores retornos aos acionistas.

ConocoPhillips

- Desempenho no acumulado do ano: +54,7%

- Potencial de alta para o Valor Justo do Pro+: +31,7%

- Capitalização de Mercado US$ 140,3 bilhões

A ConocoPhillips (NYSE:COP) (BVMF:COPH34) é uma das maiores empresas mundiais de energia. Sua operação principal envolve a exploração e a produção de petróleo, gás natural e gás natural liquefeito.

As ações da produtora de energia com sede em Houston, Texas, decolaram cerca de 55% em 2022, beneficiando da maior produção e dos preços mais altos do petróleo e do gás.

Os papéis da ConocoPhillips atingiram o pico recorde de US$ 124,08 em 8 de junho e acumulam alta de 100% na comparação anual, fazendo com que seja um das melhores ações do setor nos últimos 12 meses e a terceira produtora de energia mais valiosa dos EUA.

ConocoPhillips deve ampliar sua alta com seu bom desempenho em um ambiente macroeconômico e geopolítico desafiador.

Com um P/L razoável de 8,8, a COP está mais barata que Exxon Mobil (NYSE:XOM) e Chevron (NYSE:CVX), negociadas a 10,5 vezes e 10,7 vezes seus resultados prospectivos, respectivamente.

A empresa também tomou medidas para aumentar os retornos aos acionistas através de dividendos variáveis e não recorrentes, além de recompras de ações.

A gigante de energia anunciou recentemente um dividendo de 46 centavos por ação no 3º tri e um pagamento em dinheiro variável no 4º tri de US$ 1,40 por ação. Também autorizou um aumento de US$ 5 bilhões em seus planos de retorno de capital em 2022 para US$ 15 bilhões.

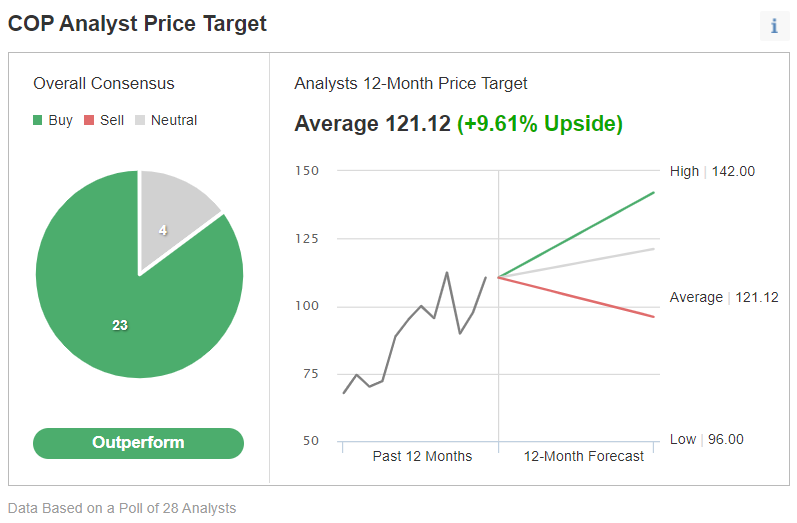

A maioria dos analistas segue otimista com a COP, estabelecendo um preço-alvo médio de US$ 121,12.

Mais promissor, o preço justo estabelecido pelo Investing Pro com base em diversas métricas é de US$ 145,53, o que implica uma alta de cerca de 31,7%.

Marathon Petroleum

- Desempenho no acumulado do ano: +58,6%

- Potencial de alta para o Valor Justo do Pro+: +48,6%

- Capitalização de Mercado US$ 50,5 bilhões

A Marathon Petroleum (NYSE:MPC) (BVMF:M1PC34) vem se destacando no setor neste ano, beneficiando-se da disparada da demanda global de combustíveis e de preços mais elevados. A empresa se tornou a maior operadora de refinarias de petróleo nos EUA, depois de adquirir a Andeavor em 2018.

No 2º tri, a Marathon obteve um lucro e receita acima das expectativas, os quais atingiram seus níveis mais altos da história. As ações se valorizaram quase 59% no ano e tocaram a máxima histórica de US$ 114,35 em 8 de agosto.

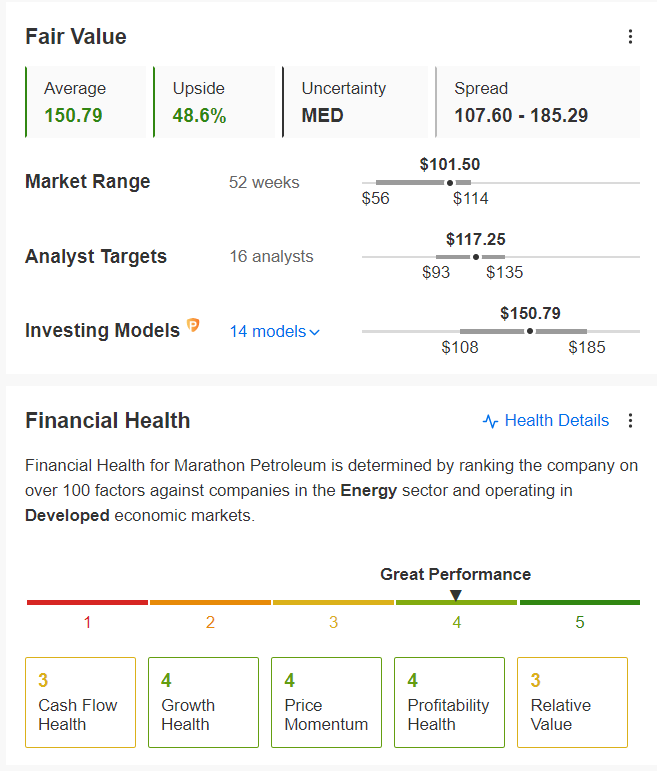

Em minha visão, o saudável balanço da Marathon Petroleum, os fortes fluxos de caixa e o valuation atraente fazem com que a empresa seja um nome interessante para se ter em carteira. A MPC é negociada com um índice P/L de cerca de 6,0, o que, de acordo com o Investing Pro, está quase 20% abaixo da mediana do setor de 7,3.

Além disso, a refinaria de petróleo vem recomprando ações de forma agressiva, na tentativa de retornar capital para os investidores, e sua gerência recentemente aprovou um novo programa de recompra de ações de US$ 5 bilhões.

Depois de fornecer um aumento anual médio de 17% em seus dividendos nos últimos 10 anos, a empresa atualmente oferece um dividendo anualizado de US$ 2,32, com um rendimento de 2,21%.

De acordo como Investing Pro, a MPC tem um preço justo de aproximadamente US$151, o que implica uma valorização de 48,6% em relação ao atual valor de mercado.

Valero Energy

- Desempenho no acumulado do ano: +57,1%

- Potencial de alta para o Valor Justo do Pro+: +30%

- Capitalização de Mercado US$ 46,4 bilhões

A Valero Energy (NYSE:VLO) (BVMF:VLOE34) é uma das maiores empresas de refinaria dos EUA. As ações da companhia de energia sediada em San Antonio, Texas, destacaram-se nos oito primeiros meses de 2022.

A VLO, que tocou a máxima histórica de US$ 146,80 em 8 de junho, acumula alta de aproximadamente 57% no ano, facilmente superando os retornos do Dow Jones Industrial e do S&P 500.

Apesar desse desempenho, vale a pena ter Valero na carteira, em vista dos seus esforços para retornar excesso de caixa aos acionistas, graças à melhora do seu balanço e margens extremamente elevadas.

A companhia registrou lucro e receita recordes no 2º tri e oferece um provento trimestral de US$ 0,98 por ação, o que implica um rendimento anualizado de 3,18%.

O retorno da nota de 10 anos do Tesouro americano é de cerca de 3% e o retorno implícito do S&P 500 é de cerca de 1,5%.

A VLO também tem um P/L relativamente baixo, de 6,6, em comparação com outros nomes notáveis, como Valvoline (NYSE:VVV).

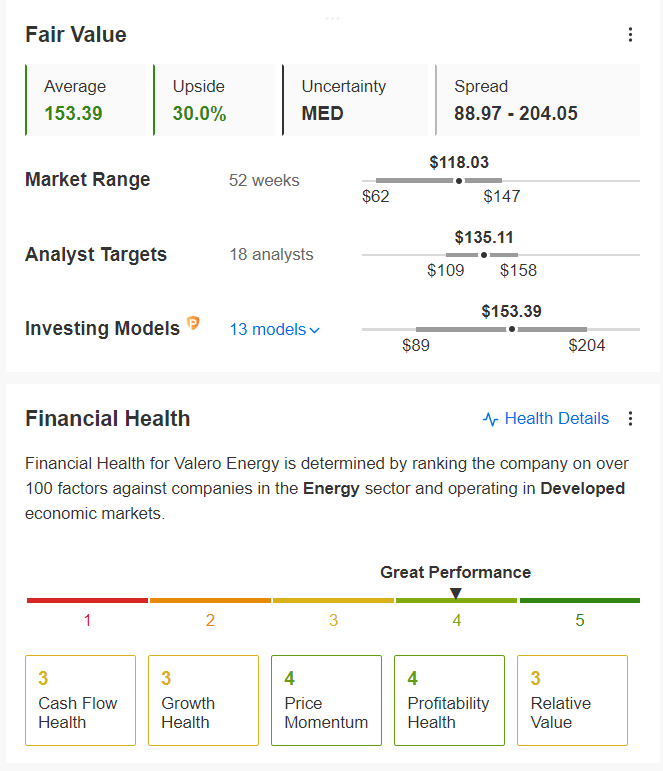

De acordo com os modelos de valuation do Investing Pro, a Valero pode registrar uma alta de 30% em relação ao seu valor de mercado atual.

Eu acredito que a Valero deve subir mais com base em seus fortes fundamentos, que ajudarão a impulsionar seus resultados e fluxos de caixa livre, permitindo que mantenha o foco em retornos aos acionistas.

Aviso: No momento da publicação deste artigo, Jesse tinha uma posição comprada nas ações de XOP e VLO. As visões discutidas neste artigo correspondem exclusivamente à opinião do autor e não devem ser consideradas como uma recomendação de investimento.