MP 1303 caiu: comemoração ou preocupação do mercado, eis a questão?

Essa é a segunda parte da análise. Confira a primeira aqui

É importante compreender que o objetivo do Federal Reserve (Fed) e do governo não é combater a inflação, mas sim ressuscitá-la. Em benefício próprio, não da população. Claro que a inflação jamais deverá ser muito alta, ou acabará como um tiro no pé, minando a credibilidade do governo e do banco central. Mas estas instituições precisam de uma inflação maior que a média registrada nos últimos 13 anos. Só assim conseguirão dar um calote técnico na dívida pública (permitindo que o governo pague sua dívida numa moeda mais desvalorizada) e fomentar maior circulação do dinheiro no comércio, para recolher mais impostos (mesmo sobre lucros reais inexistentes, quando ajustados pelo poder aquisitivo do dinheiro).

Há muito mais pão e circo nas políticas do Fed, do que imagina a maioria das pessoas. A instituição vem fazendo um ilusionismo financeiro diante da imprensa e da população mundial, no objetivo de criar grandes receios de inflação persistente e generalizada. O princípio está no conceito das profecias autorrealizáveis. O Fed espera que a expectativa de inflação, por si mesma, crie inflação, acelerando consumo, investimento, intermediação financeira, comércio internacional e depreciação da moeda.

No ano passado, o chairman do Fed Jerome Powell chegou a dar entrevista ao programa 60 Minutes, da televisão americana, para reforçar a ilusão popular de que o Fed teria inundado a economia com sua "impressão de dólares". Não é verdade. Como eu já dizia em "O Fed Não Cria Mais Dólares", só os bancos comerciais criam de fato o dinheiro que circula nas ruas. Não o Federal Reserve.

Mas é bom lembrar que o Fed está batendo de frente contra forças mais autênticas e impressionantes que ele. O envelhecimento demográfico, o avanço tecnológico e o já abusivo endividamento privado acumulado são fatores desinflacionários!

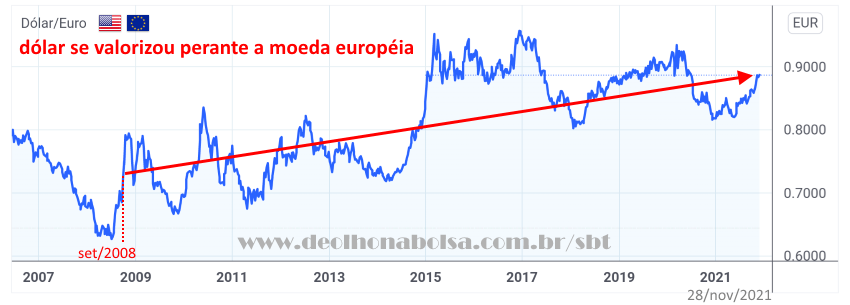

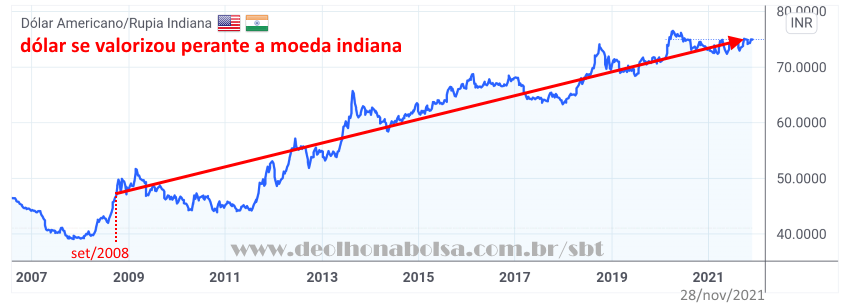

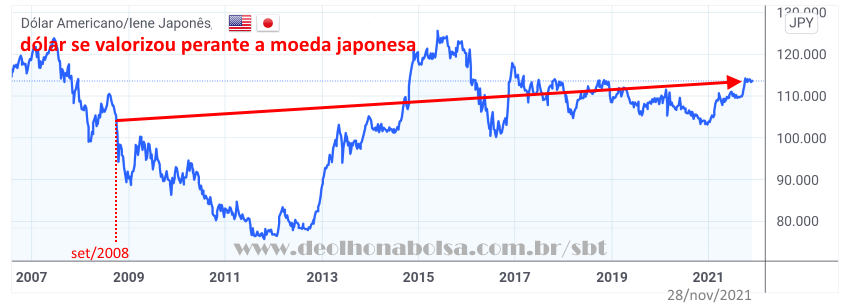

Os afrouxamentos monetários do Fed (QE, ou Quantitative Easings) começaram depois de setembro de 2008, quando o banco Lehmann Brothers faliu. A intenção era fomentar inflação nos EUA e desvalorização da moeda americana através de uma suposta "impressão de dólares" ou "criação de dinheiro" pelo banco central. Vejamos então qual foi o resultado, de lá para cá. Apesar de todos os QEs do Fed, o dólar dos EUA se valorizou perante as principais moedas estrangeiras. O dólar subiu em relação ao real brasileiro, ao euro europeu, à libra esterlina britânica, ao rublo russo, à rúpia indiana, ao peso chileno, ao iene japonês, ao dólar canadense e ao dólar australiano – apenas para citar algumas moedas.

Dólar subiu contra o real brasileiro.

Dólar subiu contra o euro.

Dólar subiu contra a libra esterlina.

Dólar subiu contra o rublo russo.

Dólar subiu contra a rúpia indiana.

Dólar subiu contra o peso chileno.

Dólar subiu contra o iene japonês.

Dólar americano subiu contra o dólar canadense.

Ao contrário do que alguns políticos americanos dizem, sobre a China estar depreciando seu iuan contra o dólar, foi o dólar americano que se depreciou perante a moeda chinesa. Aliás, dentre todas as moedas que pesquisei, o dólar só se desvalorizou perante duas: o franco suíço e o iuan chinês.

Foi o dólar americano que se desvalorizou contra o iuan chinês.

Ao contrário do desejado, as taxas de câmbio das principais moedas estrangeiras acusam uma valorização do dólar americano. Mesmo o preço do petróleo, mais baixo que na crise de 2008, também mostra uma valorização do dólar! Frustrando Fed e Washington. Em relação a setembro de 2008, o preço petróleo teve uma deflação. Menos dólares compram mais petróleo.

De meados de 2008 para cá, a maior parte das commodities internacionais passou a custar menos dólares, não mais. Confira o índice das principais commodities mundiais, precificadas em dólares.

Note que, no primeiro semestre de 2008, as commodities subiram exageradamente. Muita gente impressionada apostou na continuidade dos preços altos. Mas elas cederam, assim como a inflação. Nem mesmo todas as edições de QEs, até agora, foram capazes de reerguê-las aos patamares recordes de 2008.

Estes gráficos mostram como não vale a pena nos fiarmos na manipulação psicológica do Fed, que faz uma coisa, comunica outra e não esclarece nada de verdadeiramente importante. Comportamento comum na política tradicional!

Mesmo a deliberação, pelo FOMC, das taxas básicas de juros americanos, embora aguardada ansiosamente pela imprensa e investidores no mundo todo, virou um patético teatro de marionetes. Em 2020, o próprio Fed zerou o requisito mínimo de reservas bancárias nos EUA. Então por que estipular um alvo de juros que serviria para os bancos, diariamente, recomporem tais reservas compulsórias, se elas nem se aplicam mais? Além dos bancos americanos terem reservas recordes, já não há qualquer requisito mínimo para elas. Francamente!

Se QE fosse dinheiro de verdade, e assim inflacionário, o veterano Banco Central do Japão já teria causado um verdadeiro descalabro inflacionário no arquipélago oriental. Em vez disto, depois de 31 anos combatendo a deflação, ainda não conseguiu ganhar esta batalha.

Em 2011, ao publicar "Alavancagem e Desalavancagem" na minha própria página pessoal (De Olho Na Bolsa) e apostar na valorização da moeda americana, eu expliquei o mecanismo da multiplicação do dinheiro pelos bancos comerciais, através do sistema de reserva fracionada. Mais recentemente, ao escrever sobre o comportamento do Fed, passei a evitar os termos "impressão de dólares" ou "criação de dinheiro". O Federal Reserve System cria apenas reservas bancárias denominadas em dólar. E QE não é dinheiro de verdade. Só tem o potencial para se transformar nele, caso bancos comerciais usem suas reservas na expansão de financiamentos. Sem bancos comerciais emprestando dinheiro, QEs só aumentam a abstração numérica conhecida como reservas bancárias. Reserva bancária não é dinheiro. Veja que, se um banco quisesse encerrar suas atividades financeiras tradicionais, para se transformar numa indústria de encher linguiça ou de fazer papelão (nos sentidos literais destas atividades econômicas, livres do capcioso duplo sentido), não lhe seria permitido transformar tais reservas bancárias em dinheiro próprio. A finalidade do QE é expandir o crédito bancário. Nem mesmo os bancos, detentores das tais reservas, poderão transformá-las em dinheiro real, caso não seja via financiamentos para terceiros.

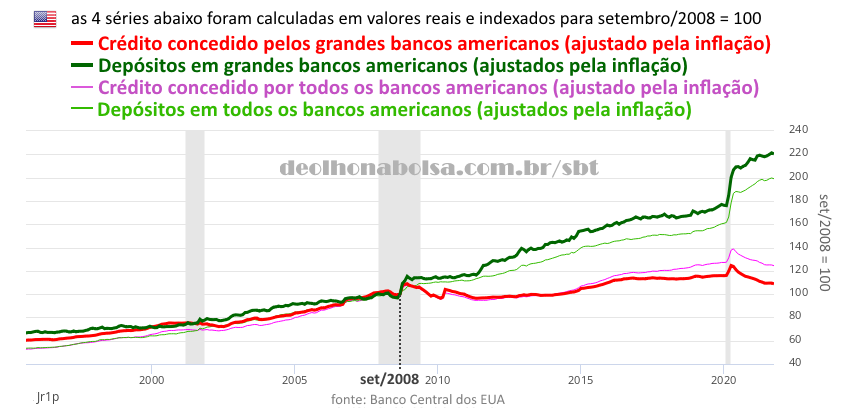

Mas veja que, desde 2008, os bancos americanos vêm recebendo mais depósitos e, nem por isto, fazendo mais empréstimos para investidores, empreendedores ou consumidores.

Ajustados pelo poder aquisitivo do dólar nos EUA, durante os 13 anos anteriores à falência do Lehmann Brothers:

- No total dos bancos americanos, os depósitos cresceram 86%;

- No total dos bancos americanos, os empréstimos concedidos cresceram 90%;

Nos GRANDES BANCOS americanos, os depósitos cresceram 50%;

- Nos GRANDES BANCOS americanos, os empréstimos concedidos cresceram 65%;

Mas nos 13 anos depois da falência do Lehmann Brothers:

- No total dos bancos americanos, os depósitos cresceram 99%;

- No total dos bancos americanos, os empréstimos concedidos cresceram apenas 24%;

Nos GRANDES BANCOS americanos, os depósitos cresceram 120%;

- Nos GRANDES BANCOS americanos, os empréstimos concedidos cresceram só 9%;

Como é financiamento bancário para terceiros que realmente cria dinheiro novo para as ruas, fica fácil entender por que tantos QEs foram incapazes de provocar uma espetacular escalada do custo de vida (e correspondente depreciação do dólar). O crédito bancário diminuiu muito seu ritmo de expansão desde setembro de 2008. Consequentemente, a inflação anual média do custo de vida americano registrou uma queda em relação à inflação anual média anterior a 2008. Foi prevendo isto, no meu artigo de 2011, que eu apostei corretamente na valorização do dólar americano. Naquela época, para muitos colegas, eu parecia blasfemar. Mas o tempo provou que minha análise, de dez anos atrás, estava correta.

Só no ano passado, 2020, é que mudei de opinião, apostando em inflação mundial e queda do dólar. Naquele início da pandemia global de COVID, novamente, muitos questionaram minha análise. A disparada do desemprego e o isolamento social faziam que eles apostassem numa retração do consumo e desinflação do custo de vida. Eu não dava muita atenção ao então novo QE lançado pelo Fed, mas sim à conta do Tesouro (TGA) junto ao Federal Reserve. A política fiscal do governo, financiada pela tal Treasury General Account, garantiu cheques generosos do Tesouro para a população americana. Um experimento de renda básica universal, justamente quando parte das cadeias produtivas se paralisava. Este desequilíbrio, favorecendo a demanda, em detrimento da oferta, é que permitiu a tendência inflacionária. Maior consumo e menor produção pressionaram preços para cima.

A crise sanitária veio de bandeja para um governo desejoso de inflação. As precauções sanitárias e lockdown, além das compras online, proporcionaram o tão desejado choque inflacionário. Algo que o Fed, em mais de uma década de pantomimas, jamais foi capaz de produzir.

Mas sem maior expansão dos financiamentos bancários, será muito difícil vermos essa inflação americana persistir por muito tempo e contagiar toda a economia, como muitos alardeiam. Este assunto está longe de acabar aqui, mas para não esticar demais este artigo, abordarei outras questões numa próxima oportunidade.

Copyright © Sebastião Buck Tocalino

A bolsa estimula a cidadania!

Artigo original aqui.