Calendário Econômico: China em foco com balanços e inflação no Brasil e nos EUA

No Brasil, um movimento relacionado ao interesse em criptomoedas se intensificou nos últimos anos, impulsionado pela digitalização da economia, maior acesso a plataformas de investimento e a busca por alternativas diante da volatilidade do mercado tradicional.

O mercado financeiro brasileiro se diferencia dos mercados desenvolvidos por sua instabilidade econômica, marcada por oscilações cambiais, ciclos inflacionários e taxas de juros historicamente elevadas.

Esses fatores tornam a construção de portfólios resilientes um desafio, exigindo estratégias que considerem o alto nível de risco e a menor previsibilidade do cenário econômico.

Nos Estados Unidos e na Europa, a diversificação de investimentos se baseia na estabilidade de títulos públicos e no comportamento relativamente previsível dos mercados acionários.

Já no Brasil, entretanto, as incertezas e a volatilidade abrem espaço para a exploração de novas classes de ativos, como os criptoativos, que apresentam correlação baixa em relação a investimentos tradicionais.

Justamente por serem reconhecidamente voláteis, os criptoativos apresentam um potencial de diversificação que pode contribuir para otimizar a relação entre risco e retorno em carteiras de investimento.

No entanto, a questão central é entender até que ponto essa inclusão pode ser benéfica, considerando fatores como risco sistêmico, regulação e ciclos de mercado imprevisíveis.

Dito isso, esta análise é baseada nos achados do artigo “O impacto de criptomoedas na performance de carteiras multiativos: Evidências para o Brasil”, de Neto e Colombo (2021), e busca identificar o impacto da inclusão de criptoativos em carteiras diversificadas no Brasil.

Metodologia

Visando avaliar o efeito da introdução de criptoativos em carteiras de investimento para o caso do Brasil, os estudos se basearam em diferentes portfólios de investimento; objetivando comparar a performance de portfólios tradicionais com portfólios em que criptoativos foram adicionados.

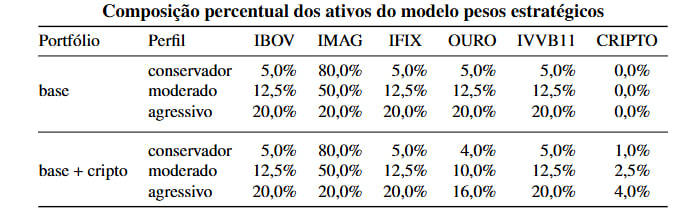

Dito isso, foram escolhidos ativos tradicionais do mercado financeiro brasileiro para o portfólio base de comparação: ações representadas pelo índice IBOVESPA (IBOV), renda fixa medida pelo índice IMA-Geral da ANBIMA, fundos imobiliários pelo IFIX, ouro como um ativo de proteção e um ETF internacional (IVVB11 (BVMF:IVVB11)) que replica o desempenho do S&P 500, proporcionando exposição ao mercado norte-americano.

Além do portfólio-base, foram criadas quatro variações que incorporam criptoativos para verificar sua viabilidade como alternativa de investimento no mercado brasileiro:

-

Bitcoin: adição exclusiva de BTC ao portfólio, analisando seu impacto isolado.

-

Altcoins: inclusão de criptomoedas alternativas - Ethereum (ETH), Litecoin (LTC), Ripple (XRP), Stellar (XLM), Monero (XMR), Bitcoin Cash (BCH) e Dash (DASH).

-

Stablecoins: adição de criptoativo lastreado em moeda fiduciária, espeficicamente o USDT, que é lastreado no dólar americano (USD).

-

CriptoBasket: combinação equilibrada de Bitcoin, Altcoins e Stablecoins, avaliando os efeitos de uma carteira diversificada dentro do universo cripto.

Fonte: Neto e Colombo (2021)

Resultados

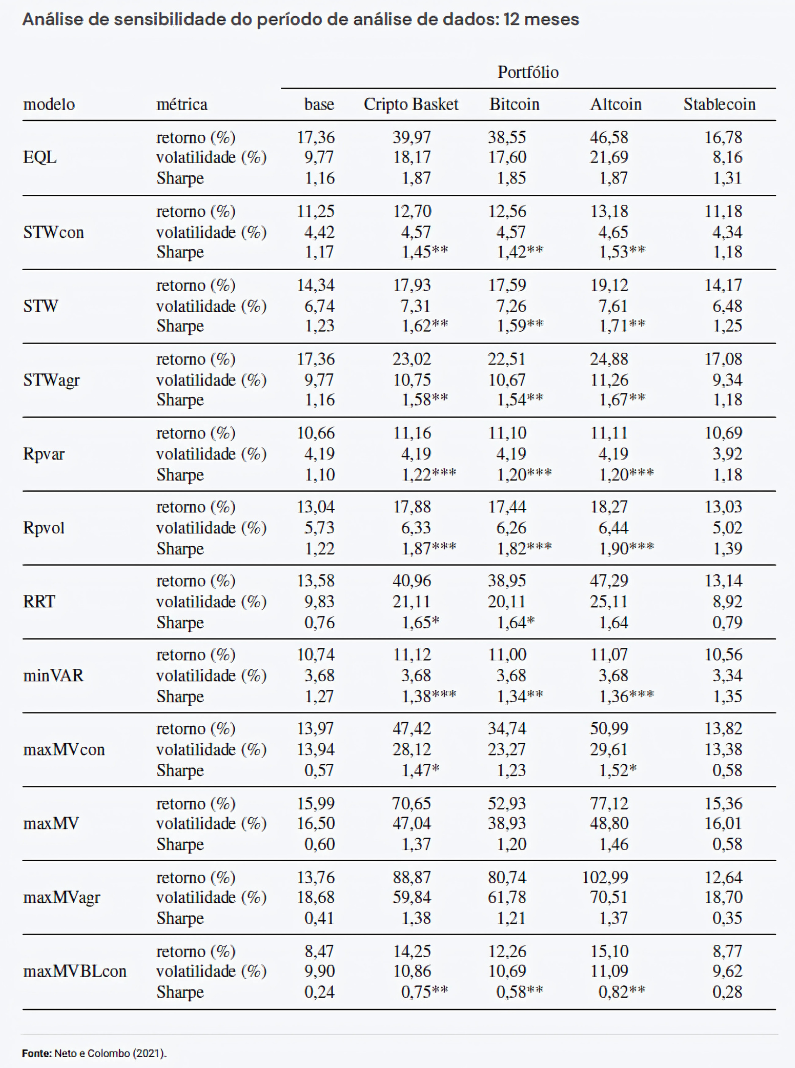

Os resultados obtidos demonstraram que portfólios que incluíram criptoativos apresentaram desempenho notavelmente superior quando comparados ao portfólio-base composto apenas por ativos tradicionais.

Esta superioridade foi evidenciada consistentemente através do Índice de Sharpe (métrica que avalia o retorno de um investimento em relação ao seu risco) mais elevado, independentemente da estratégia de alocação implementada.

Entre as composições analisadas, as carteiras "CriptoBasket" (combinação diversificada de Bitcoin, Altcoins e Stablecoins) e "Altcoin" (composta por criptomoedas alternativas como Ethereum, Litecoin e Ripple) destacaram-se com os melhores resultados, conseguindo equilibrar retornos elevados com benefícios de diversificação interna.

Em contrapartida, portfólios que incluíram Stablecoins (criptomoedas atreladas a moedas fiduciárias como o dólar) exibiram desempenho comparativamente inferior, refletindo sua característica de menor volatilidade, porém com potencial de retorno mais limitado.

Embora os criptoativos sejam reconhecidos por sua alta volatilidade, a inclusão estratégica desses ativos nas carteiras melhorou significativamente o equilíbrio entre risco e retorno.

Estratégias de alocação como Paridade de Risco (método que distribui o risco igualmente entre os ativos) e Mínima Variância (abordagem que busca minimizar a volatilidade total do portfólio) demonstraram-se particularmente eficazes em mitigar os impactos de oscilações bruscas nos mercados.

Estas metodologias conseguiram redistribuir pesos de forma que ativos menos voláteis absorvessem parte do risco total, aspecto especialmente relevante no mercado brasileiro, caracterizado por volatilidade acentuada em comparação a mercados desenvolvidos.

A diversificação proporcionada pela inclusão de diferentes criptoativos contribuiu para suavizar impactos negativos durante períodos de baixa, reforçando a importância de estratégias bem estruturadas para maximizar os benefícios de diversificação.

Os resultados foram confirmados através de diferentes metodologias de análise. Os testes In-Sample (simulações baseadas em previsões teóricas perfeitas de retorno) revelaram o potencial máximo de ganho que a inclusão de criptoativos poderia proporcionar em condições ideais. Complementarmente, os testes Out-of-Sample (avaliações baseadas em dados históricos reais) validaram a aplicabilidade prática das conclusões em cenários realistas enfrentados pelos investidores.

O aspecto mais notável foi a consistência desses resultados mesmo quando variados os períodos de janela histórica (6, 12 meses) e as frequências de rebalanceamento (mensal, trimestral e semestral).

Esta estabilidade sugere que os benefícios da inclusão de criptoativos em portfólios diversificados não dependem de condições específicas de mercado, representando uma oportunidade estratégica generalizada para investidores brasileiros que buscam otimizar o desempenho de suas carteiras de investimento.

Implicações para Investidores Brasileiros

A introdução de criptoativos em carteiras de investimento como capaz de melhorar a relação risco-retorno geral foi demonstrado em vários estudos, e isso foi verificado também para o caso do Brasil.

Mesmo considerando a volatilidade inerente a esses ativos, dado o fato de ser um novo tipo de bem econômico, a correlação diferenciada (relativamente aos ativos tradicionais) proporciona benefícios consideráveis.

No estudo analisado, as carteiras com exposição a diferentes classes de criptoativos, como o CriptoBasket e as Altcoins, apresentaram um desempenho superior em comparação à adição de apenas BTC (Bitcoin), evidenciando que a diversificação dentro da própria classe de criptomoedas gera um potencial ganho maior ao portfólio diversificado de investimento.

Dessa forma, estratégias de alocação baseadas em gerenciamento de risco são fundamentais para investidores interessados na inclusão de criptoativos, pois há evidências de que podem mitigar a volatilidade sem comprometer significativamente os retornos.

Os resultados do estudo indicam que modelos como "pesos estratégicos", "inverso da variância", "inverso da volatilidade" e o modelo Black-Litterman foram os que mais se beneficiaram da inclusão de criptoativos, com incrementos estatisticamente significativos no índice de Sharpe (métrica que avalia o retorno ajustado ao risco).

O estudo demonstrou benefícios consistentes na inclusão de criptoativos, independentemente do horizonte temporal e frequências de rebalanceamento, mas é importante reconhecer que o período analisado (2015-2021) contemplou ciclos de alta significativa para o mercado de criptoativos e que mudanças estruturais no cenário macroeconômico e do próprio setor podem ter ocorrido.

Assim, é necessário cautela ao projetar retornos futuros com base nos resultados históricos analisados.

Também é essencial que a proporção de criptoativos na carteira seja ajustada conforme o perfil de risco do investidor, evitando exposição excessiva que possa comprometer o objetivo e a tolerância ao risco do portfólio.

Anexo – Explicações dos Termos Utilizados na Análise

Essa seção objetiva explicar em termos gerais os principais conceitos e métricas utilizadas no estudo para uma melhor interpretação dos resultados apresentados.

-

In-Sample: Teste baseado em dados históricos dentro do período utilizado para calibrar o modelo, ajudando a prever seu desempenho teórico.

-

Out-of-Sample: Teste realizado com dados diferentes dos usados na calibração inicial, validando a robustez do modelo na prática.

-

Paridade de Risco (Risk Parity - Rpvar e Rpvol): Estratégia que distribui os ativos de modo que cada um contribua igualmente para o risco total da carteira.

-

Mínima Variância (MinVar): Método de alocação que busca reduzir a volatilidade global da carteira, priorizando ativos historicamente mais estáveis.

-

Black-Litterman (maxMVBLcon): Modelo que ajusta a alocação de ativos incorporando expectativas de mercado para otimizar o portfólio.

-

Índice de Sharpe: Mede o retorno ajustado ao risco, comparando o prêmio pelo risco (retorno acima da taxa livre de risco) com a volatilidade da carteira. Quanto maior o valor, melhor o desempenho.

-

Índice de Sortino: Similar ao Sharpe, mas considera apenas a volatilidade negativa, penalizando desproporcionalmente os períodos de queda.

-

Índice Omega: Relação entre retornos positivos e negativos, indicando a probabilidade de ganhos em relação às perdas.

-

STWcon e STW: Estratégias de alocação utilizadas no estudo, cujos detalhes específicos dependem da abordagem de cada modelo testado.

-

EQL (Equal-Weighted Portfolio): Carteira de alocação igualitária, onde todos os ativos recebem o mesmo peso.

-

STWagr: Variante da estratégia STW que pode considerar diferentes pesos na alocação dos ativos.

-

RRT (Risk-Return Tradeoff): Modelo que equilibra o retorno esperado e o risco assumido na construção do portfólio.

-

maxMVcon, maxMV, maxMVagr: Modelos de otimização baseados na teoria de Média-Variância (Markowitz), buscando maximizar o retorno para um nível de risco específico.

Fontes

NETO, Oswaldo Donatelli; COLOMBO, Jéfferson Augusto. O impacto de criptomoedas na performance de carteiras multiativos: Evidências para o Brasil. Brazilian Review of Finance, Rio de Janeiro, v. 19, n. 4, p. 86-129, dez. 2021.

COLOMBO, Jéfferson Augusto; CRUZ, Fernando; PAESE, Leonardo; CORTES, Rafael. The diversification benefits of cryptocurrencies in multi-asset portfolios: Cross-country evidence. [S.l.]: SSRN, 2021.