BPAN4: Banco Pan salta +20% após proposto do BTG; este modelo antecipou movimento

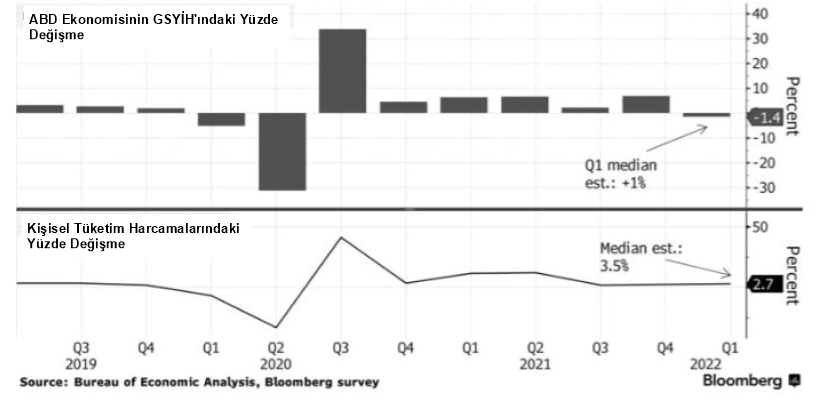

Foi anunciado quinta-feira (28) o número do crescimento econômico do primeiro trimestre dos EUA em 2022. Enquanto a economia deveria crescer 1,1% no período, ela encolheu 1,4%.

Parece que esse número de contração vai inflamar ainda mais as discussões já existentes de "A economia entrará em recessão quando o Fed aumentar as taxas de juros?"

No entanto, penso que esta figura não deve ser interpretada como uma contração no sentido pleno da palavra. Porque, quando olhamos os subitens dos dados de crescimento, vemos que as despesas de consumo pessoal, que aumentaram 2,5% no último trimestre de 2021, aumentaram 2,7% no primeiro trimestre de 2022. Nos subdetalhes do crescimento, entende-se que os gastos dos consumidores, os investimentos empresariais e o emprego continuam crescendo fortemente.

No entanto, no primeiro trimestre, o aumento das importações é bastante elevado, principalmente devido à forte demanda do consumidor. De fato, um dos fatores mais importantes que travam o crescimento não é a diminuição da vitalidade da economia, mas o aumento das importações.

Novamente, a diminuição dos estoques das empresas foi efetiva. Como disse Biden, o motivo da retração são fatores técnicos, ou seja, a economia americana continua sólida. Neste momento, acredita-se que a economia volte à sua trajetória de crescimento no segundo trimestre com a diminuição do déficit comercial e a diminuição dos estoques. Em outras palavras, embora os dados do primeiro trimestre pareçam indicar contração, quando examinamos os sub-detalhes dos dados, posso dizer que esses dados não impedirão o Fed de ter uma atuação de maior aperto monetário.

Agora, vamos ver o que o Fed fará em 4 de maio à luz desses dados.

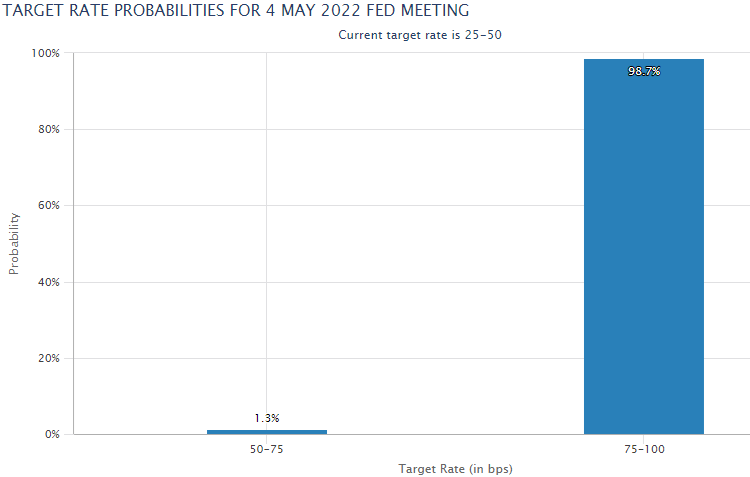

Em primeiro lugar, gostaria de começar com a seguinte determinação: os detalhes dos dois dados divulgados acima e levados em consideração pelo Fed na tomada de decisão nos mostram que o Fed continuará em seu caminho de maneira hawkish. Para 4 de maio, o mercado está precificando uma probabilidade de 98,7% de 50 pontos-base (bps) e uma probabilidade de 1,3% de um aumento de 25 bps.

Em outras palavras, podemos dizer que o Fed está chegando com 50 bps em maio. Mais uma vez, com a reunião de maio, o mercado precificou totalmente, pois o Fed aumentará 50 bps 3 vezes seguidas, inclusive em junho e julho. A quarta possível alta de taxa de 50 bps está prestes a entrar na precificação lentamente.

CONFIRA: Projeções da taxa de juros do Fed nas próximas reuniões

Além do aumento de 50 bps, o Fed deverá iniciar seu plano mensal de redução de balanço de 95 bilhões de dólares. Claro, os olhos também estarão no chairman Jerome Powell, que falará após a decisão. Como eu mencionei acima, o mercado tem uma ideia de como o Fed irá para um curto prazo de 3 meses e o precificou. No entanto, a principal preocupação do mercado neste processo é a questão de quão agressivo o Fed será.

Neste ponto, as respostas a perguntas como quando o Fed elevará as taxas de juros para um nível neutro e como o Fed lidará com a incerteza sobre o que é um nível de juros neutro continuarão a ser buscadas. Outra curiosidade é se os membros do Fed pensam diferente sobre o aperto e, em caso afirmativo, qual é o nível dessa diferenciação.

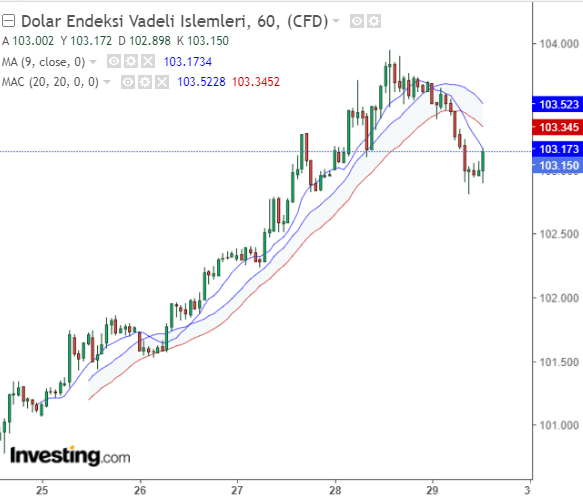

Quando olhamos para o índice do dólar à luz desses desenvolvimentos, com a desvalorização do iene japonês e do euro, houve nesta semana o teste de seu nível mais alto desde 2017, a 103,9 na quinta-feira, e fechou a semana em 103,23. A principal razão para o declínio de sexta-feira foi a diminuição da liquidez nos mercados asiáticos devido ao feriado no Japão. A realização de lucro antes da decisão do Fed é outro fator que deprime o dólar.

Claro, a pergunta que todos estão se perguntando é: quanto mais alto o índice do dólar subirá? Tecnicamente falando, um fechamento semanal acima de 103 significa que o índice mudará para uma nova tendência forte, onde o novo alvo é a região 120. Nesse processo, 104 é uma forte posição de resistência no curto prazo. Abaixo de 101 formou um forte suporte, as subidas acima desse suporte ganharão impulso. Uma zona de alta acima de 99,7 no curto prazo.

Atualmente, o índice do dólar está na região de sobrecompra, então uma forte correção pode estar em questão de tempo no curto prazo. No entanto, a expectativa predominante é de que continue subindo por um tempo, mesmo que haja uma correção.

Portanto, as mensagens de Powell em particular podem ser importantes para os preços. Pode haver algum aumento nos rendimentos dos títulos dos EUA, que foram retirados por enquanto antes da decisão do Fed e estão em guarda antes da reunião. Novamente, embora haja alguns recuos, o índice do dólar deverá continuar com uma postura forte e até mesmo em alta.