Petrobras eleva produção e bate recorde de exportação de petróleo

- O Federal Reserve deve elevar os juros em 0,25% na reunião desta quarta-feira, atingindo maior patamar desde 2001.

- Apesar do tom mais duro adotado pelo presidente do banco central dos EUA, Jerome Powell, a maioria dos operadores aposta que essa será a última elevação da taxa básica no atual ciclo de aperto.

- Dessa forma, a expectativa é que os investidores enfrentem forte volatilidade nas próximas semanas, devido à possibilidade de as autoridades do Fed elevarem os juros acima dos níveis esperados pelo mercado.

A semana será bastante agitada em Wall Street, diante de toda a expectativa em torno da próxima decisão de juros do Federal Reserve e dos balanços de algumas das maiores empresas do mundo.

O mercado de ações ampliou seu rali, com o índice Dow Jones Industrial registrando na segunda-feira sua 11ª alta consecutiva, a maior sequência desde fevereiro de 2017.

O índice composto da Nasdaq, com grande peso de ações de tecnologia, liderou a alta do mercado na primeira metade do ano, mas acabou perdendo fôlego nas últimas duas semanas, com os investidores buscando outros setores, como energia, saúde e bancos.

Por isso, a decisão do Federal Reserve, que será anunciada hoje, às 15 h, no horário de Brasília, é crucial.

O que esperar

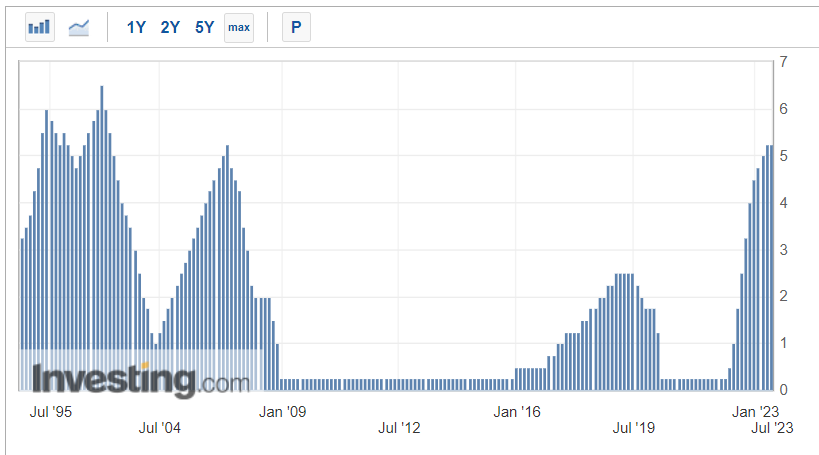

O banco central dos EUA deve aumentar as taxas de juros em 25 pontos-base, elevando a faixa-alvo dos Fed Funds para entre 5,25% e 5,50%, o maior nível desde janeiro de 2001.

Após a divulgação do comunicado do Fed, o presidente Powell realizará uma coletiva de imprensa que será acompanhada de perto, pois os investidores procuram obter informações sobre sua visão das tendências de inflação e da economia, e como isso afetará o ritmo do aperto da política monetária.

Na reunião anterior do Fed, em junho, Powell alertou que o Comitê Federal de Mercado Aberto (Fomc, na sigla em inglês), responsável pela política monetária americana, previa pelo menos mais dois aumentos das taxas este ano para combater a inflação alta.

No entanto, os operadores estão apostando que o aumento de quarta-feira será o último da campanha de aperto do Fed, que começou em março de 2022 e viu o índice de preços ao consumidor (IPC) atingir 9,1% em meados do ano passado.

Segundo a ferramenta Monitor de Juros do Fed, do Investing.com, há apenas 31% de probabilidade de um aumento adicional da taxa até o final do ano, enquanto as chances de um corte da taxa estão em cerca de 8%, apesar dos avisos de Powell.

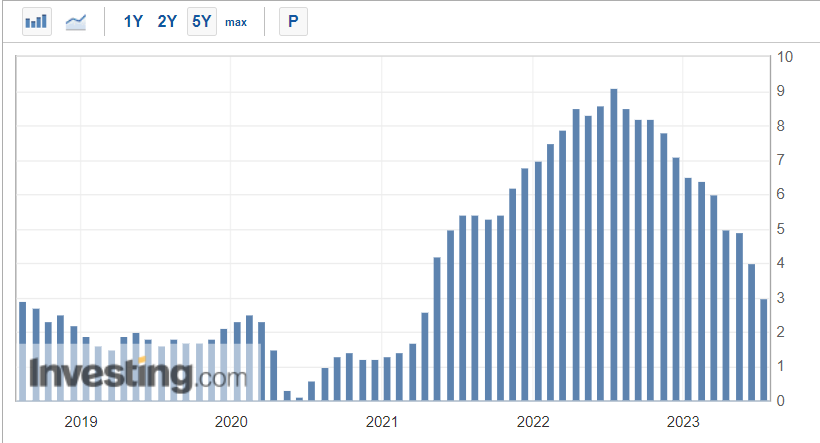

De fato, a inflação está diminuindo, segundo os dados recentes, que mostraram que os preços ao consumidor nos EUA subiram 3,0% nos 12 meses até junho. Foi o menor aumento anual desde março de 2021 e seguiu um avanço de 4,0% em maio.

O núcleo do IPC, ou inflação básica, que exclui os preços voláteis de alimentos e energia, caiu para 4,8% em base anual no mês passado, moderando-se de um aumento de 5,3% em maio. Esse também foi o menor ganho anual em mais de dois anos.

Apesar dos sinais de arrefecimento da inflação, é importante observar que os preços ao consumidor continuam bem acima da meta de 2% do banco central. Além disso, alguns dirigentes do Fed expressam a preocupação de que a atual moderação da inflação seja temporária e que as pressões de preços subjacentes possam persistir.

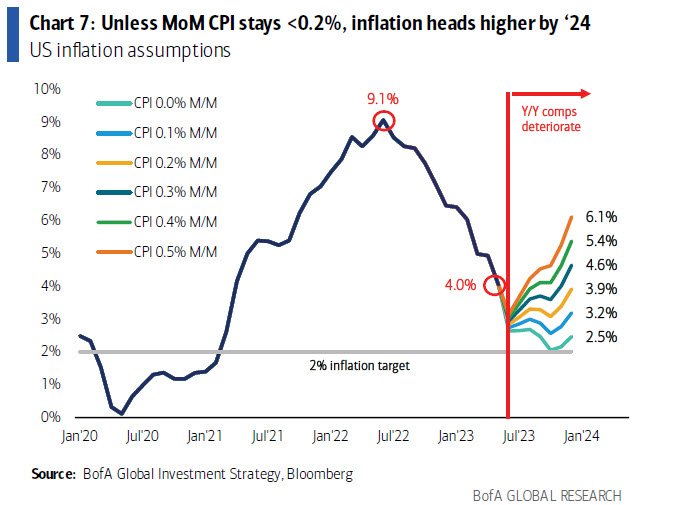

A última coisa que o banco central americano quer ver é a inflação subir novamente, no momento em que sinaliza o fim do seu aperto monetário. Com os preços do petróleo e da gasolina subindo nas últimas semanas, há uma chance real de que o IPC possa voltar a uma faixa entre 3,9% e 4,6% até o final do ano.

Fonte: BofA (NYSE:BAC)

Além disso, a economia continua muito mais forte do que o esperado, apesar das taxas de juros mais altas. Contrariando as expectativas de muitos em relação a uma possível recessão nos EUA este ano, a economia do país tem demonstrado uma capacidade surpreendente de resistir, sustentada por um mercado de trabalho firme e o forte consumo das famílias.

Previsão:

Com isso em mente, minha expectativa é que Powell reafirme que será necessário mais um aumento na taxa de juros ainda este ano, e que o Fed está empenhado em fazer a inflação convergir para sua meta de 2%.

Portanto, acredito que o mercado está se antecipando e que ainda há muito a ser feito antes que o BC dos EUA sinalize, de fato, o fim dos aumentos de juros.

No geral, prevejo que o Fed deixará a porta aberta para outro aumento da taxa básica em setembro ou novembro, enfatizando que a decisão dependerá dos dados econômicos.

Em relação às taxas de juros, o Fed tem mais margem para elevá-las do que para reduzi-las, desde que siga as indicações dos números econômicos. Existe o risco de o banco central dos Estados Unidos cometer um grande equívoco se começar a flexibilizar a política monetária muito cedo, o que poderia resultar no aumento das pressões inflacionárias de volta às máximas do ano passado.

Em suma, acredito que a taxa de política monetária precisará subir pelo menos mais meio ponto percentual, para ficar entre 5,75% e 6,00%, antes que o Fed considere qualquer pausa ou mudança em sua luta para restaurar a estabilidade de preços.

Portanto, há um risco cada vez maior de que os dirigentes do Fed possam elevar as taxas a níveis acima da expectativa do mercado e mantê-las nesse patamar por mais tempo, pois ainda há trabalho a ser feito, no sentido de desacelerar a economia e conter a inflação.

O que fazer agora

Uma mensagem “hawkish” (dura) do Federal Reserve em meio a um forte rali do mercado de ações está apresentando aos investidores um dilema: como manter exposição a ações em alta ao mesmo tempo em que se protege contra a possibilidade de uma correção iminente.

Embora eu tenha uma posição de compra no S&P 500 e no Nasdaq 100 por meio do fundo SPDR S&P 500 (NYSE:SPY) e do Invesco QQQ Trust (NASDAQ:QQQ), tenho sido cauteloso em fazer novas compras.

No geral, é importante permanecer paciente e atento às oportunidades, especialmente à medida que a temporada de resultados se intensifica. É importante aumentar a exposição de forma gradativa e evitar a compra de ações sobrevalorizadas e uma concentração excessiva em uma única empresa.

Tendo isso em mente, utilizei o filtro de ações do Investing Pro para criar uma lista de ações de alta qualidade que estão apresentando um desempenho relativo sólido no atual ambiente de mercado.

Não é de surpreender que alguns dos nomes que entraram para a lista são: Alphabet (NASDAQ:GOOGL), Meta Platforms (NASDAQ:META), Adobe (NASDAQ:ADBE), Cisco (NASDAQ:CSCO), Netflix (NASDAQ:NFLX), Comcast (NASDAQ:CMCSA), Qualcomm (NASDAQ:QCOM), Applied Materials (NASDAQ:AMAT), Analog Devices (NASDAQ:ADI) e Lam Research (NASDAQ:LRCX).

Fonte: InvestingPro

O filtro de ações do InvestingPro é uma ferramenta poderosa que ajuda os investidores a identificar ações baratas com grande potencial de valorização. Com essa ferramenta, os investidores podem filtrar um amplo universo de ações com base em critérios e parâmetros específicos.

Comece já seu teste gratuito de 7 dias para ter acesso a insights e dados indispensáveis para investir bem.

Aviso: O autor regularmente rebalanceia a carteira de ações individuais e ETFs com base na avaliação contínua do risco do ambiente macroeconômico e das finanças das empresas. As visões discutidas neste artigo correspondem exclusivamente à opinião do autor e não devem ser consideradas como uma recomendação de investimento.