A maior queda da história acaba de começar, segundo Kiyosaki: Como reagir?

Teremos uma semana decisiva para os mercados, com a divulgação do índice de preços ao consumidor (IPC) nos EUA na terça-feira, a reunião de política monetária do Federal Reserve (Fed) na quarta, o Banco Central Europeu na quinta e o Banco do Japão e o vencimento de opções sobre ações dos EUA na sexta.

Os mercados não estão convencidos de que o Fed aumentará os juros em junho, com uma previsão de aumento de apenas 31% nesta semana, mas uma perspectiva de alta de 86% na reunião de julho. Isso indica que os participantes consideram que os últimos dados econômicos abrem margem para maiores elevações de juros, principalmente devido à restrição de mão de obra, ao forte aumento salarial e à persistência da inflação.

Apesar da preocupação com o IPC geral, neste momento o que mais importa é o núcleo da inflação. A expectativa é que ele registre uma queda para 5,2% em maio, abaixo dos 5,5% de abril. O núcleo do IPC ainda está muito alto, bem acima da meta de 2% do Fed e não condiz com uma taxa de inflação de 2%.

Não vejo esta reunião de junho como muito relevante para os juros nos EUA. Ainda que um IPC forte possa influenciar o Fed a aumentar as taxas em junho, o mais importante será o que o banco central americano sinalizará para o resto do ano, por meio do gráfico de projeções (“dot plot”).

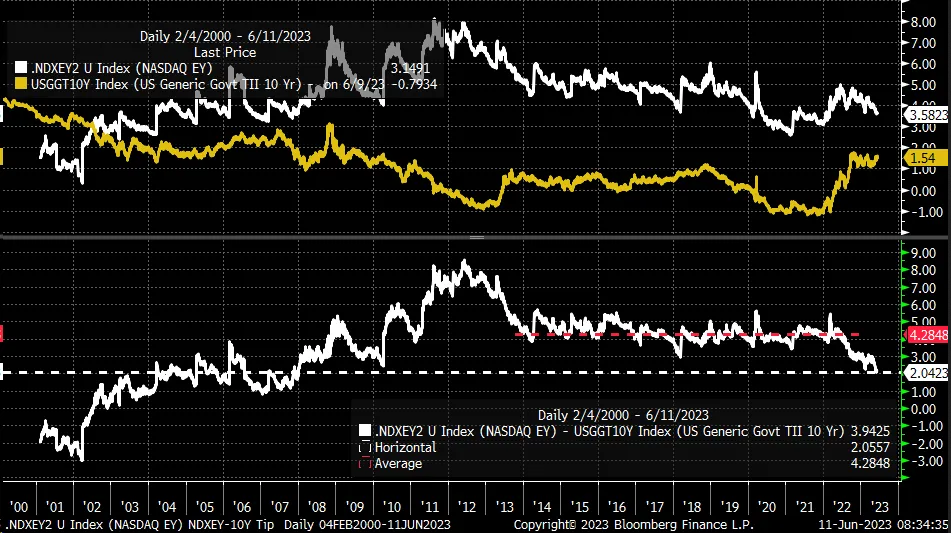

Apesar de o mercado de títulos e o dólar estarem reprecificando o risco de o Fed elevar os juros, o fato é que o mercado acionário está em grande medida ignorado esse risco e se concentrado nas perspectivas de corte. Isso fez com que o diferencial (spread) entre o retorno do índice Nasdaq 100 e a taxa real do título de 10 anos (TIP) dos EUA atingisse o nível mais baixo das últimas décadas, com um rendimento agora de apenas 2,04% acima do retorno real de 10 anos. Esse é o menor spread desde 2008, estabelecendo uma nova mínima no ciclo.

Talvez o entusiasmo esteja diminuindo e mostrando sinais de que este mercado está próximo de concluir essa fase extrema. O Nasdaq 100 formou um topo 2b na sexta-feira, após atingir uma nova máxima intradiária, mas terminou abaixo das máximas anteriores de fechamento.

Além disso, o gráfico semanal do Nasdaq 100 mostrou um belo padrão de reversão, e o índice encerrou a semana em baixa e permanece em níveis sobrecomprados no IFR e nas Bandas de Bollinger.

O S&P 500 está em um ponto de inflexão importantíssimo do ponto de vista cíclico.

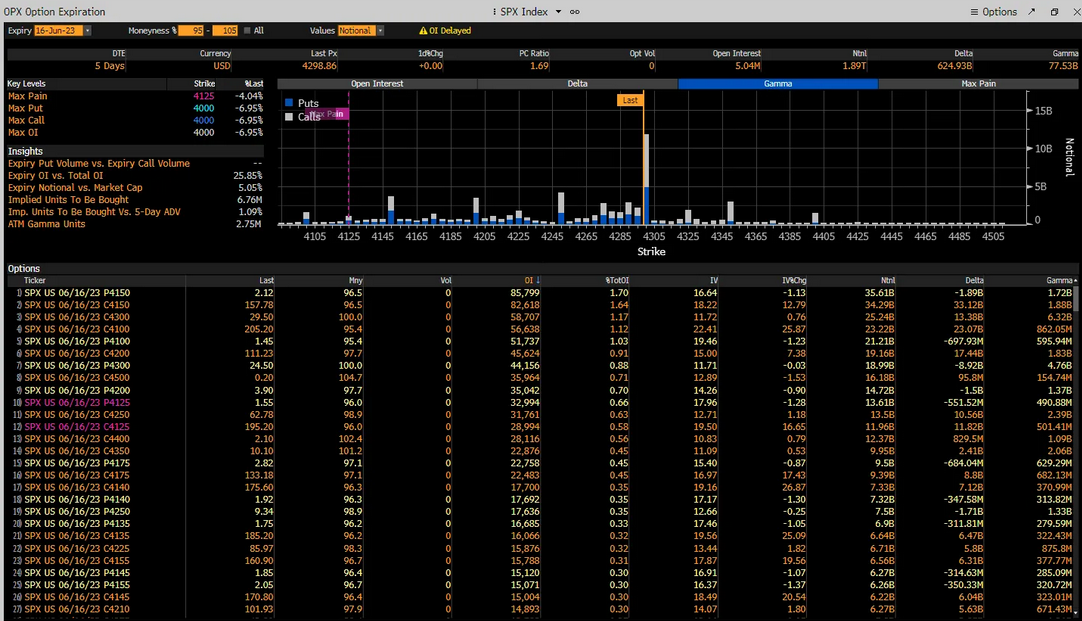

Vale lembrar que o nível de opções de compra (call wall) para o S&P 500 está em 4.300. Devido ao gamma positivo do índice, os formadores de mercado provavelmente venderão o índice à medida que seu valor aumenta, o que limitará a alta do S&P 500 até que o vencimento das opções seja concluído na sexta-feira.

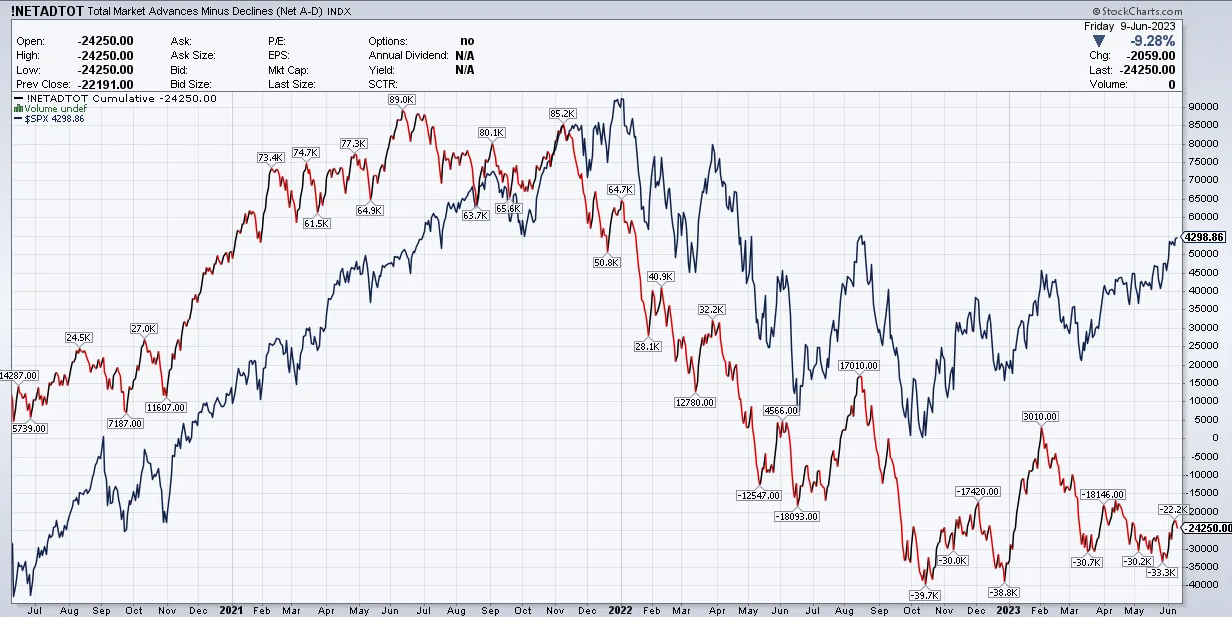

O rali no mercado também continua com uma amplitude estreita, incapaz de sustentar um movimento de alta de longo prazo. A linha de avanço/declínio para o mercado acionário como um todo tem diminuído constantemente desde fevereiro, indicando uma significativa divergência em relação à direção do mercado.

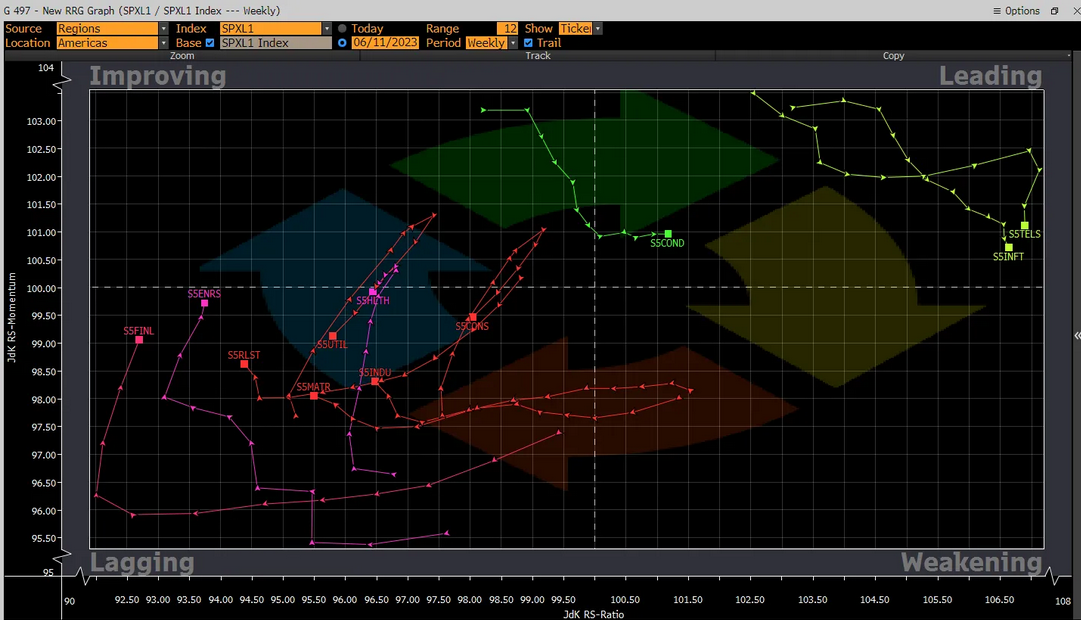

Nas últimas 12 semanas, o rali tem se concentrado em três setores específicos: Tecnologia, Comunicações e Discricionários. No entanto, esses setores são impulsionados por apenas dois a três nomes que têm um peso significativo e influenciam os retornos.

Portanto, estamos diante de um mercado sobrecomprado e operando com uma amplitude estreita, enquanto a linha de avanço/declínio geral continua diminuindo.