BBAS3: Por que as ações do Banco do Brasil sobem hoje?

Por Robert Zach, do Investing.com Alemanha

Investing.com - O primeiro semestre do ano está chegando ao fim e o desempenho dos mercados de ações dos EUA tem sido muito decepcionante até agora. O Dow Jones caiu mais de 12%, o S&P 500 caiu 17,3% e o Nasdaq 100 caiu até 28%. O Russell 2000 caiu 21,40%.

Embora o lema "compre a queda" sempre tenha sido aplicado nos últimos anos, os participantes do mercado ainda estão se segurando, embora as bolsas de valores dos EUA (ETR:SXR4) com seus pesos pesados como Apple (SA:AAPL34)(NASDAQ:AAPL), Microsoft (SA:MSFT34)(NASDAQ:MSFT) e Alphabet (SA:GOGL34)(NASDAQ:GOOGL) já recuaram acentuadamente de suas altas.

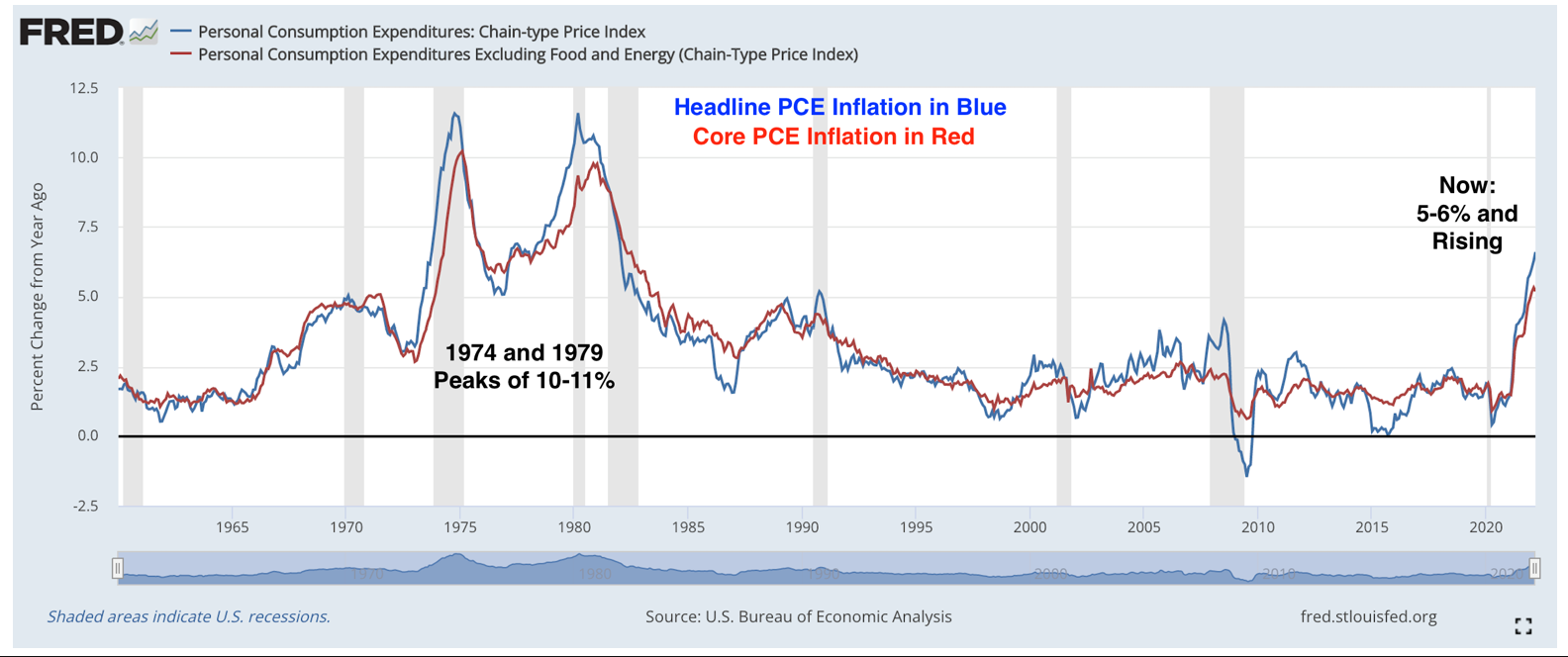

Os mercados estão particularmente preocupados com a inflação, que atingiu o seu nível mais alto em 40 anos nos EUA e alimenta os temores de um "momento Volcker", o banqueiro central norte-americano que tomou medidas drásticas contra a inflação em 1979/80 e enviou a economia americana em choque. Mas a inflação caiu.

A situação hoje é semelhante: embora o mercado de ações tenha começado o ano cheio de confiança, o quadro turvou significativamente no início de fevereiro devido à reviravolta das taxas de juros nos EUA. Enquanto isso, o Fed elevou as taxas de juros em duas etapas em um total de 75 pontos-base - outros aumentos agressivos estão por vir.

A questão agora é: quando e por que os mercados de ações dos EUA atingem o fundo do poço? Os analistas da DataTrek fornecem uma resposta.

"Quando o Federal Reserve sinaliza que acredita que as pressões inflacionárias estão começando a diminuir", escreveram Nicholas Colas e Jessica Rabe, cofundadores da empresa de análise Datatrek, em seu briefing matinal na quarta-feira.

É particularmente importante prestar atenção ao índice de preços ao consumidor PCE Core, que é preferido pelo Fed e que, segundo a DataTrek, é “atualmente o indicador mais importante do mercado de capitais”.

O núcleo do PCE atingiu o pico na década de 1970 com inflação anual de 10-11%. Hoje a inflação do PCE está em torno de 5-6% e até agora não há sinais de desaceleração. E mesmo que a inflação desacelere, o Fed precisa estar confiante de que a inflação está caindo antes de mudar a política monetária. Como mostra a experiência da década de 1970, a inflação volta a subir imediatamente à menor chance. Por último, mas não menos importante, mostra que a inflação em todos os períodos de tempo só cai drasticamente durante uma recessão", dizem os dois especialistas.

Em sua conclusão, os analistas citam o famoso investidor Lee Cooperman, que disse uma vez: "Ninguém quer viver em um mundo onde o Fed não pode entregar o resultado que deseja". Portanto, a questão agora é: "O que o Fed está tentando alcançar?" De acordo com a DataTrek, a resposta é realmente bastante simples, mesmo que pareça um pouco paradoxal dadas as circunstâncias atuais: taxas de juros permanentemente baixas. Finalmente, a dívida pública e privada é muito alta para que a economia dos EUA funcione adequadamente com taxas de juros persistentemente mais altas.

Preços de ações mais baixos e uma recessão leve hoje, desencadeada por taxas de juros mais altas aqui e agora, estão se tornando prenúncios de cortes maiores nas taxas de juros no futuro, o que idealmente deveria levar a um aumento dos preços das ações novamente quando a inflação estiver sob controle.

"Pelo que sabemos hoje, nosso melhor cenário é que a inflação diminuirá do terceiro ao quarto trimestres, e isso seria quando o mercado de ações atingir o fundo do poço", concluíram os analistas da DataTrek.

Mas a grande questão é: "Até onde as ações precisam ir para que isso aconteça?"

Embora muito dependa da inflação e da política monetária do Fed, um possível fundo para o S&P 500 também pode ser determinado pelo desenvolvimento da economia e pelos lucros das empresas.

Os especialistas em ações da DataTrek identificaram duas marcas nas quais o barômetro do mercado de ações dos EUA pode formar um fundo.

Por um lado, esse seria o nível em torno de 3.400 pontos, cerca de 14% abaixo de onde o S&P 500 está hoje. Nesse cenário, as avaliações do mercado de ações retornariam aos máximos pré-pandemia. Quase todos os principais mercados de ações do mundo já passaram por esse processo, dizem os especialistas.

Outro nível que a DataTrek está de olho é de 3.022 pontos, cerca de 23% abaixo do nível de preço atual. Eles chegam a esse valor projetando as perdas do S&P 500 durante a bolha pontocom de 2000-2002 e a Grande Crise Financeira de 2008 para o nível atual do índice. À primeira vista, essas perdas podem parecer gigantescas, mas apenas trariam o S&P 500 de volta aos níveis em que estava sendo negociado em meados de 2020, acrescentam.

Levando todos os fatores em consideração e assumindo que a situação atual não piora, a DataTrek vê o S&P 500 chegando ao fundo da área de 3.500. Isso também incluiria uma queda de 9% nos lucros corporativos, para US$ 200 por ação, dos atuais US$ 220 por ação.

"Os mercados não podem pagar pelo que ainda não podem ver e há uma névoa espessa no nível dos lucros corporativos agora. O único potencial positivo é que os rendimentos dos títulos do governo de longo prazo estão se estabilizando. Essa pode ser a jornada para 3.500 a menos dramático, mas para ser honesto, preferimos que essa jornada termine mais cedo ou mais tarde", foi a conclusão dos especialistas da DataTrek.