Caos nas bolsas! Veja como proteger seu portfólio agora!

- Michael Wilson prevê uma queda de 26% no S&P 500 neste ano, gerando alvoroço no mercado.

- O indicador preferencial de inflação do Federal Reserve mostra pressão de alta nos preços, e o mercado espera mais elevações de juros pelos bancos centrais americano e europeu.

- Otimismo perde força, e volatilidade cresce nos mercados.

Michael Wilson, que ficou em primeiro lugar em uma pesquisa com investidores institucionais no ano passado ao prever corretamente uma grande queda nas ações dos EUA, afirmou há alguns dias que o S&P 500 poderia cair 26% neste ano. Ninguém tem uma bola de cristal, mas seus comentários causaram bastante alvoroço.

Os dados do índice de despesas com consumo pessoal na sexta-feira foram importantes, na medida em que correspondem ao indicador de inflação preferencial do Fed. O mercado estava esperando uma alta mensal de 0,4%, mas acabou sendo de 0,6%. Isso incentiva o Fed a continuar elevando as taxas de juros.

O S&P 500 mostrou certa fraqueza nos últimos dias. Primeiramente, atingiu níveis sobrecomprados em 2 de fevereiro. A última vez em que isso aconteceu foi em agosto de 2022, abrindo espaço para uma queda de 4325 para 3491 pontos em menos de dois meses. Em segundo lugar, como o índice está em um ponto-chave em relação à média móvel de 200 dias, pode perdê-la a qualquer momento.

O S&P 500 perdeu recentemente sua correlação com o Bitcoin. Durante a maior parte de 2022, os mercados tiveram uma boa correlação positiva. Com exceção da quebra da FTX em novembro, a última vez em que houve uma correlação negativa foi em dezembro de 2021.

Paciente dos investidores está acabando

O período médio de manutenção de uma ação dos EUA é de apenas dez meses, uma queda em relação a cinco anos na década de 1970. O período médio de manutenção de um fundo mútuo, de dois anos e meio, também está muito baixo. A impaciência não ajuda os investidores. O tempo geralmente atua em favor das suas posições no mercado.

É preciso admitir que acabamos de sair de um 2022 complicado e, até agora, em 2023, a volatilidade aumentou e a faixa de movimentos diários é ampla. Mas, na realidade, isso não é anormal.

- O S&P 500 ficou no vermelho em quatro sessões consecutivas na semana passada. Nos últimos 15 anos, somente em dois anos não houve sequências de quedas de cinco dias: 2014 e 2017. Portanto, não é tão raro assim.

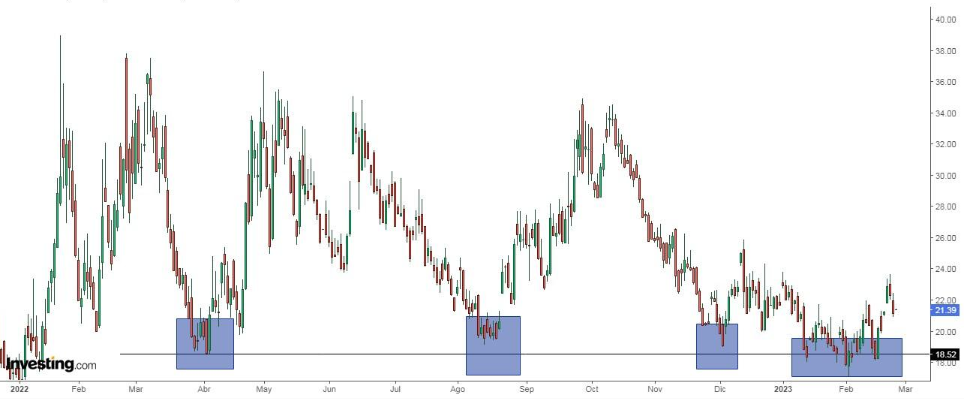

- Esta semana tivemos o 35º pregão do mercado acionário, sendo que, em 17 deles, o S&P 500 registrou movimentos de 1% ou mais para cima ou para baixo. Nos últimos 70 anos, essa é a quinta vez em que o mercado se comporta assim. Isso nos leva à volatilidade. O índice de volatilidade da CBOE tocou o fundo no início de fevereiro e, desde então, vem subindo. Esse fundo, que se tornou um novo suporte, evitou que o índice afundasse desde abril de 2022.

O VIX é volatilidade implícita de 1 mês, mas também temos o VXV, que é a volatilidade implícita de três meses. Normalmente, o VIX fica mais baixo do que o VXV, pois, quanto maior o horizonte temporal, maior é a incerteza, parcialmente porque há um risco maior de eventos que ocorrem em três meses do que em um mês, algo lógico.

Se você dividir o VIX pelo VXV, obtém um número. A história mostra que quando ele está mais ou menos em torno de 0,82, o S&P 500 registra alta pela maior parte do tempo e termina o ano no azul. É interessante notar que, em fevereiro, ele caiu para 0,82. Evidentemente, não é uma ciência e não deve ser encarado como um dogma, pois se trata apenas de um dado.

Juros do Fed, BCE e BOJ

O mercado está ajustando as expectativas para aumentos nas taxas de juros do Banco Central Europeu e do Federal Reserve dos EUA. No caso do Banco Central Europeu, o mercado futuro de juros aponta para o maior nível de sua história a +3,75%, o que aconteceu pela última vez em 2000. Ele pode aumentar as taxas em 50 pontos-base na reunião de março.

Para o Federal Reserve, o mercado futuro de juros aponta para uma elevação para 5,33% em setembro. Wall Street espera que o Fed aumente as taxas em 25 pontos-base em cada uma das suas próximas duas reuniões em março e maio.

Já o Banco do Japão, o novo governador Kazuo Ueda disse na sexta-feira que o banco deve manter as taxas de juros ultrabaixas para apoiar a frágil economia. Isso é um choque, já que grande parte do mercado viu essa nomeação como um prelúdio para uma mudança na política monetária. No entanto, tudo indica que não será assim.

Ueda presidirá sua primeira reunião de política monetária nos dias 27 e 28 de abril, quando o BOJ divulgará suas novas projeções de inflação.

Sentimento dos investidores (AAII)

O sentimento de alta nas ações nos próximos seis meses caiu 3,4% para 34,1%. O otimismo voltou para baixo da média histórica de 37,5%. O sentimento de baixa nas ações nos próximos seis meses aumentou de 3,8 para 28,8%.

Os rankings acumulados no ano das principais bolsas europeias e americanas são os seguintes:

- FTSE MIB italiano +15,76%

- IBEX 35 espanhol +13,18%

- CAC 40 francês +12,72%

- Euro Stoxx 50 +12,06%

- DAX alemão +10,90%

- Nasdaq 100 +9,41%

- FTSE 100 britânico +6,66%

- Nikkei 225 japonês +5,09

- Xangai Shenzhen CSI 300 +4,45%

- S&P 500 +3,40%

- Dow Jones Industrial -1,00%

Aviso: O autor não possui atualmente qualquer posição nos ativos mencionados.